Капитальные вложения являются одним из ключевых факторов успешного развития любого бизнеса. Они представляют собой значительные суммы денег, которые вкладываются в проекты, оборудование и другие активы компании. Защита этих вложений является необходимым условием для обеспечения долгосрочной устойчивости и процветания предприятия.

Однако, защита капитальных вложений представляет собой сложный и многогранный процесс. Она включает в себя не только принятие правильных стратегических решений, но и управление рисками, контроль качества и многое другое. В данной статье мы рассмотрим основные принципы и стратегии, которые помогут вам обеспечить безопасность и прибыльность вашего инвестирования.

Первым принципом защиты капитальных вложений является анализ рисков. Прежде чем вкладывать деньги в проект или активы, необходимо тщательно изучить все возможные риски, связанные с данной инвестицией. Это включает в себя оценку возможных потерь, анализ рыночных условий и конкуренции, а также выработку стратегии управления рисками.

Вторым принципом является разнообразие вложений. Разнообразие является ключевым фактором для защиты капитальных вложений. Распределение ваших инвестиций между различными активами и инструментами поможет снизить риски и увеличить доходность. Например, вы можете инвестировать деньги одновременно в акции, облигации и недвижимость, чтобы увеличить вероятность получения прибыли и снизить возможные потери.

Третьим принципом является длительная перспектива. Защита капитальных вложений требует долгосрочного подхода. Инвесторы, которые стремятся получить быструю высокую прибыль, могут подвергнуть свои вложения риску и потерям. Таким образом, основным принципом является длительная перспектива и инвестирование в проекты, которые могут обеспечить стабильный и устойчивый доход в течение длительного времени.

Суть проблемы

Одной из основных проблем является рыночный риск. Это связано с колебаниями цен на активы, которые могут происходить в результате изменений в экономической, политической или социальной ситуации. Различные инвестиционные активы могут быть подвержены разным уровням рыночных рисков, их оценка и управление является неотъемлемой частью защиты капитальных вложений.

Другой проблемой, с которой сталкиваются инвесторы, является кредитный риск. Это риск невыполнения обязательств по долгу со стороны заемщика или эмитента ценных бумаг. Кредитный риск возникает из-за неплатежеспособности заемщика или нежелания эмитента выполнять свои обязательства. Для снижения кредитного риска инвесторы используют различные стратегии, такие как диверсификация портфеля и анализ кредитного рейтинга компаний.

Еще одной проблемой может быть инфляционный риск. Инфляция означает постоянное увеличение уровня цен на товары и услуги. Это может сократить реальную стоимость наших капитальных вложений со временем. Для защиты от инфляционного риска инвесторы используют различные активы, такие как индексы потребительских цен и акции компаний, специализирующихся на производстве товаров и услуг, повышение цен на которые связано с инфляцией.

| Проблема | Описание | Стратегии защиты |

|---|---|---|

| Рыночный риск | Колебания цен на активы | Диверсификация портфеля, использование стоп-лимитов, анализ финансовых показателей |

| Кредитный риск | Невыполнение обязательств по долгу | Анализ кредитного рейтинга компаний, диверсификация портфеля, использование защитных инструментов |

| Инфляционный риск | Увеличение уровня цен на товары и услуги | Инвестиции в активы, связанные с инфляцией, использование индексов потребительских цен |

Понимание проблем, связанных с защитой капитальных вложений, и разработка стратегий, которые позволят минимизировать риски, поможет инвесторам достичь своих финансовых целей и защитить собственный капитал.

Основные принципы защиты

Диверсификация портфеля: один из самых основных принципов защиты капитала – разнообразие. Распределение инвестиций по разным активам и инструментам помогает снизить риски и уменьшить возможные потери. Никогда не стоит вкладывать все средства в одну компанию или одну отрасль, лучше разнообразить портфель.

Анализ и исследование: важная составляющая защиты капитала – тщательное изучение рынка и проведение анализа перед принятием решения об инвестициях. Необходимо изучить финансовое положение компании, рыночные тенденции, конкурентную ситуацию. Не стоит принимать решение на основе слухов или эмоций.

Соблюдение стратегии: иметь четкую инвестиционную стратегию и придерживаться её – ключевой аспект защиты капитала. Не рекомендуется менять стратегию ради быстрых прибылей или из-за временных колебаний рынка. Важно иметь долгосрочный план и придерживаться его.

Стоп-лосс ордера: один из инструментов защиты капитала – использование стоп-лосс ордеров. Стоп-лосс ордеры позволяют ограничить потери и закрыть позицию, когда цена достигает заранее заданного уровня. Это помогает избежать значительных убытков и снижает риски.

Сбалансированный подход: для защиты капитала важно иметь сбалансированный подход к инвестициям. Разнообразие активов, сочетание стабильных и рискованных инструментов позволяет сохранить стабильность и уменьшить возможные потери.

Соблюдение этих принципов поможет обезопасить капитал и снизить возможные риски при инвестировании.

Стратегия диверсификации

Принцип диверсификации основан на том, что различные активы и рынки подвержены разным рискам и колебаниям. Путем распределения капитала между разными классами активов, такими как акции, облигации, недвижимость или сырьевые товары, инвесторы могут снизить риск своего портфеля и увеличить вероятность получения положительной доходности в различных рыночных условиях.

Диверсификация может быть реализована на нескольких уровнях:

- Разнообразие активов: инвестиции в различные классы активов позволяют снизить связанность с определенным сектором или компанией и увеличить вероятность получения общей положительной доходности.

- Разнообразие рынков: инвестиции в разные рынки, такие как рынки развивающихся стран или различные регионы, позволяют снизить страновую зависимость и риски, связанные с конкретными рыночными условиями.

- Разнообразие сроков инвестиций: распределение инвестиций между долгосрочными и краткосрочными активами позволяет снизить влияние временных колебаний рынка и обеспечить более устойчивый поток доходности.

- Разнообразие стратегий: использование различных инвестиционных стратегий, таких как активное управление, пассивный инвестинг или арбитраж, позволяет снизить риски, связанные с конкретным подходом к управлению портфелем.

Основная идея диверсификации заключается в том, что при правильном распределении инвестиций между разными активами и рынками, возможные потери на одной позиции могут быть смягчены или полностью компенсированы прибылью на других позициях. Это позволяет добиться более стабильной и предсказуемой доходности и снизить общий уровень риска инвестиций.

Однако необходимо помнить, что диверсификация не является панацеей и не может полностью исключить возможность потерь. Результаты инвестиций всегда зависят от ситуации на рынке, а разнообразие не всегда гарантирует успех. Поэтому важно тщательно анализировать рынки и активы, чтобы принимать информированные решения и управлять рисками.

Стратегия регулярного мониторинга

Регулярный мониторинг предполагает систематическое исследование и проверку финансовых инструментов, в которые вы вложили свои средства. При этом необходимо учитывать как внутренние факторы – например, финансовые показатели компаний, которые выпускают инструменты, так и внешние факторы – экономические и политические события, которые могут оказывать влияние на рынок.

Одним из основных инструментов регулярного мониторинга является анализ финансовой отчетности компаний. При этом важно уметь интерпретировать эти отчеты и оценивать текущую финансовую ситуацию и перспективы развития компании. Помимо этого, стоит обращать внимание на новостные источники и экономические показатели, которые могут влиять на рыночную цену инструментов.

На основе регулярного мониторинга инвестор может принимать различные решения – от корректировки портфеля до полной продажи инструментов. Кроме того, эта стратегия помогает выявлять новые инвестиционные возможности и улучшать результативность вашего портфеля.

Осуществление регулярного мониторинга требует временных и финансовых затрат, однако, благодаря этой стратегии, вы гораздо эффективнее сможете защитить свои капитальные вложения от потенциальных рисков и повысить свою финансовую стабильность.

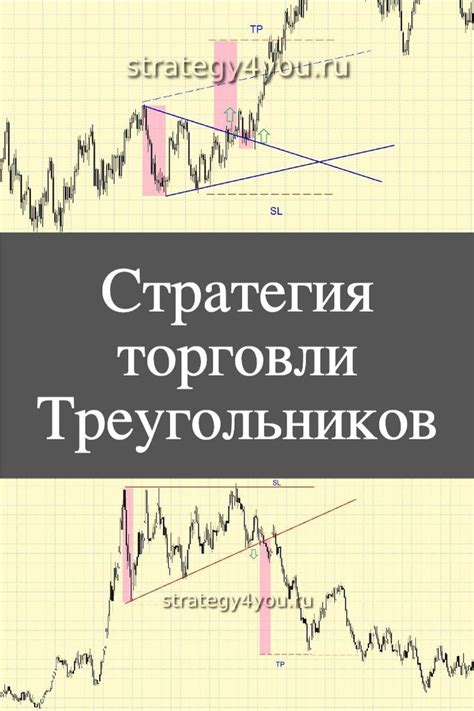

Стратегия использования стоп-лоссов

Применение стоп-лоссов позволяет инвесторам контролировать риски и управлять своим портфелем. Когда актив достигает уровня стоп-лосса, сработавшая заявка позволяет немедленно выйти из позиции, избегнув дальнейших потерь. Это защищает инвестора от значительных убытков и позволяет сохранить капитал для дальнейших инвестиций.

Для успешного применения стратегии стоп-лоссов необходимо определить оптимальные уровни стоп-лосса для каждой позиции. Определение уровня стоп-лосса зависит от индивидуальных предпочтений инвестора, его целей, а также от анализа рынка и волатильности активов.

Одним из вариантов определения уровня стоп-лосса является использование технического анализа. Здесь инвестор анализирует графики цен и основные технические индикаторы, чтобы определить подходящий уровень стоп-лосса. Также можно использовать фундаментальный анализ, чтобы оценить финансовое состояние компании и установить соответствующий уровень стоп-лосса.

Один из ключевых принципов использования стоп-лоссов – дисциплина. Инвестор должен строго придерживаться своей стратегии и активно следить за рынком, чтобы оперативно реагировать на изменения и корректировать уровни стоп-лосса при необходимости. Это позволяет своевременно защитить свои капитальные вложения и избежать больших потерь.

Важность разнообразия инвестиций. Стремитесь к формированию портфеля, который включает различные виды активов. Это поможет минимизировать риски и снизить вероятность потери основных средств.

Анализ рисков и обоснованный подход. Перед принятием решений по вложению капитала проведите тщательный анализ рисков. Оцените потенциальные угрозы и возможности, исходя из которых разработайте свою стратегию защиты.

Постоянное обновление стратегии. Бизнес-окружение постоянно меняется, и вам необходимо быть гибкими и готовыми к изменениям. Постоянно отслеживайте новые тенденции и анализируйте их влияние на ваш портфель. При необходимости вносите корректировки в свою стратегию защиты.

Диверсификация. Распределение капитала между различными инвестиционными вариантами поможет уменьшить риски. Ищите новые возможности для вложения средств и не ставьте все на одну карту.

Налаживание связей и сетей. Сбор информации, обмен опытом и налаживание связей с другими предпринимателями помогут вам получить ценные сведения о потенциальных рисках и возможностях. Участвуйте в индустриальных форумах, мероприятиях и семинарах, чтобы быть в курсе последних событий.

Обращение за помощью. Если вы не уверены в своих навыках и знаниях по защите капитальных вложений, не стесняйтесь обратиться к экспертам. Консультации финансовых аналитиков и специалистов помогут вам разработать наиболее эффективную стратегию для вашего бизнеса.

Следуя этим рекомендациям, вы сможете обеспечить эффективную защиту ваших капитальных вложений и повысить устойчивость вашего бизнеса.