Шорт и лонг - это два основных понятия, которые используются в инвестиционной сфере для обозначения различных стратегий и подходов к торговле на финансовых рынках. Шорт-позиция (шорт) предполагает продажу активов, которых у вас на самом деле нет, с целью заработка на их падении в цене. Такая стратегия осуществляется при помощи специального инструмента - заемных акций. Лонг-позиция (лонг), напротив, заключается в покупке активов с надеждой на их повышение стоимости в будущем.

Шорт-позиция является более рискованной стратегией, так как потенциальная прибыль ограничена, а потери могут быть неограниченными. Она применяется, если инвестор ожидает снижения цены выбранного актива или рынка в целом. Данная стратегия позволяет инвестору заработать на неблагоприятных ситуациях и сократить риски при падении рынка. Однако, при неудачном прогнозе и росте стоимости активов инвестор может потерять большую сумму денег.

Лонг-позиция является более популярной среди инвесторов, так как потенциальная прибыль здесь неограничена, а риски ограничены суммой вложенных средств. Эта стратегия предполагает покупку активов с целью их удержания до момента, когда их стоимость увеличится. Лонг-позиция позволяет заработать на растущем рынке и получить доход от роста цены активов. Однако, при неудачном прогнозе и падении стоимости активов, инвестор также может потерять часть или всю сумму вложенных денег.

Что такое шорт и лонг в инвестициях?

Шорт-позиция возможна на рынках, где действует механизм заемных акций или других финансовых инструментов. Когда трейдер или инвестор открывает шорт-позицию, он арендует актив у брокера и продает его на рынке. Затем, когда цена актива снижается, трейдер покупает его по более низкой цене и возвращает брокеру, получая прибыль.

Существует также возможность шорт-продажи на рынке фьючерсов и опционов. В этом случае трейдер продает контракт на актив и спекулирует на снижении его цены. Если прогноз оказывается верным, трейдер закрывает позицию с прибылью.

Лонг-позиция основана на прогнозе роста цены актива. Трейдер покупает актив, надеясь на его рост в будущем. Когда цена достигает приемлемого уровня, трейдер продает актив и получает прибыль. Особенно популярна лонг-стратегия для инвесторов, которые считают, что акции или другие активы будут расти долгосрочно. Лонг-позиция доступна на всех рынках, где есть возможность покупки активов.

| Понятие | Шорт | Лонг |

|---|---|---|

| Цель | Заработать на падении цены актива | Заработать на росте цены актива |

| Процесс | Продажа актива без его наличия, покупка по более низкой цене | Покупка актива, продажа по более высокой цене |

| Рынки | Рынки с заемными активами, фьючерсы, опционы | Все рынки с возможностью покупки активов |

Использование шорт и лонг в инвестициях позволяет трейдерам и инвесторам разнообразить свои стратегии и заработать как на росте, так и на падении цены активов. Важно понимать, что обе стратегии несут риски, и перед открытием позиции необходимо провести анализ рынка и прогнозирование его движения.

Шорт - продажа акций на понижение

Основная идея шорт-трейдинга заключается в том, что инвестор может зарабатывать деньги как на росте, так и на падении цен акций. Вместо того, чтобы покупать акции и ожидать их роста, инвестор продает акции, а затем выкупает их по более низкой цене, получая прибыль на разнице в ценах.

Принцип работы шорт-трейдинга достаточно прост: инвестор анализирует рынок и выбирает акции, которые, по его мнению, будут снижаться в цене. Затем он арендует эти акции у своего брокера и продает их на открытом рынке по текущей цене. Когда цены акций падают, инвестор выкупает акции по более низкой цене и возвращает их брокеру, получая прибыль на разнице.

Важно отметить, что шорт-трейдинг имеет свои риски. Если цены акций начинают расти, инвестор может потерять деньги. Поэтому перед тем, как заниматься шорт-трейдингом, необходимо провести тщательный анализ рынка и принять информированное решение о выборе акций для продажи на понижение.

Однако, если инвестор правильно оценивает рыночные тренды и принимает обоснованные решения, шорт-трейдинг может быть прибыльным инвестиционным стратегией.

Лонг - покупка акций на повышение

Одной из главных особенностей лонг-стратегии является долгосрочное вложение средств в акции. Инвестор надеется на то, что вложенные деньги принесут ему прибыль в перспективе. Таким образом, лонг-стратегия подразумевает вложение средств в акции на длительный срок, зачастую несколько лет.

Важно отметить, что лонг-стратегия не является гарантированным способом получения прибыли. Рынок акций подвержен колебаниям, и вложение в акции всегда связано с определенными рисками. Поэтому при выборе лонг-стратегии необходимо учитывать свои инвестиционные цели, уровень риска и особенности выбранной компании.

Лонг-стратегия может быть успешной, если инвестор правильно оценивает перспективы компании, следит за ее деятельностью и анализирует рыночные тренды. Кроме того, важно иметь терпение и не расстраиваться при временных спадах цен акций, так как на протяжении длительного срока инвестор ожидает роста своих активов.

Принципы работы шорт и лонг в инвестициях

Шорт (short) – это стратегия, при которой инвестор делает ставку на падение цены актива. Он продает актив, который у него нет, с намерением выкупить его в будущем по более низкой цене и заработать на разнице. Таким образом, шорт-позиция позволяет зарабатывать на падающем рынке.

Лонг (long) – это стратегия, при которой инвестор делает ставку на рост цены актива. Он покупает актив с намерением продать его в будущем по более высокой цене и заработать на разнице. Лонг-позиция позволяет зарабатывать на растущем рынке.

Оба принципа представляют собой спекулятивные операции, основанные на прогнозировании движения рынка. Инвесторы могут использовать как шорт, так и лонг-позиции для разнообразия своего портфеля инвестиций.

Важно помнить, что шорт и лонг-стратегии являются рискованными вложениями и требуют тщательного анализа рынка и правильного управления рисками.

Понятие медвежьего и бычьего рынка

Медвежий рынок (bear market) характеризуется падением цен на финансовых рынках и общей негативной атмосферой. В это время инвесторы склонны продавать свои активы, так как ожидают еще большего снижения цен. Такие рынки часто связывают с экономическим спадом, падением процентных ставок и увеличением безработицы. Ключевые показатели этих рынков - падение индексов и объемов торговли.

Бычий рынок (bull market), напротив, характеризуется ростом цен и общей оптимистической атмосферой. В это время инвесторы покупают активы, ожидая дальнейшего роста цен. Такие рынки обычно связываются с экономическим подъемом, снижением безработицы и положительными экономическими новостями. Ключевые показатели бычьих рынков - рост индексов и объемов торговли.

Медвежий и бычий рынок являются частями цикличности финансовых рынков. Медвежий рынок следует за бычьим, после чего может возникнуть новый бычий рынок. Знание и понимание этих концепций позволяет инвесторам адаптироваться к текущему состоянию рынка и принимать соответствующие инвестиционные решения.

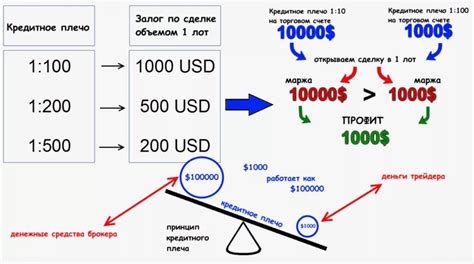

Использование кредитного плеча

Для использования кредитного плеча, инвестор должен заложить некоторую сумму своих средств в качестве обеспечения. Затем брокер или банк могут взять на себя роль заемщика и предоставить инвестору средства для инвестирования. В этом случае, инвестор может увеличить свою позицию при торговле ценными бумагами, используя кредитные средства.

Однако, необходимо быть осторожным при использовании кредитного плеча, так как это может повлечь за собой повышенный риск. Если инвестиция оказывается неудачной, инвестор все равно должен вернуть кредитные средства, включая проценты и комиссии. Кроме того, изменение рыночных условий может привести к потере обеспечения инвестора и дополнительным убыткам.

Использование кредитного плеча может быть полезным инструментом для инвесторов, которые хотят увеличить свой потенциальный доход. Однако, необходимо тщательно изучить условия использования кредитного плеча и оценить свои риски, прежде чем воспользоваться этим инструментом.

Важность анализа финансовых показателей

Основной целью анализа финансовых показателей является выявление ключевых факторов, которые влияют на финансовые результаты компании. При помощи анализа можно определить, насколько эффективна деятельность компании, каковы ее доходы и расходы, а также понять, как управляются ее активы и обязательства.

Анализ финансовых показателей включает в себя ряд методов и инструментов, таких как горизонтальный анализ, вертикальный анализ, анализ ключевых показателей, финансовое моделирование и т. д. Он основан на изучении финансовой отчетности компании, включающей бухгалтерскую отчетность и отчет о движении денежных средств.

Анализ финансовых показателей позволяет инвесторам принимать более обоснованные решения и сделать более точные прогнозы относительно инвестиционных возможностей. На основе результатов анализа можно оценить финансовую устойчивость компании, определить ее потенциальную доходность и риски, а также оценить ее стоимость.

Кроме того, анализ финансовых показателей позволяет выявить проблемные области деятельности компании, такие как низкая рентабельность, высокий уровень задолженности или неэффективное использование активов. Это позволяет инвесторам осознанно выбирать инвестиционные объекты и принимать меры для улучшения финансовых показателей в случае необходимости.

Таким образом, анализ финансовых показателей является неотъемлемой частью инвестиционного процесса. Он помогает инвесторам принимать инвестиционные решения на основе фундаментального анализа и достигать желаемых результатов в своих инвестиционных стратегиях.

Управление рисками и установка stop loss

Stop loss - это уровень, ниже которого трейдер не желает допустить снижение цены актива. Установка stop loss позволяет защитить инвестора от существенных убытков, если цена актива перешагнула заданный уровень.

Принцип работы stop loss заключается в автоматическом закрытии позиции, когда цена достигает установленного уровня. Таким образом, у инвестора есть возможность ограничить свои потери и сохранить свой капитал для дальнейших инвестиций.

Для установки stop loss трейдер должен определиться с уровнем защиты, который он считает приемлемым. Этот уровень может быть определен на основе анализа графиков, технических индикаторов или других факторов. Некоторые трейдеры предпочитают устанавливать stop loss на фиксированном расстоянии от текущей цены, например, 5% от цены актива.

В зависимости от выбранной платформы для торговли, трейдер может установить stop loss в виде процента или фиксированной цены. Также, некоторые платформы позволяют устанавливать трейлинг-стопы, которые автоматически сдвигаются в нужную сторону с ростом цены актива.

Важно отметить, что установка stop loss не является гарантией защиты от потерь, особенно в условиях быстрой и сильной рыночной волатильности. Тем не менее, использование этого инструмента помогает трейдеру контролировать свои риски и принимать более осознанные инвестиционные решения.

| Преимущества установки stop loss: |

|---|

| - Защита от существенных убытков. |

| - Контроль над рисками. |

| - Осознанные инвестиционные решения. |