Скоринг бюро - это организация, которая занимается собиранием, анализом и хранением информации о кредитной истории граждан. Кредитная история – это своего рода "отчет" о том, как у вас велась оплата кредитов и счетов в прошлом.

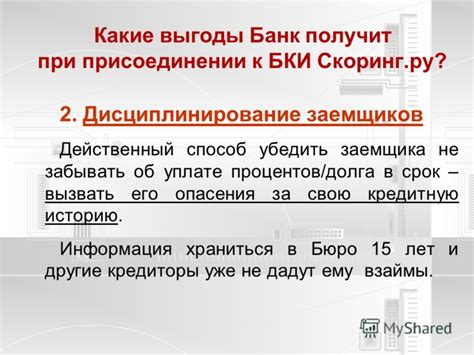

Согласно кредитным бюро, которые активно работают в России, информация из кредитной истории помогает кредиторам определить, на сколько надежен заемщик, и принять решение о выдаче кредита. Оценивая платежеспособность человека, скоринг бюро помогает минимизировать кредитные риски для банка и других кредитных организаций.

Факторы, учитываемые скоринг бюро при формировании кредитного скора, включают информацию о задолженностях, просрочках по платежам, количестве и виде уже существующих кредитов, а также другие финансовые данные, доступные в публичном доступе. Сбор и анализ этой информации позволяет создать детальный профиль заемщика и выставить ему определенный кредитный рейтинг.

Что такое скоринг бюро?

Главная задача скоринг бюро – оценка кредитоспособности заемщика на основе его финансовых данных, таких как доходы, расходы, наличие задолженностей, история платежей и другие факторы.

Для проведения скоринговой оценки скоринг бюро использует различные алгоритмы и математические модели, которые позволяют определить вероятность возврата кредита заемщиком в срок.

Информация, собранная скоринг бюро, используется кредитными организациями, банками и другими финансовыми институтами для принятия решения о выдаче кредита, установления процентной ставки и других условий.

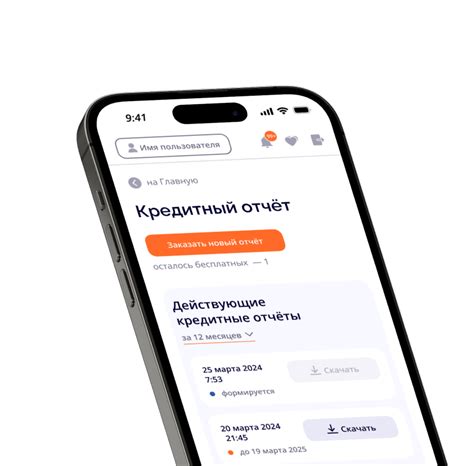

Важно отметить, что скоринг бюро также может предоставлять услуги мониторинга кредитной истории, что позволяет заемщику контролировать свою финансовую репутацию и своевременно уведомляться об изменениях в ней.

Кредитные данные и скоринг

Скоринг бюро основывает свои решения о выдаче или отказе в кредите на основе анализа кредитных данных заемщика. В кредитной истории собраны данные о прошлых кредитах, задолженностях, платежах и других факторах, которые могут повлиять на платежеспособность заемщика.

Кредитные данные включают информацию о дате выдачи кредита, его сумме, сроке, процентной ставке, ежемесячных платежах и платежах по процентам. Также в кредитной истории отражаются сроки и суммы просрочек, а также данные о взыскании задолженности через суд. Все эти данные позволяют скоринговому бюро оценить кредитный рейтинг и предсказать вероятность невыплаты заемщиком кредита.

Помимо кредитных данных, скоринговое бюро также может учитывать другую информацию, такую как возраст, доход, тип занятости, наличие собственной недвижимости или автомобиля. Эти данные помогают более точно оценить платежеспособность заемщика и установить индивидуальные условия кредитования.

Существует несколько крупных скоринговых бюро, которые собирают и анализируют кредитные данные. Банки, кредитные организации и другие финансовые учреждения обращаются к этим бюро, чтобы получить информацию о заемщиках и оценить их кредитный рейтинг. Оценка этого рейтинга позволяет финансовым учреждениям принимать более обоснованные и надежные решения при выдаче кредитов.

Роль скоринг бюро в финансовой системе

Скоринг бюро играет важную роль в финансовой системе, предоставляя информацию о кредитной истории потенциальных заемщиков. Оно собирает и анализирует данные о займах, кредитах, задолженностях и других финансовых операциях клиентов.

Скоринг бюро является независимым организационным юридическим лицом, которое выступает в роли посредника между кредитными организациями и заемщиками. Функцией бюро является расчет и формирование кредитного рейтинга для каждого клиента на основе данных его кредитной истории.

Кредитный рейтинг, создаваемый скоринг бюро, помогает кредитным организациям оценить риск заемщика и принять решение о выдаче кредита. Этот рейтинг позволяет банкам и другим финансовым учреждениям быстро принимать решение и снижать риски, связанные с неплатежеспособностью клиента или несвоевременным возвратом кредитных средств.

Скоринг бюро также является важным ресурсом для самих заемщиков, поскольку оно способствует формированию и отслеживанию их кредитной истории. Знание своего кредитного рейтинга позволяет клиентам принимать осознанные финансовые решения, улучшать свои кредитные условия и повышать свою финансовую надежность.

Использование скоринг бюро в финансовой системе позволяет эффективно управлять рисками и создавать более эффективные и надежные финансовые процессы. За счет анализа данных скоринг бюро помогает банкам и другим кредитным организациям принимать обоснованные решения о выдаче кредитов на основе объективных факторов, а также помогает клиентам улучшать свою финансовую обстановку и повышать свою кредитную надежность.

Кредитная история и скоринг бюро

Скоринг бюро – это организация, занимающаяся сбором и анализом информации о кредитной истории. Она собирает данные о всех кредитах, полученных человеком, и о его платежной дисциплине. Затем, основываясь на этой информации, скоринг бюро рассчитывает кредитный рейтинг заемщика.

Кредитный рейтинг – это числовое значение, отражающее кредитоспособность заемщика. Он может быть использован кредиторами при принятии решения о выдаче кредита или займа. Чем выше рейтинг, тем больше шансов на получение кредита с хорошими условиями.

В скоринге бюро учитывается не только платежная история, но и другие факторы, такие как возраст, доход, официальное трудоустройство и наличие собственности. Они помогают скоринговому бюро более точно оценить кредитоспособность заемщика и снизить риски кредитора.

| Преимущества использования скоринг бюро | Недостатки использования скоринг бюро |

|---|---|

| Позволяет кредиторам принимать решения об условиях и размере кредита быстрее и эффективнее. | Некоторые кредиторы могут вести учет только определенных скоринговых бюро, поэтому информация из других бюро может быть недоступна. |

| Уменьшает риск неплатежей и просрочек, так как заемщиков с низким кредитным рейтингом можно отсеять заранее. | Информация в кредитных бюро не всегда является актуальной, так как не все кредиторы обновляют данные своевременно. |

| Снижает бюрократические издержки, связанные с оценкой кредитоспособности каждого заемщика индивидуально. | Иногда скоринговые модели могут давать неправильные результаты и не учитывать все факторы, исключая подходящих заемщиков. |

Кредитная история и скоринг бюро являются важными инструментами в кредитной сфере, которые позволяют как заемщикам, так и кредиторам принимать обоснованные решения. Правильное использование этих инструментов помогает снизить финансовые риски и обеспечивает более эффективную работу кредитного рынка в целом.

Как формируется кредитная история

Информация о кредитных операциях заемщика собирается и хранится в специализированных организациях – скоринг бюро. Они получают данные от банков, кредитных учреждений, микрофинансовых организаций и других финансовых учреждений. Каждая операция фиксируется и сохраняется в кредитной истории заемщика.

Оценка кредитной истории основывается на различных показателях, которые помогают определить надежность заемщика и его способность выплачивать кредиты в срок. Важные факторы, влияющие на кредитную историю, включают в себя сумму займа, процентную ставку, срок кредита, наличие просрочек и долгов, а также другие параметры.

Положительная кредитная история может увеличить вероятность получения кредита и благоприятных условий его предоставления, таких как низкая процентная ставка и гибкий график погашения. Отрицательная кредитная история, с другой стороны, может снизить шансы на получение кредита или привести к предложению менее выгодных условий.

Поэтому осознанное и ответственное отношение к своим кредитным обязательствам и своевременное погашение задолженности помогут создать положительную кредитную историю и повысить свою кредитоспособность.

Влияние скоринг бюро на кредитную историю

Скоринг бюро играют важную роль в определении кредитной истории заемщика. Они собирают, обрабатывают и анализируют информацию о заемщике, чтобы помочь кредиторам принять решение о выдаче кредита.

Сначала скоринг бюро собирают данные о заемщике из различных источников, таких как банки, некредитные организации и государственные органы. Эти данные включают информацию о предыдущих кредитах, задолженностях, просрочках по платежам и т.д.

Затем скоринг бюро проводят анализ этих данных и присваивают заемщику скоринговый балл, который отражает его кредитный рейтинг. Чем выше скоринговый балл, тем лучше кредитная история у заемщика.

Кредиторы используют скоринговый балл, чтобы принять решение о выдаче кредита. Если заемщик имеет хороший скоринговый балл, кредиторы склонны предложить ему более выгодные условия кредита, такие как низкая процентная ставка и больший лимит. Наоборот, если заемщик имеет плохой скоринговый балл, кредиторы могут отказать в выдаче кредита или предложить невыгодные условия.

Поэтому очень важно следить за своим кредитным рейтингом и своевременно исправлять ошибки в кредитной истории. Если вы заметили неточности или ошибки в своей кредитной истории, обратитесь в скоринг бюро для исправления информации.