Подача на налоговый вычет – важная процедура для многих граждан. Этот механизм позволяет снизить размер уплачиваемых налогов и получить финансовую компенсацию от государства. Налоговые вычеты выплачиваются в зависимости от конкретной ситуации, их размер и условия пользования могут отличаться. Поэтому перед подачей документов необходимо ознакомиться с основными правилами и требованиями, чтобы не потерять возможность получить выгоду от данной программы.

Во-первых, прежде чем подавать документы на налоговый вычет, нужно убедиться, что вы имеете на это право. Вычеты могут предоставляться различным категориям налогоплательщиков: работникам, предпринимателям, пенсионерам, инвалидам и другим. Правила предоставления вычетов, а также их размер, определены законодательством и могут меняться каждый год. Поэтому важно быть в курсе актуальных изменений и требований.

Во-вторых, необходимо собрать все необходимые документы и подготовить их к подаче. Обычно для получения налогового вычета требуется предоставить документы, подтверждающие определенные факты, такие как расходы на обучение, лечение, приобретение жилья и другие. Чтобы избежать проблем с налоговой службой, рекомендуется тщательно проверить каждый документ на достоверность и правильность заполнения.

Подача на налоговый вычет: основные моменты

Во-первых, для того чтобы иметь право на налоговый вычет, необходимо соответствовать определенным требованиям. В зависимости от страны, в которой осуществляется налоговый вычет, условия могут отличаться, но в целом они подразумевают наличие определенных финансовых затрат, связанных с образованием, здоровьем или жильем.

Во-вторых, для того чтобы подать налоговую декларацию на получение вычета, необходимо ознакомиться с соответствующими формами и инструкциями. В них указаны все необходимые документы и сроки подачи декларации. Они могут различаться в зависимости от этапа жизни налогоплательщика (работник, предприниматель, пенсионер) или иных факторов.

В-третьих, после подачи налоговой декларации на получение вычета следует ожидать рассмотрения и проверки налоговыми органами. В некоторых случаях может потребоваться предоставление дополнительных документов или объяснений. Важно помнить, что незнание требований и несоблюдение правил может привести к отказу в получении налогового вычета.

Наконец, стоит отметить, что подача на налоговый вычет – это не только право, но и обязанность каждого налогоплательщика. От этой процедуры зависит размер обязательных платежей, а также возможность получения дополнительных финансовых преимуществ. Поэтому необходимо внимательно изучить требования и рассмотреть возможность получения вычета, чтобы не упустить шанс сэкономить на налогах.

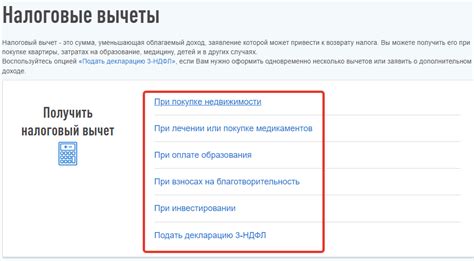

Какие виды налоговых вычетов существуют

Процедура подачи на налоговый вычет может оказаться довольно сложной и запутанной, так как существует несколько видов вычетов, которые могут быть применены в зависимости от конкретной ситуации. Ниже перечислены основные типы налоговых вычетов:

- Налоговый вычет на детей. Этот вид вычета предоставляется родителям, которые содержат детей, и позволяет снизить налоговую базу на определенную сумму на каждого ребенка.

- Налоговый вычет на образование. Данный вычет предоставляется на определенные виды образовательных расходов, такие как оплата учебы, покупка учебников и прочее. В случае наличия высшего образования можно также воспользоваться вычетом на возврат части уплаченного налога, связанного с получением образования.

- Налоговый вычет на лечение и медицинские расходы. Этот вид вычета позволяет восстановить часть уплаченного налога на расходы, связанные с медицинским лечением, приобретением лекарств, диагностикой и прочими медицинскими услугами.

- Налоговый вычет на пенсионные взносы. Данный вид вычета предоставляется на обязательные пенсионные взносы, которые были уплачены на протяжении года. Такой вычет позволяет снизить налоговую нагрузку.

- Налоговый вычет на недвижимость и ипотеку. Этот вид вычета применяется в случае покупки или расходов на содержание недвижимости, а также по ипотечным кредитам. Он позволяет уменьшить сумму налогового платежа по этим статьям.

Это лишь некоторые из видов налоговых вычетов, которые могут быть доступны вам в зависимости от вашей конкретной ситуации. Перед подачей на вычет рекомендуется проконсультироваться с налоговым консультантом или ознакомиться с документацией на сайте налоговой службы вашей страны.

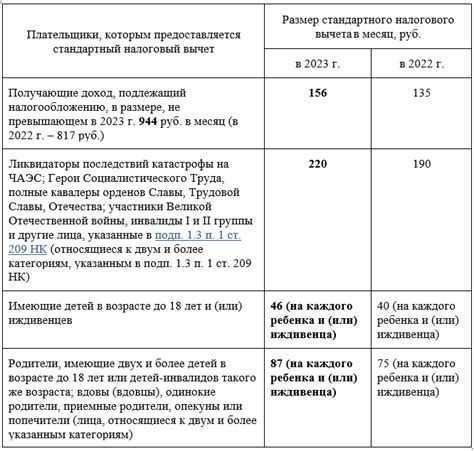

Размеры налоговых вычетов в зависимости от категории налогоплательщика

Величина налогового вычета, который можно получить при подаче декларации, зависит от нескольких факторов, включая категорию налогоплательщика. Категории могут быть различными в каждой стране и могут включать такие группы, как работники, пенсионеры, молодые семьи или инвесторы.

Ниже приведены основные категории налогоплательщиков и их типичные размеры налоговых вычетов:

- Работники: Налоговые вычеты для работников могут включать расходы на профессиональное развитие, образование или здоровье. Размеры вычетов могут варьироваться в зависимости от страны и законодательства.

- Пенсионеры: Пенсионеры могут иметь право на специальные налоговые вычеты, которые учитывают их возраст и финансовое положение. Эти вычеты могут включать льготы на медицинские расходы или дополнительные выплаты.

- Молодые семьи: Для молодых семей, имеющих детей, налоговые вычеты могут включать детское пособие, вычеты на детское образование или воспитание, а также льготы на жилье.

- Инвесторы: Инвесторы или предприниматели могут иметь право на налоговые вычеты на расходы на исследования и разработки, инвестиции в стартапы или налоговые льготы на зарубежные инвестиции.

Важно отметить, что размеры налоговых вычетов могут меняться с течением времени и в зависимости от законодательства. Поэтому всегда рекомендуется изучить свои права и возможности в рамках налогового законодательства своей страны и консультироваться с налоговым советником перед подачей заявки на налоговый вычет.

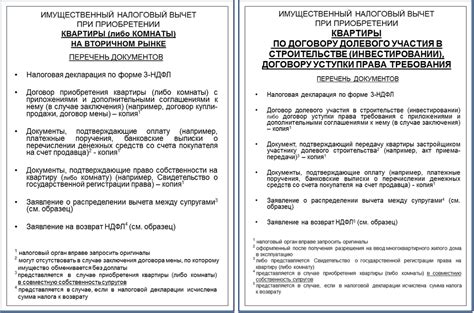

Какие документы необходимы для подачи на налоговый вычет

Для подачи на налоговый вычет необходимо предоставить определенные документы. Если вы работаете по найму, вам понадобятся следующие документы:

- Копия трудового договора

- Справка с места работы о заработной плате за предыдущий год

- Копии документов, подтверждающих расходы, включенные в налоговый вычет

- Копия паспорта

- Копия ИНН

Если вы предприниматель или имеете индивидуальную предпринимательскую деятельность, вам также потребуется предоставить:

- Свидетельство о государственной регистрации индивидуального предпринимателя

- Справка об уплате налогов за предыдущий год

- Копии документов, подтверждающих расходы, включенные в налоговый вычет

- Копия паспорта

- Копия ИНН

Помимо основных документов, могут потребоваться другие документы в зависимости от вашей ситуации. Для более точной информации о требуемых документах, рекомендуется обратиться в налоговую службу или к специалистам в области налогового права.

Какие расходы могут быть учтены при подаче на налоговый вычет

При подаче на налоговый вычет важно знать, какие расходы могут быть учтены для получения максимальной выгоды.

1. Расходы на образование: Вы можете учесть расходы на оплату учебы, курсов, тренингов или дополнительного образования. Не забудьте предоставить соответствующие документы, подтверждающие оплату и участие в данных образовательных мероприятиях.

2. Расходы на лечение: Если вы платили за медицинские услуги или покупали лекарства, вы можете учесть эти расходы при подаче на налоговый вычет. Важно иметь чеки или счета официальных медицинских организаций в соответствии с законодательством.

3. Расходы на благотворительность: Если вы пожертвовали деньги в благотворительный фонд или оказали помощь нуждающимся, вы также можете учесть эти расходы. Важно иметь официальные документы, подтверждающие ваши пожертвования.

4. Расходы на строительство или ремонт жилья: Если вы провели ремонт или строительство своего жилья, определенные расходы могут быть учтены при налоговом вычете. Необходимо предоставить документы о понесенных расходах, например, договоры с подрядчиками, квитанции и другие предоставленные счета.

5. Расходы на пенсионное страхование: Вы можете учесть суммы, которые были удержаны с ваших доходов на пенсионное страхование. При подаче на налоговый вычет вам необходимо предоставить документы, подтверждающие уплату взносов за пенсионное страхование.

6. Расходы на ипотеку или кредит на образование: В зависимости от законодательства вашей страны, вы можете учесть расходы на ипотеку или кредит на образование при подаче на налоговый вычет. Вам потребуется предоставить соответствующие документы, такие как выписки из банка и контракты.

Важно отметить, что для каждого вида расходов существуют определенные правила и ограничения, которые варьируются в разных странах. Поэтому перед подачей заявки на налоговый вычет важно ознакомиться с правилами и требованиями вашей страны, чтобы избежать возможных ошибок и упущений.

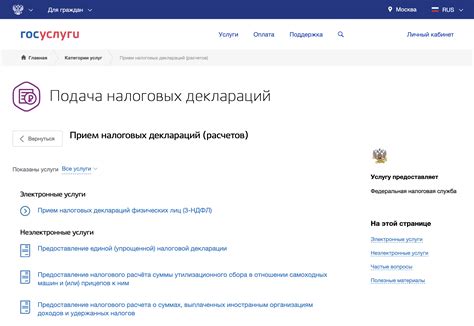

Как подать заявление на налоговый вычет через налоговую декларацию

Подача заявления на получение налогового вычета может быть осуществлена через налоговую декларацию, которую вы предоставляете в налоговый орган. Для этого следуйте следующим шагам:

1. Заполните налоговую декларацию

Скачайте или получите налоговую декларацию с налогового сайта или в налоговом органе. Заполните декларацию в соответствии с инструкцией и укажите все необходимые данные о ваших доходах, расходах и имуществе.

2. Укажите сведения о налоговом вычете

В налоговой декларации вы найдете раздел, в котором нужно указать сведения о получении налогового вычета. Укажите тип налогового вычета, на который вы претендуете, и заполните все необходимые поля.

3. Предоставьте документы вместе с налоговой декларацией

Вместе с налоговой декларацией предоставьте все необходимые документы, подтверждающие ваши права на получение налогового вычета. Это могут быть, например, договоры о покупке недвижимости, расходные документы на образование, медицинские справки и т.д.

4. Подпишите и сдайте налоговую декларацию

Проверьте все заполненные данные, подпишите налоговую декларацию и сдайте ее в налоговую инспекцию. Удостоверьтесь, что у вас осталась копия декларации и подтверждающих документов.

После подачи декларации и всех необходимых документов, налоговый орган проведет проверку предоставленной информации и принесет решение по вашему заявлению о налоговом вычете.

Обратите внимание, что процедура подачи налоговой декларации может отличаться в зависимости от региона и типа налогового вычета. Для получения точной информации и инструкций рекомендуется обратиться в местный налоговый орган.

Какие сроки действуют для подачи на налоговый вычет

Сроки для подачи на налоговый вычет зависят от типа расходов, на основании которых вы собираетесь получить компенсацию. Например, для налогового вычета на образование необходимо подать заявление до 1 декабря текущего года. Это означает, что если вы хотите получить вычет на текущий налоговый период, вам следует подать заявление до конца ноября.

Кроме того, важно учесть, что некоторые категории налоговых вычетов могут быть предоставлены только один раз в течение определенного периода. Например, вычет на строительство жилья может быть получен только раз в жизни.

Не забывайте о сроках для подачи документов на налоговый вычет, иначе вы можете упустить возможность получить компенсацию за свои затраты. Если вы не уверены в сроках и требованиях, рекомендуется обратиться к профессиональному налоговому консультанту или ознакомиться с информацией на официальном сайте налоговой службы.

Что делать, если заявление на налоговый вычет было отклонено

Если ваше заявление на налоговый вычет было отклонено, не отчаивайтесь. Вместо того, чтобы смириться с отказом, у вас есть несколько вариантов действий:

1. Подать апелляцию

Первым шагом, который стоит предпринять, является подача апелляции. Вам необходимо провести независимый анализ причин отказа и подготовить документы, которые подтверждают ваше право на налоговый вычет. Отправьте апелляцию в налоговую инспекцию и следите за процессом рассмотрения вашего дела.

2. Обратиться в прокуратуру

Если вы считаете, что ваше заявление на налоговый вычет было неправомерно отклонено, вы можете обратиться в прокуратуру. Они проведут проверку и примут меры по восстановлению вашего права на вычет.

3. Обратиться в соответствующий орган

Если в налоговой инспекции некорректно обработали ваше заявление, вы можете обратиться в соответствующий орган, ответственный за налоговую политику. Предоставьте все необходимые документы и объясните причину вашего обращения. Они проведут свою проверку и примут меры по исправлению ситуации.

4. Обратиться в суд

Если все вышеперечисленные способы не привели к желаемому результату, вы можете обратиться в суд. В судебном порядке будут рассмотрены все доводы и доказательства, и суд примет решение по вашему делу.

Важно помнить, что в каждом случае необходимо тщательно ознакомиться с законодательством и консультироваться с юристом, чтобы выбрать оптимальный путь для защиты своих прав.

Какие последствия возникают при неправильной подаче на налоговый вычет

Неправильная подача на налоговый вычет может иметь серьезные последствия для налогоплательщика. Во-первых, если вы заполнили заявление неправильно или неполностью, ваше заявление может быть отклонено налоговыми органами, и вам придется повторно подавать документы. Это может затянуть процесс получения вычета и создать лишнюю головную боль.

Во-вторых, неправильное заполнение заявления может привести к тому, что вы получите меньшую сумму вычета, чем вам положено. Например, если вы не указали все необходимые расходы или ошиблись в расчете, вы можете упустить возможность вернуть большую сумму налогов. Это означает, что вам придется платить больше налогов, чем нужно.

Если вы подали заявление с неправильными данными намеренно или с ошибкой, вы можете столкнуться с неприятными последствиями. Налоговые органы могут проверить ваши декларации и заявления и, если обнаружат недостоверные или заведомо ложные сведения, вы можете быть оштрафованы или даже привлечены к уголовной ответственности. Такие ситуации являются серьезным нарушением закона и могут негативно повлиять на вашу репутацию и финансовое положение.

Поэтому, чтобы избежать неприятных последствий, очень важно тщательно заполнять заявление на налоговый вычет. Уделите время для проверки и перепроверки всех данных, узнайте все необходимые требования и правила заполнения. Если у вас возникли сомнения или вопросы, лучше проконсультируйтесь с налоговым экспертом или специалистом по бухгалтерии.

Как проверить статус рассмотрения заявления на налоговый вычет

После того, как вы подали заявление на налоговый вычет, вы можете проверить его статус. Это позволит вам быть в курсе процесса и знать, на какой стадии находится ваше заявление.

Есть несколько способов, с помощью которых вы можете проверить статус рассмотрения заявления на налоговый вычет:

- Использование онлайн-сервисов налоговой службы. Большинство налоговых служб предоставляют возможность проверить статус заявления на налоговый вычет онлайн. Для этого вам понадобятся личные данные, такие как ИНН и номер заявления. Сайт налоговой службы должен иметь раздел, где вы можете ввести эти данные и получить информацию о статусе своего заявления.

- Обращение в налоговую службу лично или по телефону. Если у вас нет возможности воспользоваться онлайн-сервисами, вы можете обратиться в налоговую службу лично или позвонить в контактный центр. При обращении вам нужно будет предоставить свои личные данные и номер заявления, после чего сотрудник налоговой службы сможет сообщить вам информацию о статусе рассмотрения вашего заявления.

- Получение уведомления по почте или через другие коммуникационные каналы. Налоговая служба может отправить вам уведомление о статусе вашего заявления по почте или через другие доступные коммуникационные каналы, такие как электронная почта или SMS. В этом уведомлении будет указан текущий статус вашего заявления.

Независимо от способа проверки статуса рассмотрения заявления, важно помнить, что процесс рассмотрения может занимать определенное время. В зависимости от правил вашей страны, это может быть несколько недель или даже месяцев. Если вы хотите быть в курсе процесса, регулярно проверяйте статус своего заявления и следите за сообщениями от налоговой службы.