Одним из наиболее популярных банковских продуктов среди населения являются вклады. При размещении свободных денежных средств на вкладе клиент получает возможность не только сохранить свои сбережения, но и заработать на них. Однако, выбор банка и ставки по вкладу являются одними из наиболее важных факторов, влияющих на решение клиента. В связи с этим, многие банки стремятся привлечь вкладчиков предложением более выгодных условий и повышением процентных ставок.

Одной из главных причин повышения ставок по вкладам является конкуренция между банками. В банковской отрасли существует множество участников, каждый из которых стремится привлечь как можно больше клиентов. Многие банки предлагают своим вкладчикам уникальные условия, бонусы и привилегии. В связи с этим, банки вынуждены постоянно совершенствоваться и предлагать все более выгодные условия вкладов, в том числе и повышение процентных ставок.

Повышение ставок по вкладам также является одним из инструментов регулирования денежной массы. Влияние банков на экономику страны весьма значительно, и они имеют возможность регулировать поведение вкладчиков путем изменения процентных ставок. Высокие ставки по вкладам позволяют банкам привлекать более крупные суммы денежных средств и снижать количество свободной ликвидности в экономике. Это приводит к стабилизации финансовой системы и контролю инфляции.

Причины повышения ставок по вкладам в банках

Банки могут повышать ставки по вкладам по различным причинам. Ниже представлены основные факторы, влияющие на решение банков о повышении процентных ставок.

- Конкуренция на рынке

- Инфляция

- Размеры базовой ставки Центрального банка

- Финансовые показатели банка

Одной из ключевых причин повышения ставок по вкладам является конкуренция между банками. Конкуренция за привлечение клиентов побуждает банки улучшать условия вложения денежных средств, в том числе и повышать процентные ставки.

Инфляция - это увеличение общего уровня цен на товары и услуги в стране. Для того чтобы сберегать свои средства, клиенты предпочитают вкладывать их в банк в виде вклада. Банки, в свою очередь, увеличивают ставки по вкладам, чтобы компенсировать потенциальные потери клиентов в результате инфляции.

Банкишустти распологает финансовыми ресурсами Банк России в виде базовой ставки. Решение Центрального банка о состоянии экономики страны и изменении размера базовой ставки оказывает прямое влияние на решение коммерческих банков о повышении или понижении ставок по вкладам. Если базовая ставка Центрального банка повышается, то банкисклонны поднять ставки по вкладам, чтобы привлечь больше вкладчиков.

Финансовое состояние банка также оказывает влияние на решение о повышении ставок по вкладам. Если банк имеет хорошие показатели прибыли, капитала и ликвидности, то он может предложить высокую процентную ставку, чтобы привлечь дополнительные средства от вкладчиков и улучшить свое финансовое положение.

В целом, повышение ставок по вкладам в банках является мерой, направленной на привлечение клиентов, обеспечение конкурентоспособности и компенсацию потерь, связанных с инфляцией. Клиентам следует внимательно оценивать условия вклада и сравнивать предложения различных банков, чтобы выбрать наиболее выгодное вложение своих денежных средств.

Растущие риски на финансовом рынке

| Риск неустойчивости рынка акций | Неопределенность и неустойчивость рынка акций существенно влияет на банковскую систему в целом. Если стоимость акций падает, банки становятся более осторожными и стараются разнообразить свои инвестиции, что может привести к повышению ставок по вкладам. |

| Риск изменения ставки рефинансирования | Ставка рефинансирования – один из ключевых инструментов, используемых центральными банками для регулирования денежного рынка. Если ставка рефинансирования повышается, банки сталкиваются с увеличением затрат на привлечение ресурсов, что может привести к повышению ставок по вкладам. |

| Риск низкого уровня инфляции | Низкий уровень инфляции может привести к сокращению доходности банков, особенно если ставка по вкладам закрытым тарифом привязана к уровню инфляции. В этом случае, банки могут повысить свои ставки по вкладам, чтобы компенсировать падение прибыли. |

| Риск изменения макроэкономических параметров | Изменение макроэкономических параметров, таких как уровень безработицы, ВВП и других экономических показателей, также может повлиять на банковскую систему и привести к повышению ставок по вкладам. |

В целом, растущие риски на финансовом рынке заставляют банки принимать дополнительные меры для обеспечения финансовой стабильности. Повышение ставок по вкладам может быть одним из таких мер и стало неотъемлемой частью стратегии банков в современных условиях.

Инфляция и ее влияние на доходность вкладов

Банки, с целью привлечения дополнительных средств и удержания клиентов, могут увеличивать ставки по вкладам, чтобы предложить более выгодные условия в сравнении с конкурентами. Повышение ставок по вкладам позволяет банкам привлечь новых клиентов и сохранить уже имеющихся, так как ставка становится привлекательной для потенциальных вкладчиков, которые хотят защитить свои сбережения от инфляции и получить достойный доход.

Увеличение ставок по вкладам также способствует привлечению дополнительных средств от юридических лиц и физических лиц, которые ищут безопасные инвестиционные инструменты с гарантированной доходностью. Банки могут позиционировать себя как надежные финансовые учреждения, которые предлагают высокие ставки по вкладам, что помогает увеличивать их клиентскую базу и установить прочные отношения с партнерами и вкладчиками.

В целом, повышение ставок по вкладам в банках является реакцией на экономическую обстановку и растущую инфляцию. Банки стремятся предложить конкурентоспособные условия, чтобы привлечь средства в виде вкладов и удовлетворить потребности своих клиентов в сохранении и развитии их накоплений.

Снижение ликвидности банковской системы

Снижение ликвидности может быть вызвано разными факторами, такими как:

- Аварийные ситуации на финансовых рынках;

- Изменение правил регулирования банковской системы;

- Расширение кредитной деятельности и увеличение объемов выданных кредитов.

| Причины снижения ликвидности: | Последствия: |

|---|---|

| Увеличение проводимых банком операций по займам у других банков; | |

| Снижение доверия вкладчиков к банку из-за негативных новостей или финансовых потрясений; | Увеличение комиссионных операций и платежей для компенсации потерь; |

| Внешние факторы, такие как экономические кризисы или политическая нестабильность; | Снижение объемов предоставляемых кредитов и усложнение условий для клиентов; |

Для компенсации снижения ликвидности банки могут повышать ставки по вкладам, чтобы привлечь новых вкладчиков и удержать существующих. Повышение ставок по вкладам позволяет банку получить дополнительные средства, которые можно использовать для покрытия текущих обязательств и резервирования.

Однако, повышение ставок по вкладам может иметь и отрицательные последствия. Например, банк может столкнуться с ростом просроченной задолженности по кредитам, если многие клиенты решат перевести свои средства в более выгодные вклады. Также повышение ставок по вкладам может привести к снижению спроса на кредиты и замедлению экономического роста.

Условия межбанковского кредитования

Условия межбанковского кредитования могут значительно варьироваться в зависимости от ситуации на финансовом рынке и репутации конкретного банка. Основные условия, которые часто учитываются при предоставлении межбанковского кредита, включают:

- Срок кредита - период времени, на который банк занимает деньги у другого банка. Обычно сроки межбанковских кредитов составляют несколько дней или недель, но могут быть и долгосрочными.

- Процентная ставка - ставка, по которой происходит займ между банками. Процентная ставка может быть фиксированной или изменяться в зависимости от рыночных условий.

- Обеспечение - межбанковские кредиты могут быть обеспечены различными активами, такими как ценные бумаги, залоги или другие гарантии.

- Лимиты кредитования - сумма денежных средств, которую один банк может занять у другого банка. Лимиты кредитования обычно устанавливаются на основе финансового состояния и репутации заемщика.

- Срочность - межбанковские кредиты могут быть предоставлены как настоящие, так и с возможностью досрочного погашения.

Межбанковское кредитование играет важную роль в поддержании стабильности финансовой системы. Банки могут использовать эти кредиты для покрытия временных потребностей в ликвидности или для управления своими рисковыми позициями.

Снижение кредитоспособности клиентов

Одной из причин повышения ставок по вкладам банками может быть снижение кредитоспособности и надежности их клиентов. Банки стремятся защитить свои средства, поэтому они предпочитают вести дела с клиентами, которые имеют высокую кредитоспособность и малый риск невозврата вклада.

Снижение кредитоспособности клиентов может быть вызвано различными факторами, такими как ухудшение финансового положения, задолженности по кредитам или просрочки платежей. Банки могут анализировать кредитную историю клиентов, и если они заметят признаки ухудшения кредитоспособности, они могут повысить ставки по вкладам для снижения своего риска.

Повышение ставок по вкладам для клиентов с низкой кредитоспособностью может быть способом для банков компенсировать потенциальные убытки, связанные с риском невозврата вклада. Таким образом, банки стимулируют клиентов поддерживать высокую кредитоспособность и своевременно выполнять свои финансовые обязательства, что способствует стабильности банковской системы в целом.

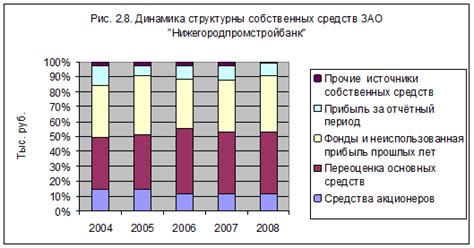

Нехватка собственных средств у банков

Нехватка собственных средств может иметь различные причины. Одной из главных причин является увеличение объема кредитования банка. Когда банк выдает большое количество кредитов, его активы – то есть денежные средства, выданные в кредит, снижаются. В то же время, обязательства перед вкладчиками остаются неизменными или даже увеличиваются.

Кроме того, нехватка собственных средств может быть вызвана ростом расходов на операционную деятельность банка. Расходы на аренду помещений, оплату заработной платы сотрудников, техническое обслуживание и другие текущие затраты могут привести к увеличению доли расходов в общих активах банка.

В результате нехватки собственных средств, банки сталкиваются с риском неспособности выполнять свои обязательства перед вкладчиками, а также с риском банкротства. Это требует принятия мер по увеличению собственного капитала банка, что может быть достигнуто посредством повышения ставок по вкладам.

В целом, нехватка собственных средств у банков является серьезной проблемой, требующей оценки и принятия соответствующих мер для обеспечения надежности и стабильности банковской системы.

Сложности в экономической сфере

Введение новых регуляторных требований и законодательных норм, а также ужесточение кредитно-денежной политики ведут к росту затрат для банков и увеличению их финансовой нагрузки. Это приводит к необходимости привлечения дополнительных средств, чтобы справиться с возросшими требованиями и обеспечить стабильную работу банка.

Кроме того, инфляция и убыточность деятельности предприятий усложняют ситуацию в экономической сфере. Высокая инфляция уменьшает реальную стоимость денег и требует от банков повышения ставок по вкладам, чтобы привлечь дополнительные средства и компенсировать потери от инфляционного давления.

Также, банки сталкиваются с ростом кредитного спроса со стороны предприятий и населения, что требует дополнительных средств для предоставления кредитов и обеспечения ликвидности. Сложности в экономической сфере могут ограничить доступ банков к заемным ресурсам на рынке, поэтому они вынуждены повышать ставки по вкладам, чтобы привлечь дополнительные средства и обеспечить свои потребности в кредитных ресурсах.

| Главные сложности в экономической сфере: |

|---|

| Неопределенность на финансовых рынках |

| Нестабильность макроэкономической ситуации |

| Геополитические конфликты |

| Экономические кризисы |

| Введение новых регуляторных требований |

| Ужесточение кредитно-денежной политики |

| Инфляция |

| Убыточность деятельности предприятий |

| Рост кредитного спроса |

Конкуренция на рынке вкладов

Банки активно повышают ставки по вкладам в связи с усиливающейся конкуренцией на рынке банковских услуг. Это связано с ростом количества банков, предлагающих свои услуги, а также с постоянным увеличением числа конкурентов в каждом отдельном сегменте рынка.

Высокая конкуренция заставляет банки предлагать потенциальным клиентам более выгодные условия для вкладов. Повышение ставок является одним из основных инструментов в борьбе за внимание и доверие клиентов.

Конкуренция на рынке вкладов приводит к тому, что банки стремятся привлечь как можно больше депозитов и удержать существующих клиентов. Они предлагают различные бонусы и привилегии, такие как повышенная ставка, возможность досрочного снятия средств, бесплатное обслуживание и другие преимущества.

Повышение ставок по вкладам также является реакцией на изменения в экономической ситуации и денежной политике. Банки могут повышать ставки в ответ на снижение ставок Центрального банка или рост инфляции, чтобы привлечь депозиты и защитить их от обесценения.

Из-за конкуренции на рынке вкладов клиенты имеют больше возможностей выбора и могут сравнивать условия и предложения различных банков. Они могут выбрать банк с наиболее выгодными условиями и получить максимальную отдачу от своих вложений.

Таким образом, конкуренция на рынке вкладов является положительным явлением для клиентов, поскольку позволяет им получать больше выгоды от своих денежных средств и стимулирует банки к привлечению и удержанию клиентов.

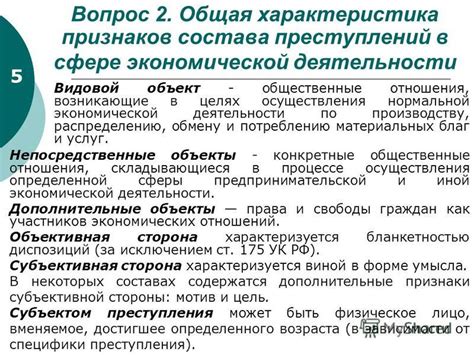

Изменение стратегии банка

- Привлечение новых клиентов

- Удержание существующих клиентов

- Привлечение дополнительных средств

Часто банки используют повышение ставок по вкладам как инструмент для привлечения новых клиентов. Высокая ставка может заинтересовать потенциальных вкладчиков и стать причиной того, чтобы они выбрали именно этот банк.

Повышение ставок по вкладам может быть ответом на повышение конкуренции в банковском секторе. Банки стремятся удержать своих существующих клиентов, предлагая им более выгодные условия вкладов.

Банки могут решить повысить ставки по вкладам, чтобы привлечь дополнительные средства. Это может быть связано с необходимостью пополнения собственных ресурсов для финансирования кредитов и других операций.

Изменение стратегии банка – это одна из причин повышения ставок по вкладам. Банки используют это средство для достижения различных целей, таких как привлечение новых клиентов, удержание существующих клиентов и привлечение дополнительных средств. Это важный инструмент для конкуренции среди банков и достижения финансовых целей.

Намерение привлечь новых клиентов

Банки осознают, что конкуренция на рынке финансовых услуг постоянно растет, и клиенты имеют множество вариантов для выбора места размещения своих сбережений. Повышение ставок по вкладам является стратегическим подходом, который помогает банкам усилить свою привлекательность для новых клиентов.

Однако, повышение ставок по вкладам - это не просто маркетинговый трюк для привлечения клиентов. Банки также принимают во внимание финансовые аспекты, такие как текущие экономические условия, регулирование Центрального банка и ожидаемый попрос на рынке вкладчиков. Поэтому установка ставок, которые одновременно привлекательны для клиентов и прибыльны для банка, является сложной задачей, требующей баланса между потребностями клиентов и возможностями банка.