Отложенные налоговые активы и обязательства - концепции, широко используемые в области бухгалтерии и налогообложения, которые имеют большое значение для корпоративных финансов и учета. Отложенные налоговые активы и обязательства возникают из-за разницы между суммами, подлежащими определению в соответствии с бухгалтерскими правилами и нормами налогообложения. Данные концепции являются фундаментальными для понимания налоговой эффективности и финансовой обязательности компаний.

Отложенные налоговые активы представляют собой активы, которые возникают из-за внестили и неиспользованных налоговых скидок, убыточных остатков или отложенных доходов. Они отражают потенциальное будущее налоговое выгодное состояние, которое может быть использовано в будущем для уменьшения налогового бремени. Отложенные налоговые активы позволяют компаниям сократить налоговые платежи в будущем, что является важным фактором в финансовом планировании и стратегии.

Отложенные налоговые обязательства представляют собой обязательства компании по уплате налогов в будущем, которые возникают в результате разницы между бухгалтерскими и налоговыми оценками. Они указывают на неоплаченные налоговые обязательства, которые должны быть исполнены в будущем. Отложенные налоговые обязательства возникают, когда компания учитывает разницу между суммой, указанной в бухгалтерских отчетах и суммой, подлежащей налогообложению согласно налоговым правилам.

Отложенные налоговые активы: определение и значение

Отложенные налоговые активы возникают в следующих случаях:

- Разница в амортизационных методах. Если бухгалтерская стоимость актива амортизируется по одному методу, а налоговая база - по другому, возникает отложенный налоговый актив.

- Нераспределенные недостачи. Если компания пересчитывает свои резервы в строгом соответствии с налоговым кодексом, возникает отложенный налоговый актив.

- Отложенное налоговое обязательство, имеющее оборотной величиной сроки, оплаты налога, относително суммы активов, содержащихся в составе баланса.

Отложенные налоговые активы имеют важное значение для компаний, поскольку они позволяют уменьшить налоговые обязательства в будущем и повысить прибыль. Это может помочь компании использовать полученные налоговые выгоды для инвестиций в бизнес, развития новых продуктов или улучшения бизнес-процессов.

Однако, важно также учитывать, что отложенные налоговые активы могут быть подвержены риску изменения налогового законодательства или изменению ситуации компании. Поэтому компании должны оценивать и обновлять свои отложенные налоговые активы в соответствии с текущими налоговыми законами и предполагаемыми будущими изменениями.

Отложенные налоговые активы: понятие и сущность

Отложенные налоговые активы представляют собой активные статьи баланса, которые возникают как результат разницы между налоговой базой и финансовой отчетностью компании. Они представляют собой потенциальные суммы налогового вычета, которые компания сможет использовать для уменьшения общей суммы налоговых платежей в будущем.

Сущность отложенных налоговых активов заключается в том, что компания имеет право на налоговые льготы, которые возникнут в результате использования этих активов при расчете налоговых обязательств в будущем. Они могут быть связаны с различными компонентами финансовой отчетности, такими как износ основных средств, амортизация нематериальных активов, нераспределенная прибыль и другими факторами.

Отложенные налоговые активы представляют значительную ценность для компаний, так как они позволяют снизить амортизационные расходы и увеличить чистую прибыль. Это может помочь компании повысить свою конкурентоспособность и улучшить финансовые показатели.

Необходимо отметить, что отложенные налоговые активы могут быть подвержены риску неиспользования, если компания не сможет в будущем получить достаточную прибыль для использования этих активов. Поэтому компания должна оценивать свои налоговые активы и регулярно проводить анализ их стоимости и возможности использования.

Значение отложенных налоговых активов в финансовом анализе

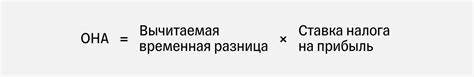

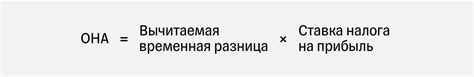

Полномочия позволяют компании откладывать уплату налогов до определенного момента в будущем. Данный механизм может быть полезен, когда в компании возникают временные разницы между финансовой и налоговой отчетностью. Отложенные налоговые активы возникают в результате отрицательных временных разниц, которые могут быть реализованы в виде налоговых вычетов в будущем.

Финансовый анализ позволяет оценить важность отложенных налоговых активов для компании. Если активы велики, это может говорить о том, что компания обладает значительными мощностями для минимизации налоговых платежей в будущем.

Кроме того, отложенные налоговые активы могут свидетельствовать о высокой рентабельности компании. Если компания имеет значительные временные разницы, то это может указывать на то, что она успешно использует налоговые льготы и выгоды, что может указывать на эффективность ее операций.

Однако необходимо осторожно анализировать отложенные налоговые активы. Если активов много, это может указывать на то, что компания не расплачивается налогами и может быть объектом тщательного налогового контроля со стороны налоговых органов.

В целом, отложенные налоговые активы являются важным показателем при финансовом анализе компании. Они могут указывать на ее рентабельность, эффективность и налоговую оптимизацию. Поэтому анализ отложенных налоговых активов необходим для понимания финансового положения компании и ее способности эффективно управлять своими налоговыми обязательствами в будущем.

Примеры и использование отложенных налоговых активов

Одним из примеров использования отложенных налоговых активов является возмещение налоговых потерь. Предприятие может использовать налоговые потери, возникшие в предыдущих периодах, для снижения налоговой обязанности в будущих периодах. Это позволяет компании уменьшить свои налоговые платежи и увеличить свободные денежные средства.

Другим примером использования отложенных налоговых активов является амортизация различных активов. Амортизация - это способ распределения стоимости активов по периодам их использования. В некоторых случаях налоговое законодательство может предусматривать более быструю амортизацию активов, чем бухгалтерские правила. В этом случае предприятие может создать отложенные налоговые активы, чтобы учесть разницу и использовать их в будущих периодах для уменьшения налоговых платежей.

Отложенные налоговые активы также могут возникать из-за различий в учетных политиках, применяемых предприятием. Например, предприятие может использовать разные методы учета для определения стоимости запасов или расчета амортизации. Если налоговое законодательство допускает другие методы учета, то предприятие может создать отложенные налоговые активы, чтобы использовать их в будущих периодах.

Использование отложенных налоговых активов зависит от множества факторов, включая финансовое положение и налоговый режим предприятия, а также длительность источников, которые могут использоваться для генерации прибыли в будущем. Важно заметить, что использование отложенных налоговых активов может быть ограничено, если предприятие не достигает ожидаемой прибыли или если изменится налоговое законодательство.

В целом, отложенные налоговые активы предоставляют предприятию возможность улучшить свое финансовое положение и эффективность деятельности путем уменьшения суммы налоговых платежей в будущих периодах. Однако, использование отложенных налоговых активов требует основательного анализа и понимания со стороны бухгалтеров и финансистов, чтобы обеспечить соответствие налоговым и бухгалтерским правилам, а также максимальную экономическую выгоду для компании.