Налоговая система является одним из основных инструментов государства для получения доходов и регулирования экономических процессов. Она охватывает широкий спектр налоговых обязательств, которые распространяются на физических и юридических лиц, деятельность которых связана с территорией страны.

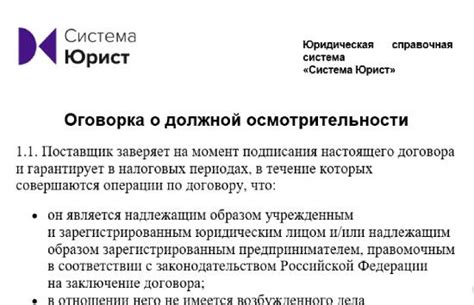

При заключении договоров важно учесть налоговые аспекты и установить налоговую оговорку. Это необходимо для того, чтобы избежать потенциальных налоговых проблем и споров между сторонами договора. Налоговая оговорка определяет порядок расчета и уплаты налогов, а также возможные изменения налогообложения, которые могут повлиять на исполнение договорных обязательств.

Одним из преимуществ налоговой оговорки является предвидение возможных изменений в налоговом законодательстве. Ведь законодательство постоянно меняется в зависимости от политической и экономической ситуации в стране. Налоговая оговорка позволяет сторонам договора учесть эти изменения заранее и предусмотреть все необходимые корректировки в условиях договора.

Кроме того, налоговая оговорка способствует минимизации рисков, связанных с налоговыми последствиями. Она позволяет сторонам определить, какие налоги и в каком объеме будут уплачиваться при выполнении договорных обязательств. Это особенно важно при международных сделках, где применяется налоговое законодательство разных стран.

В целом, налоговая оговорка является неотъемлемой частью договоров, особенно в условиях сложной и непредсказуемой налоговой среды. Она обеспечивает прозрачность и законность исполнения договорных обязательств, а также уменьшает возможность возникновения налоговых споров и конфликтов между сторонами.

Важность налоговой оговорки

В современном мире, налоговые законы и правила постоянно меняются и усложняются, что может оказать значительное влияние на финансовое состояние компаний и физических лиц. Поэтому налоговая оговорка позволяет сторонам договора обозначить конкретные условия, согласно которым будут распределяться налоговые обязательства.

Одна из основных причин необходимости налоговой оговорки заключается в минимизации налоговых рисков. Благодаря налоговой оговорке стороны договора могут предусмотреть возможные изменения в законодательстве или налоговой практике, исключив или снизив потенциальные налоговые обязательства.

Налоговая оговорка также предоставляет возможность провести налоговый анализ договора, что помогает выявить риски и возможности для экономии налогов. Благодаря оговорке, стороны могут проанализировать налоговые последствия различных сценариев выполнения договора и принять обоснованные решения.

Кроме того, налоговая оговорка позволяет избежать конфликтов и споров между сторонами договора в отношении налоговых вопросов. Установление четких правил, касающихся налогообложения, снижает риски возникновения споров и неопределенности, что способствует укреплению отношений между сторонами.

В целом, налоговая оговорка является неотъемлемым элементом современных договоров, обеспечивающим финансовую безопасность и предсказуемость для сторон. Она позволяет минимизировать налоговые риски, обозначить возможности для налоговой экономии и избежать потенциальных споров и конфликтов. Поэтому включение налоговой оговорки в договор является необходимостью для обеих сторон сделки.

Преимущества налоговой оговорки в договорах

Данная оговорка позволяет определить структуру и соотношение доходов и расходов между сторонами договора. Она обеспечивает прозрачность и законность в вопросах налогообложения, предотвращая возможные злоупотребления и уклонения от уплаты налогов.

Одним из главных преимуществ налоговой оговорки является возможность оптимизации налоговых платежей. С ее помощью стороны могут договориться о наиболее выгодном налоговом режиме, который позволит уменьшить налоговую нагрузку и сохранить большую часть доходов.

Кроме того, налоговая оговорка в договоре дает возможность учесть изменения законодательства и налоговой политики государства. С ее помощью можно предусмотреть механизмы реагирования на изменения налоговых ставок и правил, что поможет избежать неожиданных финансовых потерь и проблем с налоговыми органами.

Также важным преимуществом налоговой оговорки является возможность улучшить позицию сторон при налоговых проверках. Если договор содержит четкие и прозрачные налоговые условия, то это позволяет удостовериться в законности и обоснованности налоговых выплат и предоставить налоговым органам необходимую документацию и аргументы.

Конечно, налоговая оговорка в договоре требует тщательного обсуждения и проработки с юристами и налоговыми специалистами. Однако, правильно составленная и обоснованная налоговая оговорка может стать серьезным преимуществом для сторон, обеспечивая защиту и оптимизацию налоговых платежей.

Защита от налоговых споров

Налоговые споры могут возникнуть между налоговыми органами и предприятиями при различных интерпретациях налогового законодательства или налоговых правил. Для предотвращения и разрешения таких споров важно включать в договоры налоговые оговорки.

Налоговая оговорка - это положение в договоре, которое определяет, какие налоги и в каком объеме будут участвовать в расчетах между сторонами договора. Она помогает предотвратить разногласия и споры о налогообложении и обязанностях по уплате налогов.

Преимущества налоговых оговорок:

- Уменьшение риска налоговых споров. Налоговая оговорка позволяет сторонам договора уточнить свои обязательства по уплате налогов и избежать недопонимания.

- Предотвращение двойного налогообложения. Оговорка может определить, какие налоги будут учтены в расчетах, чтобы избежать ситуации, когда один и тот же доход подлежит обложению налогами в различных юрисдикциях.

- Экономия времени и ресурсов. Если стороны заранее определяют налоговые обязательства, то это позволит избежать длительных и сложных налоговых проверок и споров, что экономит время и деньги.

Однако, важно помнить, что налоговые оговорки должны быть четкими и однозначными. Они должны приниматься на основе действующего налогового законодательства и правил, чтобы избежать неправомерных уклонений от налоговых обязательств.

Снижение налоговой нагрузки

При использовании налоговой оговорки стороны договора могут применить различные методы снижения налоговой нагрузки. Например, они могут договориться о применении налоговых ставок или льгот, которые позволят им сократить размер налоговых платежей.

Одним из распространенных способов снижения налоговой нагрузки является использование возможностей, предлагаемых законодательством, чтобы сократить налогооблагаемую базу. При этом стороны договора могут применять различные легальные механизмы, такие как амортизация, учет затрат, и другие, чтобы уменьшить налоговую базу и, как следствие, уменьшить размер налоговых платежей.

Налоговая оговорка может также предусматривать использование различных налоговых стимулов или льгот, которые предлагаются государством для поддержки определенных отраслей экономики или видов деятельности.

В целом, использование налоговой оговорки позволяет сторонам договора не только законным образом снизить налоговую нагрузку, но и прогнозировать и планировать налоговые выплаты, что является важным фактором для гармоничного функционирования бизнеса и снижения возможных рисков.

Предотвращение штрафов и санкций

В настоящее время налоговые органы обладают широкими полномочиями и активно контролируют соблюдение налоговых обязательств. Даже незначительные нарушения могут привести к серьезным финансовым последствиям, включая наложение штрафов, санкций и уплату дополнительных налогов.

Одним из способов защиты от таких возможных последствий является включение в договор налоговой оговорки. Наличие данной оговорки позволяет сторонам договора согласовать механизм разрешения возможных налоговых споров, а также определить ответственность за уплату дополнительных налогов, штрафов и санкций.

Наследственное налогообложение является одной из наиболее часто встречающихся проблем в сфере налогового права. В случае совместной собственности имущества и наследственных прав наследники могут столкнуться с дополнительными налоговыми обязательствами.

Включение налоговой оговорки в договор наследования позволяет определить долю каждого наследника и их ответственность за уплату налоговых обязательств, а также предусмотреть возможность применения льгот и особенностей налогообложения, которые могут быть доступны в конкретной ситуации.

Также, налоговые оговорки полезны для предотвращения налоговых споров и недоразумений, возникающих при выполнении международных операций. Они позволяют сторонам достичь согласия относительно применения определенных налоговых законов и схем оптимизации налогообложения.

Таким образом, налоговые оговорки в договорах играют важную роль в предотвращении потенциальных штрафов и санкций, а также обеспечивают стороны договора защитой от возможных налоговых споров и недоразумений. Они позволяют сторонам достичь согласия относительно налоговых обязательств и уменьшить риски, связанные с налоговым регулированием.

Обеспечение юридической прозрачности

Одним из главных преимуществ налоговой оговорки является возможность четкого определения налоговых обязательств и ответственности сторон. Благодаря налоговой оговорке стороны могут определить порядок и условия уплаты налогов в рамках договора, а также установить механизмы устранения разногласий и споров в отношении налогообложения.

Другим важным аспектом юридической прозрачности, обеспечиваемой налоговой оговоркой, является возможность проверки соответствия договора требованиям налогового законодательства. Ставка налога, особые условия уплаты, налоговые льготы и преимущества, а также иные налоговые последствия могут быть ясно и точно прописаны в договоре, позволяя сторонам избежать недоразумений и конфликтов при их применении.

Кроме того, налоговая оговорка способствует установлению беспрепятственной коммуникации между сторонами и налоговыми органами. Она определяет процедуру уведомления и консультации при возникновении разногласий, связанных с применением налогового законодательства. Такой механизм содействует решению споров без привлечения суда и уменьшает возможность неправомерных налоговых требований.

Таким образом, налоговая оговорка в договорах играет значимую роль в обеспечении юридической прозрачности. Она позволяет снизить риски и неопределенности в отношениях сторон, установить ясность и предсказуемость в отношении налоговых обязательств, а также способствует эффективной коммуникации и разрешению налоговых споров.