Земельный налог является одним из важных элементов налоговой системы и влияет на финансовое положение государства. Он начисляется на земельные участки и является значимым источником доходов для местных бюджетов. Но кто и как устанавливает ставки этого налога?

Ответ на этот вопрос достаточно прост. Ставки земельного налога устанавливают муниципальные органы власти – главы муниципальных формирований и органы местного самоуправления. Они занимаются разработкой и принятием местных нормативных актов, в которых фиксируются размеры ставок земельного налога в соответствующем территориальном образовании.

Однако, муниципалитеты не могут устанавливать ставки на свое усмотрение. Величина ставок земельного налога определяется на основании закона, который устанавливает общие принципы и порядок установления ставок налогов. Это позволяет гарантировать единообразие подхода к определению величины налога и установления его ставок по всей стране.

Какой орган устанавливает ставки земельного налога?

Ставки земельного налога устанавливают муниципальные органы власти. Каждая муниципальная образование имеет право устанавливать свои ставки налога на землю в пределах, установленных законодательством. При этом ставки могут различаться в зависимости от категории земельного участка и его использования.

Для того чтобы узнать, какие ставки земельного налога действуют в определенном муниципалитете, необходимо обратиться в соответствующие органы местного самоуправления. Обычно информацию о ставках можно найти на официальных сайтах муниципалитета или получить у специалистов в налоговых службах.

Органы местного самоуправления также могут вносить изменения в ставки земельного налога, учитывая региональные и местные особенности. Например, в некоторых регионах устанавливаются льготные ставки для сельскохозяйственных участков или для основных средств предприятий, которые являются важными в стратегии развития региона.

Итак, ответ на вопрос о том, кто устанавливает ставки земельного налога, является простым - это муниципальные органы местного самоуправления.

Каковы основные критерии для определения ставок земельного налога?

Определение ставок земельного налога основывается на нескольких основных критериях. В каждой стране или регионе могут существовать свои правила и методики расчета, но в целом среди наиболее распространенных критериев можно выделить следующие:

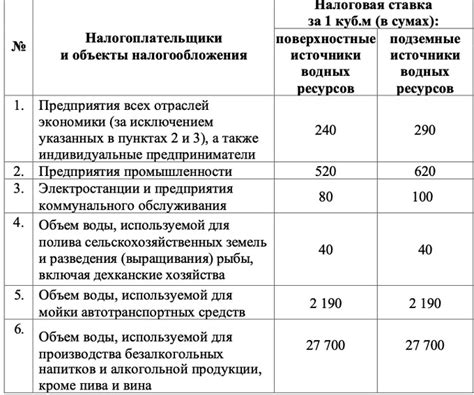

- Категория земельного участка. Ставки земельного налога могут различаться в зависимости от категории земельного участка. Например, для жилых участков могут устанавливаться одни ставки, а для коммерческих или сельскохозяйственных участков – другие.

- Площадь земельного участка. Часто для расчета ставок земельного налога учитывается площадь земельного участка. Чем больше площадь участка, тем выше может быть ставка налога.

- Местоположение земельного участка. Расположение земельного участка может влиять на ставку земельного налога. Например, участки, расположенные в популярных местах или в центре города, могут иметь более высокие ставки налога.

- Параметры и характеристики земельного участка. Различные параметры и характеристики земельного участка, такие как наличие коммуникаций, грунтовые условия, рельеф, могут быть учтены при определении ставок налога.

Эти и другие критерии могут использоваться в различных сочетаниях и с весовыми коэффициентами для определения ставок земельного налога. Правительство или органы местного самоуправления обычно устанавливают эти ставки с учетом местных условий и потребностей бюджета.

Какие факторы влияют на установление ставок земельного налога?

При установлении ставок земельного налога учитывается несколько факторов, которые определяются соответствующими органами власти:

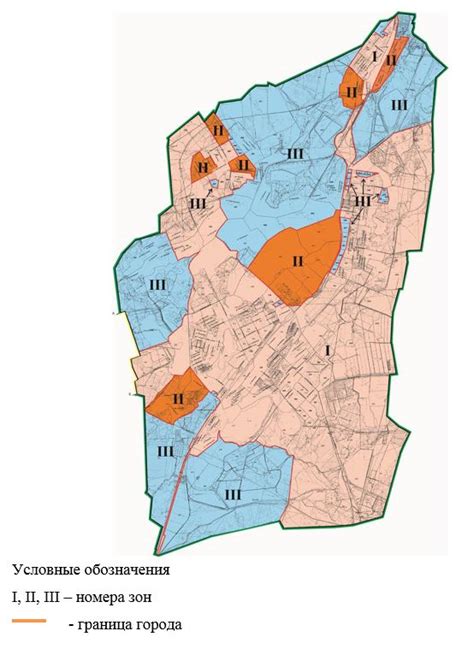

- Расположение и тип земельного участка: ставки могут отличаться в зависимости от того, находится ли участок в городе или за его пределами, а также от его функционального назначения (сельскохозяйственное, промышленное, жилые земли и т.д.).

- Площадь земельного участка: обычно чем больше площадь, тем выше ставка налога. Однако существуют различные льготы и особенности для некоторых категорий земельных участков, таких как садовые и огороднические участки.

- Уровень инфраструктуры и общественных услуг: ставки могут снижаться или повышаться в зависимости от наличия инженерной инфраструктуры (водопровода, канализации, электроснабжения), а также доступности общественных услуг (транспортная доступность, наличие школ, медицинских учреждений и т.д.).

- Нормативная стоимость земли: она устанавливается органами государственной власти и является одним из основных факторов, влияющих на размер налоговой ставки. Нормативная стоимость может меняться в зависимости от экономической ситуации, спроса на земельные участки и других факторов.

- Иные факторы: возможно учет иных факторов, таких как экологическая обстановка в районе, наличие природных ресурсов, особенности использования земли и другие параметры, которые органы власти считают важными.

Все эти факторы в совокупности позволяют определить ставки земельного налога, которые применяются к различным категориям земельных участков. Задача органов власти при установлении ставок - обеспечить справедливое и эффективное взимание налога, учитывающее особенности каждого конкретного участка и обеспечивающее социальное и экономическое развитие территории.

Какие примеры ставок земельного налога существуют в разных регионах России?

Система установления ставок земельного налога в России основана на принципе налогообложения владельцев земельных участков. Тарифы на земельный налог устанавливаются органами местного самоуправления каждого региона и могут различаться в зависимости от типа земли, ее использования и местоположения.

Примеры ставок земельного налога в разных регионах России:

Москва:

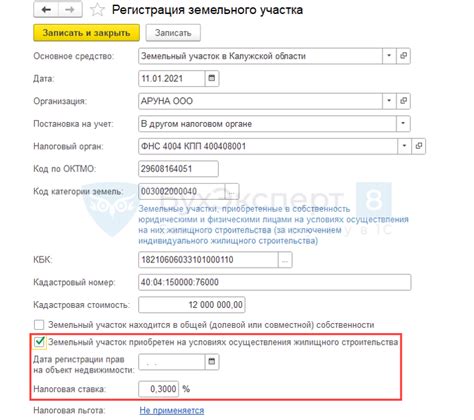

- Земли сельскохозяйственного использования - 0,3% от кадастровой стоимости земельного участка.

- Земли населенных пунктов - 1,5% от кадастровой стоимости земельного участка.

- Земли промышленности и иного специального назначения - 1,5% от кадастровой стоимости земельного участка.

Санкт-Петербург:

- Земли сельскохозяйственного использования - 0,1% от кадастровой стоимости земельного участка.

- Земли населенных пунктов - 0,5-2% от кадастровой стоимости земельного участка в зависимости от доли каждой категории земли в общей площади земельного участка.

- Земли промышленности и иного специального назначения - 2-5% от кадастровой стоимости земельного участка в зависимости от доли каждой категории земли в общей площади земельного участка.

Екатеринбург:

- Земли сельскохозяйственного использования - 0,3-0,6% от кадастровой стоимости земельного участка в зависимости от основных показателей земельного участка.

- Земли населенных пунктов - 1-1,6% от кадастровой стоимости земельного участка в зависимости от основных показателей земельного участка.

- Земли промышленности и иного специального назначения - 1-2,5% от кадастровой стоимости земельного участка в зависимости от основных показателей земельного участка.

Приведенные примеры демонстрируют разнообразие ставок земельного налога в разных регионах России. В каждом случае, органы местного самоуправления устанавливают ставки, учитывая особенности и потребности своего региона. Отличия в ставках определяются местными условиями, развитостью инфраструктуры и особенностями использования земельных участков.

Какие принципы учитываются при установлении ставок земельного налога?

При определении ставок земельного налога регулирующие органы обычно руководствуются несколькими принципами, основные из которых:

1. Принцип платежеспособности: ставки земельного налога устанавливаются с учетом платежеспособности налогоплательщиков. Это позволяет сбалансировать налоговую нагрузку и не создавать непосильных условий для предпринимателей и собственников недвижимости.

2. Принцип справедливости: ставки земельного налога должны быть установлены таким образом, чтобы налоговое бремя равномерно распределялось между разными категориями налогоплательщиков. Это означает, что в зависимости от типа земельного участка и его целевого назначения ставки могут различаться с учетом возможностей его использования.

3. Принцип социальной справедливости: при установлении ставок земельного налога учитывается также социальное положение налогоплательщика. Более уязвимые группы населения, такие как пенсионеры или малообеспеченные семьи, могут быть освобождены от уплаты данного налога или получить существенные льготы.

4. Принцип стимулирования: определенные ставки земельного налога могут использоваться как стимул для развития определенных отраслей экономики или региона. Например, предприятия, занимающиеся разработкой экологически чистых технологий, могут быть освобождены от уплаты или получить значительные снижение налоговой ставки.

Важно отметить, что установление ставок земельного налога - сложный процесс, требующий анализа множества факторов, включая рыночную стоимость земельного участка, его местоположение и инфраструктуру, а также политические и экономические цели региональных органов власти.

Какие изменения произошли в установлении ставок земельного налога за последние годы?

За последние годы в установлении ставок земельного налога произошли несколько важных изменений. Среди них:

1. Переход на единый кадастровый учет

Одним из ключевых изменений стал переход на единый кадастровый учет земельных участков, что позволило усовершенствовать механизм установления ставок налога. Теперь все данные о земельных участках собираются и хранятся в единой государственной системе, что обеспечивает более точное определение стоимости участков и соответствующих им ставок налога.

2. Усовершенствование методов оценки

Также были внесены изменения в методы оценки земельных участков, что позволяет более точно определить их стоимость. Были разработаны дополнительные критерии и показатели, учитываемые при определении стоимости земли. Это позволяет более справедливо установить ставки земельного налога в зависимости от качества и местоположения участков.

3. Разделение земельных участков на категории

Для более удобного и справедливого установления ставок налога, земельные участки были разделены на категории в зависимости от их использования. Каждая категория имеет свои установленные ставки налога, которые учитывают особенности и целевое назначение участка. Например, земельный участок, предназначенный для сельскохозяйственных целей, будет иметь отличные ставки налога от земельного участка, предназначенного для жилой застройки.

4. Регулярные пересмотры ставок

Также было установлено, что ставки земельного налога будут пересматриваться регулярно с определенной периодичностью. В связи с этим, ставки могут изменяться в зависимости от текущих экономических и социальных условий. Такой подход позволяет более точно привязывать уровень налогового бремени к реальной стоимости земельных участков и обеспечивает более справедливое распределение налогов между налогоплательщиками.

В целом, изменения, произошедшие в установлении ставок земельного налога за последние годы, направлены на увеличение прозрачности и справедливости системы налогообложения и более точное учет стоимости земельных участков.

Как проводится переоценка земель и как это может повлиять на ставки земельного налога?

Перед проведением переоценки земельных участков формируется комиссия, которая включает в себя специалистов по оценке недвижимости, геодезистов и сотрудников налоговых служб. Комиссия проводит техническую инвентаризацию, собирает и анализирует данные о каждом земельном участке, учитывая такие факторы, как расстояние до города, наличие коммуникаций, доступность транспортной инфраструктуры и т.д.

После анализа всех данных комиссия определяет рыночную стоимость каждого земельного участка и составляет новый реестр оценочной стоимости всех земель на территории. В результате комплексного и объективного анализа переоценки земель возможно изменение ставок земельного налога.

Если новая оценочная стоимость земельных участков оказывается выше предыдущей, то ставка земельного налога увеличивается, а в случае снижения оценочной стоимости – ставка снижается. Однако, значительное изменение ставок земельного налога может быть регулируемо либо по решению органов самоуправления, либо внесением изменений в законодательство, чтобы не допустить резких перепадов и экономического давления на землевладельцев.

Важно отметить, что переоценка земель является процессом, направленным на установление объективных ставок земельного налога, которые отражают реальную стоимость земельных участков. Поэтому периодическая переоценка является необходимым инструментом для поддержания справедливости и прозрачности в системе налогообложения земли.

Как устранить недостатки в установлении ставок земельного налога?

- Адекватность оценки. Важным аспектом является правильное оценивание стоимости земельных участков. Оценка должна быть объективной и отражать реальную рыночную стоимость земли, учитывая такие факторы, как расположение, состояние земельного участка, его функциональное назначение и потенциальное использование. Прозрачность и открытость процесса оценки помогут устранить возможные субъективные оценки и приведут к более справедливому распределению налоговой нагрузки.

- Анализ рыночной ситуации. Оценка ставок земельного налога должна основываться на анализе актуальной рыночной ситуации. Изменения, происходящие на рынке, такие как изменение стоимости земельных участков или социально-экономические факторы, должны быть учтены при установлении ставок. Обновление ставок в соответствии с текущей рыночной ситуацией позволит предотвратить возможные несправедливости и привести к более эффективному использованию земельных ресурсов.

- Учет специфики региона. Установление ставок земельного налога должно учитывать специфику каждого региона. Различия в развитии инфраструктуры, доступности услуг и других факторах должны отражаться в установлении ставок. Важно учесть экономические возможности и социальные нужды региона, чтобы налогообложение не создавало дополнительных проблем для его развития.

- Участие заинтересованных сторон. При установлении ставок земельного налога важно привлечение заинтересованных сторон, таких как граждане, предприниматели и организации. Их мнение и обратная связь позволят учесть различные точки зрения и интересы при принятии решений. Объединение усилий и учет мнения всех заинтересованных сторон способствует созданию более сбалансированной и справедливой системы налогообложения земли.

Устранение недостатков в установлении ставок земельного налога является важной задачей, которая требует внимания, анализа и сотрудничества различных сторон. Только с учетом всего этого можно создать эффективную систему налогообложения земли, которая будет справедливо и равномерно распределять налоговую нагрузку и способствовать развитию экономики и благосостоянию общества.

Как можно использовать ставки земельного налога для развития региона?

Земельный налог относится к основным источникам доходов региональных бюджетов. Однако, помимо сбора финансовых средств, ставки земельного налога могут использоваться для активного развития региона и улучшения жизни его жителей. Вот несколько способов, как это можно сделать:

1. Инвестиции в инфраструктуру. Повышение ставок земельного налога на коммерческую недвижимость и объекты инфраструктуры позволяет привлечь дополнительные финансовые ресурсы для строительства и обновления дорог, социальных объектов, школ, больниц и др. Создание современной и развитой инфраструктуры способствует привлечению новых инвестиций и развитию бизнеса в регионе.

2. Развитие экологической сферы. Путем установления особых ставок налога на землю, занятую предприятиями, которые загрязняют окружающую среду, можно стимулировать экологическую ответственность и внедрение экологически чистых технологий. Дополнительные средства, полученные от высоких ставок налога, могут быть направлены на создание экологических парков, заповедников и других проектов по охране окружающей среды.

3. Поддержка малого и среднего бизнеса. Установление более низких ставок налога на землю для малого и среднего бизнеса помогает создавать благоприятные условия для его развития. Это может включать снижение налогового бремени на старый бизнес, предоставление льгот для новых проектов и развитие местных предпринимателей.

4. Образование и культура. Чем выше ставка земельного налога на коммерческую недвижимость, тем больше средств может быть выделено на развитие системы образования и культуры. Это может включать строительство новых школ, университетов, музеев, театров и поддержку проведения культурных мероприятий.

Важно отметить, что эффективное использование ставок земельного налога для развития региона требует тщательного анализа и планирования. Необходимо учитывать специфику региона, его основные потребности и потенциал для развития. Кроме того, важно обеспечить прозрачность и эффективность расходования средств, полученных от налоговых поступлений.

Какие права и обязанности имеют налогоплательщики при уплате земельного налога?

При уплате земельного налога налогоплательщики имеют определенные права и обязанности, которые им необходимо соблюдать:

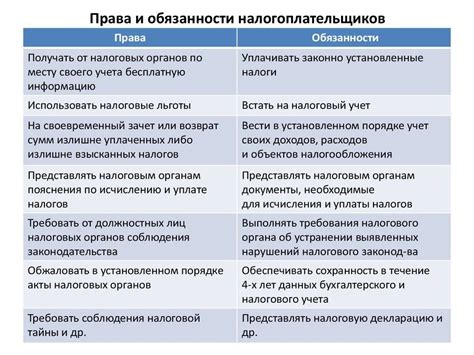

Права налогоплательщиков:

- Право налогоплательщика на получение информации о расчете и исчислении земельного налога.

- Право налогоплательщика на обжалование действий налоговых органов, в том числе при нарушении законодательства при исчислении налога.

- Право налогоплательщика на получение налоговых льгот, предоставляемых законодательством.

- Право налогоплательщика на получение рассрочки или отсрочки уплаты земельного налога в случае временных финансовых трудностей.

Обязанности налогоплательщиков:

- Обязанность своевременно уплачивать земельный налог в установленном законодательством порядке.

- Обязанность предоставить налоговым органам необходимую информацию для исчисления и уплаты налога.

- Обязанность уведомить налоговые органы о любых изменениях, влияющих на исчисление или уплату земельного налога.

- Обязанность предоставить документы и сведения, запрашиваемые налоговыми органами в рамках осуществления контроля за исполнением налоговых обязательств.

- Обязанность исполнять другие требования, установленные налоговым законодательством в отношении уплаты земельного налога.

Соблюдение данных прав и обязанностей позволит налогоплательщикам корректно исполнять свои обязательства перед государством и избежать неприятных последствий.