Камеральная налоговая проверка - один из инструментов, которым пользуется налоговая служба для контроля и сбора налогов от физических лиц. Эта форма проверки позволяет оценить правильность расчета и уплаты налогов отдельными налогоплательщиками без прямого вмешательства проверяющего в их деятельность.

Основной принцип камеральной налоговой проверки заключается в анализе и сопоставлении предоставленной налогоплательщиком информации с данными налоговых деклараций и других документов, а также с информацией, имеющейся в базах данных налоговой службы. В ходе проверки устанавливается соответствие данных и действий налогоплательщика требованиям налогового законодательства, а также выявляются возможные нарушения и недостатки в расчетах и уплате налогов.

Процедура камеральной проверки включает в себя несколько этапов. Во-первых, налоговая служба отправляет налогоплательщику уведомление о проведении проверки и запрашивает у него документы, необходимые для анализа. Важно отметить, что налогоплательщику предоставляется определенный срок для подготовки и предоставления документов.

Камеральная налоговая проверка физического лица

Основные принципы проведения камеральной налоговой проверки физического лица включают следующее:

Принцип объективности - проверка должна проводиться на основе фактов и документов, предоставленных гражданином. Налоговая администрация не может принимать во внимание необоснованные предложения и домыслы о нарушениях налогового законодательства.

Принцип недопустимости двойного налогообложения - налоговая администрация не может проводить камеральную проверку, если уже была проведена налоговая проверка по данному вопросу и установлены необходимые налоговые обязательства.

Принцип справедливости - проверка должна быть проведена в соответствии с принципами справедливости и равного отношения ко всем гражданам. Налоговая администрация не должна проявлять дискриминацию по любым признакам при проведении проверки.

Процедура камеральной налоговой проверки физического лица включает следующие шаги:

Шаг 1: Подготовка - налоговая администрация определяет основания для проверки и формирует список требуемых документов.

Шаг 2: Представление документов - гражданин предоставляет все необходимые документы, подтверждающие правильность его налоговых деклараций и уплату налогов.

Шаг 3: Анализ документов - налоговая администрация проводит анализ представленных документов и проверяет их соответствие требованиям налогового законодательства.

Шаг 4: Проверка информации - налоговая администрация может провести проверку информации, представленной в налоговой декларации, путем проверки доступной информации о гражданине в различных базах данных.

Шаг 5: Результаты проверки - на основе проведенной проверки налоговая администрация делает заключение о наличии или отсутствии нарушений налогового законодательства и принимает соответствующие меры.

Камеральная налоговая проверка физического лица является важным инструментом, используемым налоговыми органами для обеспечения соблюдения налогового законодательства. Эта процедура помогает поддерживать честность и прозрачность в налоговой системе, а также предотвращать налоговые правонарушения.

Основные принципы и процедура

| Принципы | Описание |

| Принцип законности | Камеральная налоговая проверка может быть проведена только на основании законных оснований, указанных в налоговом законодательстве. |

| Принцип объективности | Проверка должна быть объективной и независимой от воли проверяемого лица. Результаты проверки должны соответствовать объективным фактам и документам. |

| Принцип пропорциональности | Проверка должна быть проведена только в необходимом объеме, соответствующем целям проверки. Нельзя требовать от проверяемого предоставления несущественных сведений или документов. |

| Принцип конфиденциальности | Органы налогового контроля обязаны соблюдать конфиденциальность информации, получаемой в ходе проверки. Информация о проверяемом лице может быть использована только для налоговых целей и не может быть разглашена третьим лицам без согласия проверяемого. |

Процедура камеральной налоговой проверки физического лица включает следующие шаги:

- Подготовка к проверке. Налоговый орган определяет цель и объем проверки, составляет план проверки и уведомляет проверяемое лицо.

- Проведение проверки. Налоговый орган анализирует предоставленные документы, проводит расчеты и сопоставление данных, а также может проводить дополнительные запросы и запросы официальным письмом.

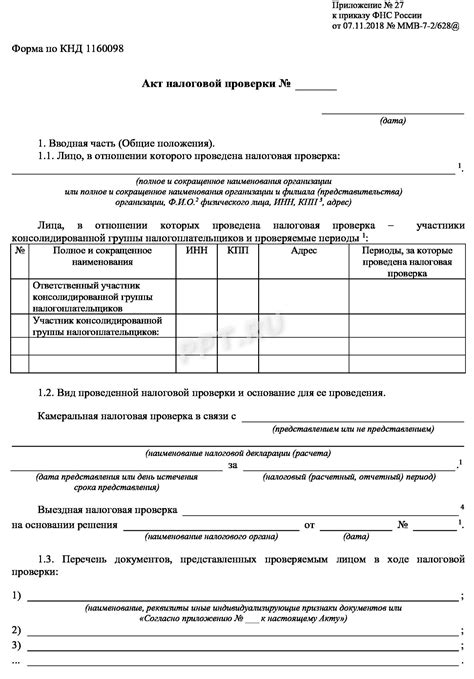

- Результаты проверки. На основе проведенной проверки налоговый орган составляет акт о результатах проверки, в котором указываются обнаруженные нарушения налогового законодательства и предупреждения о возможных санкциях.

- Подготовка отчета и принятие решения. Налоговый орган подготавливает отчет о проведенной проверке, который передается на рассмотрение руководству налогового органа для принятия решения о дальнейших действиях.

- Определение санкций и завершение проверки. На основе решения руководства налогового органа могут быть применены санкции либо проверка может быть завершена без применения санкций, если нарушения не выявлены.

Общий срок проведения камеральной налоговой проверки не может превышать 3 месяцев с момента получения уведомления о проведении проверки.

Зачем нужна камеральная налоговая проверка?

Основная цель камеральной налоговой проверки – выявление возможных нарушений в сфере налогообложения и пресечение налоговых правонарушений. Она помогает установить, соответствуют ли доходы и расходы физического лица объявленным суммам в налоговой декларации и других документах.

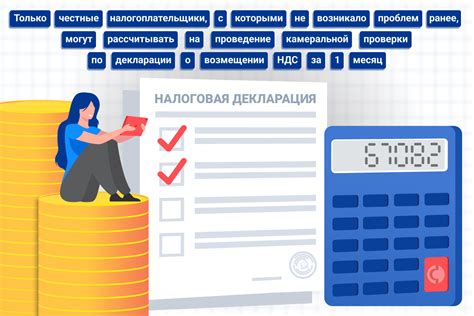

Процедура камеральной проверки позволяет налоговым органам более эффективно контролировать налоговую дисциплину граждан и обеспечивать справедливое распределение налоговых нагрузок в обществе. Кроме того, она способствует защите интересов честных налогоплательщиков, предотвращая неправомерные действия и нарушения со стороны тех, кто скрывает доходы и уклоняется от уплаты налогов.

Камеральная проверка также играет важную роль в предотвращении коррупции. Благодаря анализу документов и оперативному выявлению фактов нарушений, она способствует укреплению прозрачности и открытости налоговой системы.

В целом, камеральная налоговая проверка является неотъемлемой частью проверочных действий налоговых органов и играет важную роль в обеспечении налоговой безопасности и справедливости. Она является основным инструментом контроля за соблюдением налогового законодательства гражданами и способствует эффективному управлению налогами в стране.

Предотвращение нарушений налогового законодательства

Для предотвращения нарушений налогового законодательства проводятся следующие мероприятия:

- Анализ и проверка документации. В ходе камеральной проверки налоговые инспекторы анализируют и проверяют предоставленные физическим лицом документы, связанные с доходами, расходами и налоговыми обязательствами. Это включает в себя проверку правильности заполнения налоговых деклараций, наличия необходимых подтверждающих документов и соблюдения сроков предоставления отчетности.

- Сопоставление данных. Налоговые инспекторы проводят сопоставление данных физических лиц с данными, полученными от других источников. Например, проверяется соответствие данных в налоговой декларации информации о доходах, указанной в банковских выписках и иных документах. Это позволяет выявить потенциальные несоответствия и противоречия.

- Анализ нерыночных операций. Особое внимание уделяется анализу нерыночных операций, таких как неправомерное списание расходов, сомнительные сделки и другие финансовые манипуляции. Такие операции указывают на возможные нарушения налогового законодательства и могут стать предметом дополнительной проверки.

- Анализ недостоверной информации. Налоговые инспекторы проверяют достоверность информации, предоставленной физическим лицом. Это может включать проверку данных о доходах, расходах и имуществе. Если выявляются недостоверные сведения, физическое лицо может быть привлечено к ответственности и оштрафовано.

Предотвращение нарушений налогового законодательства является одной из важнейших задач налоговых органов. Камеральная налоговая проверка физического лица позволяет выявить налоговые нарушения, недостатки и ошибки, а также принять необходимые меры по их устранению и наказанию нарушителей.

Как происходит камеральная налоговая проверка?

- Определение проверяемых деклараций и отчетных периодов

- Предоставление документов налогоплательщиком

- Анализ и проверка предоставленных документов

- Сообщение налогоплательщику о результатах проверки

На этапе определения проверяемых деклараций и отчетных периодов налоговый орган выбирает, какие декларации будут проверяться и за какой период. Этот выбор может быть основан на ранее выявленных нарушениях, рисках или случайной выборке.

После этого налогоплательщику предоставляется запрос о предоставлении необходимых документов, таких как налоговая декларация, счета, бухгалтерская отчетность и другие документы, подтверждающие доходы и расходы.

Следующим этапом является анализ предоставленных документов налоговым органом. Они проверяют правильность заполнения декларации, соответствие данных другим документам и соответствие требованиям налогового законодательства. При необходимости могут быть запрошены дополнительные документы или проведены дополнительные исследования.

В конце процесса проведения камеральной налоговой проверки налогоплательщику сообщают о результатах проверки. Если в ходе проверки были выявлены нарушения или задолженности, налогоплательщику предоставляется возможность представить объяснения и обжаловать результаты проверки.

В целом, камеральная налоговая проверка проходит без прямого контакта налогового органа с проверяемым физическим лицом, что делает ее более удобной и менее навязчивой для налогоплательщика.

Этапы и сроки проведения проверки

Камеральная налоговая проверка физического лица проходит в несколько этапов, каждый из которых имеет свои сроки выполнения:

- Подготовительный этап:

- Рассмотрение материалов проверки, внесение информации о физическом лице в базу данных налоговой инспекции - до 30 дней.

- Определение периода и объема проверки, составление плана проверки - до 45 дней.

- Сбор и анализ информации о физическом лице, включая расчеты налогов и сборов - до 60 дней.

- Проверка налоговых деклараций и иных документов, представленных физическим лицом - до 90 дней.

- Проведение выездных проверок, если необходимо - до 90 дней.

- Обработка результатов проверки, вынесение решения о необходимости взыскания налоговых санкций или о закрытии проверки - до 30 дней.

- Уведомление физического лица о результатах проверки - до 10 дней.

В целом, срок проведения камеральной налоговой проверки физического лица составляет до 6 месяцев. Однако, данный срок может быть продлен в случае обоснованной потребности или усложненности проведения проверки.

Обязанности физического лица

Физическое лицо, подвергнутое камеральной налоговой проверке, обязано предоставить налоговым органам всю необходимую информацию, документы и сведения о своей деятельности в соответствии с требованиями налогового законодательства.

К самым важным обязанностям физического лица в процессе камеральной налоговой проверки относятся:

- Предоставление налоговым органам всех документов, подтверждающих факты хозяйственной и предпринимательской деятельности:

- Учетные документы (бухгалтерские книги, отчеты по формам 1-2 и другие);

- Договоры, счета и другие документы, отражающие факты осуществления сделок;

- Документы, подтверждающие поступление и расходы денежных средств;

- Декларации по налогам и сборам, а также сведения о полученных вычетах и льготах;

- Иные документы, указанные в требованиях налогового органа.

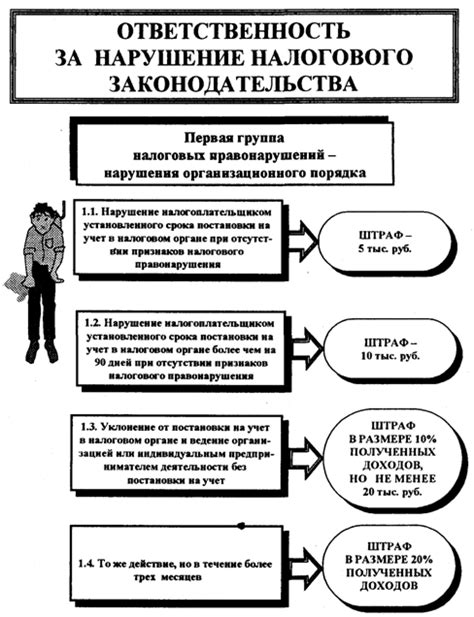

Невыполнение или ненадлежащее выполнение данных обязанностей может привести к применению налоговым органом различных санкций, вплоть до привлечения к ответственности в соответствии с Административным или Уголовным кодексом Российской Федерации.

Предоставление документации и информации

В процессе камеральной налоговой проверки физического лица необходимо предоставить комплект документов и информации, которые могут подтвердить правильность и полноту расчетов по уплате налогов.

Документы и информация, запрашиваемые налоговыми органами в рамках камеральной проверки, могут быть следующими:

| № | Наименование документа или информации | Количество копий | Примечания |

|---|---|---|---|

| 1 | Свидетельство о постановке на учет в налоговом органе | 1 | - |

| 2 | Свидетельство о регистрации в организационных формах | 1 | Для НЕНП |

| 3 | Паспорт | 1 | - |

| 4 | Удостоверение личности | 1 | - |

| 5 | Копии трудовой книжки | 1 | - |

| 6 | Документы о доходах | 1 | - |

| 7 | Документы о расходах | 1 | - |

Помимо указанных выше документов, налоговый орган может запрашивать дополнительную информацию и документацию в отношении конкретных операций или сделок.

Важно учесть, что все предоставленные документы должны быть оформлены в соответствии с требованиями законодательства. Также рекомендуется держать копии предоставленных документов для собственных интересов и сохранности информации.

Основные принципы проверки

Камеральная налоговая проверка физического лица осуществляется в соответствии с некоторыми основными принципами, которые позволяют обеспечить ее корректность и объективность. Ниже представлены основные принципы проведения данной проверки:

| Принцип | Описание |

|---|---|

| Принцип законности | Проверка проводится только на основании действующего законодательства. Налоговые органы обязаны соблюдать все права налогоплательщика и проводить проверку в соответствии с установленными процедурами. |

| Принцип объективности | Проверка должна проводиться объективно, без предвзятости и неприязни к налогоплательщику. Налоговые органы должны основываться на документальных и фактических данных при проведении проверки. |

| Принцип справедливости | Проверка должна быть справедливой и соразмерной налоговому риску. Налоговые органы не должны превышать свои полномочия и проводить незаконные требования или принуждение в отношении налогоплательщика. |

| Принцип конфиденциальности | Информация, полученная в ходе проверки, должна быть конфиденциальной и использоваться исключительно в рамках налогового контроля. Налоговые органы обязаны сохранять конфиденциальность данных налогоплательщика. |

Соблюдение данных принципов позволяет гарантировать справедливость и эффективность камеральной налоговой проверки физического лица и защиту прав налогоплательщика.

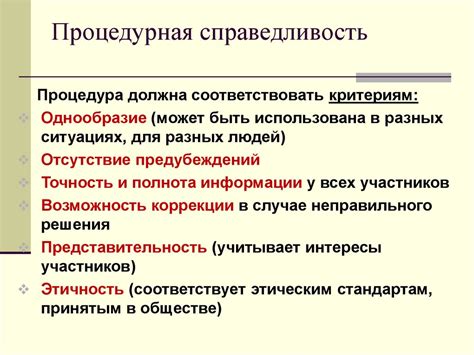

Процедурная справедливость и независимость

Кроме того, камеральная налоговая проверка должна быть независимой, что означает, что проверка должна проводиться независимыми от налогоплательщика органами и специалистами. Это обеспечивает объективность и непредвзятость в рассмотрении дела и исключает вмешательство сторонних лиц или интересов, которые могут повлиять на результаты проверки.

Важно отметить, что процедурная справедливость и независимость проверки являются неотъемлемыми компонентами правового государства и представляют собой гарантию защиты прав и интересов налогоплательщика. Без соблюдения этих принципов проверка может быть признана недействительной и несостоятельной.

Таким образом, процедурная справедливость и независимость являются основополагающими принципами камеральной налоговой проверки, обеспечивающими равенство перед законом и гарантирующими соблюдение прав и интересов налогоплательщика.

Какие документы могут быть проверены?

В ходе камеральной налоговой проверки физического лица могут быть проверены различные документы, связанные с его доходами, расходами и налоговыми обязательствами.

Основные документы, которые могут быть проверены в рамках такой проверки:

- Декларации по доходам и расходам – налоговые декларации, поданные физическим лицом за определенный период, в которых указываются его доходы, расходы и налоговые вычеты;

- Счета и выписки из банков – банковские счета и выписки, которые могут подтвердить доходы и расходы физического лица;

- Документы о собственности и имуществе – договоры купли-продажи, свидетельства о регистрации права собственности на недвижимость, автомобили и другое имущество;

- Документы о затратах на образование и медицинские расходы – договоры об оказании образовательных услуг, медицинские справки, чеки и квитанции;

- Документы о получении доходов от предпринимательской деятельности – договоры с партнерами, счета-фактуры, документы, свидетельствующие о реализации товаров, работ или услуг;

- Прочие документы – любые другие документы, которые могут иметь значение при оценке налоговых обязательств физического лица.

Проверка этих документов позволяет налоговым органам проверить правильность учета доходов и расходов, наличие источников доходов, а также обнаружить возможные нарушения в сфере налогообложения.

Важно помнить, что физическое лицо должно предоставить налоговым органам запрашиваемые документы в установленный срок и подтвердить их достоверность.