Банкротство физических лиц является серьезной проблемой, с которой может столкнуться любой человек. При этом одним из главных вопросов, возникающих при банкротстве, является взаимодействие с банками. Ведь в большинстве случаев, у физических лиц имеются кредиты или задолженности перед банками. Чтобы правильно организовать взаимодействие с банковскими учреждениями, необходимо знать, что говорить и как себя вести.

Первым и основным правилом, которое следует помнить, является открытость и честность в общении с банком. Никогда не стоит скрывать от банка факт банкротства или иные существенные сведения. Важно помнить, что банки - это не противники, а партнеры, с которыми можно найти взаимовыгодное решение. Поэтому откройте диалог с банком, расскажите о своей ситуации и задайте вопрос о возможности реструктуризации кредита или проведении ликвидации задолженности.

Вторым важным моментом является аккуратное выбор слов и тон общения. Помните, что банкротство - это сложная ситуация, которая может быть эмоционально нагружена не только для вас, но и для банковского представителя. Поэтому старайтесь выражаться ясно и спокойно, избегайте грубостей и оскорблений. В конечном итоге, ваша цель - договориться с банком и найти наилучшее решение для всех сторон.

Что делать при банкротстве физических лиц

- Изучите свои права и обязанности. Перед тем, как принимать решение о банкротстве, необходимо внимательно изучить существующее законодательство и понять, какие права и обязанности у вас есть в данной ситуации. Обратитесь к специалистам в области финансового права или делового адвоката, чтобы получить квалифицированную консультацию.

- Оцените свою финансовую ситуацию. Составьте список всех ваших долгов и обязательств, а также определите ваши активы и доходы. Это поможет вам понять, какие действия вам следует предпринять и как можно рационально управлять своими финансами.

- Рассмотрите возможность реструктуризации долгов. В некоторых случаях, банки могут согласиться на реструктуризацию вашего долга, то есть изменение условий выплаты. Обратитесь к вашим кредиторам и попросите о такой возможности.

- Разработайте финансовый план. Основной принцип при банкротстве – это разработка реалистичного финансового плана, который поможет вам выплатить долги и восстановить свою финансовую независимость. Обратитесь к профессионалам, чтобы получить помощь в разработке такого плана.

- Обратитесь к судебному управляющему. Если вы приняли решение об объявлении банкротства, необходимо обратиться к судебному управляющему. Он поможет вам составить список ваших активов и долгов, а также участвовать в судебных процедурах.

- Внимательно следите за судебным процессом. Во время судебного процесса обязательно следите за его ходом и внимательно ознакомьтесь с принимаемыми решениями. Если вы не согласны с решением суда, у вас есть право обжаловать его.

- Сделайте все возможное для восстановления финансовой независимости. Банкротство – это лишь этап в вашей жизни, и важно помнить, что вы можете восстановить свою финансовую независимость. Делайте все возможное, чтобы улучшить свою финансовую ситуацию, например, учитеся новым навыкам, развивайте свою карьеру или ищите новые источники дохода.

В любом случае, банкротство физических лиц – это сложная ситуация, требующая внимательного изучения и правильного подхода. Основные принципы в данной ситуации – это планирование и разработка финансовой стратегии, а также обращение к специалистам. Не позволяйте себе отчаиваться – справиться с финансовыми проблемами можно, если принять все необходимые меры и действовать решительно.

Документы для банкротства

При обращении в суд с заявлением о банкротстве физического лица необходимо предоставить определенный набор документов. Важно собрать все необходимые документы заранее, чтобы избежать лишних проблем и задержек в процессе рассмотрения дела.

Список основных документов, которые потребуются при банкротстве физического лица:

| № | Название документа | Количество копий |

|---|---|---|

| 1 | Паспорт гражданина РФ | 3 |

| 2 | Свидетельство о рождении | 1 |

| 3 | Свидетельство о браке/разводе (при наличии) | 2 |

| 4 | Сведения о доходах за последние 6 месяцев | 2 |

| 5 | Справка о составе семьи (по форме 2-ндфл) | 2 |

| 6 | Справка о зарплате/пенсии (последний месяц) | 2 |

| 7 | Выписка из ЕГРН (если есть недвижимость) | 2 |

| 8 | Справка из Банка России о наличии счетов и кредитных карт | 1 |

Важно помнить, что необходимость предоставления дополнительных документов может возникнуть в зависимости от конкретной ситуации. Поэтому перед подачей заявления о банкротстве рекомендуется проконсультироваться с юристом или специалистом, чтобы быть уверенным в правильности собранных документов.

Как найти адвоката по банкротству

- Исследуйте рынок. Информация о специалистах по банкротству доступна в различных источниках, включая интернет, литературу и рекомендации от знакомых.

- Оцените опыт и квалификацию. Посмотрите, сколько лет юрист занимается банкротством и узнайте, имеет ли он лицензию на предоставление юридических услуг.

- Сравните стоимость услуг. Разные адвокаты могут предлагать разные цены за свои услуги. Уточните, включены ли в стоимость все необходимые этапы процедуры банкротства.

- Встретьтесь с потенциальными кандидатами. Личная встреча поможет вам оценить профессионализм и коммуникабельность адвоката.

- Получите рекомендации. Если вы знакомы с людьми, которые уже прошли процедуру банкротства, спросите их о своих адвокатах и получите рекомендации.

- Заключите договор. Перед началом работы с адвокатом обязательно заключите договор, в котором указаны условия и стоимость юридических услуг.

Следуя этим рекомендациям, вы сможете найти опытного адвоката, который поможет вам в процедуре банкротства. Регулярное общение и сотрудничество с юристом сделают этот сложный процесс более простым и понятным для вас.

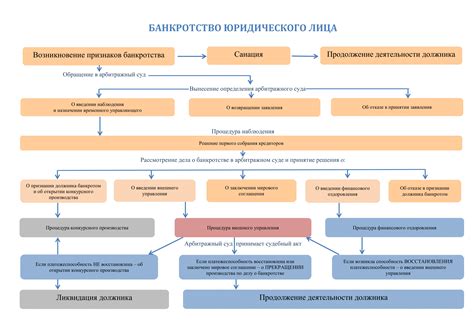

Процедура банкротства

Первым шагом в процессе банкротства является подача заявления о признании физического лица банкротом в арбитражный суд. В этом документе должны быть указаны все имущество и обязательства, а также данные о доходах и расходах должника.

После подачи заявления, арбитражный суд проводит анализ финансового состояния должника и принимает решение о введении процедуры банкротства. Это решение официально объявляется и опубликовывается в специальном реестре банкротов.

Затем начинается процесс формирования конкурсной массы – совокупности имущества должника, которое может быть использовано для погашения задолженности перед кредиторами. В рамках данной процедуры могут быть приняты решения о продаже имущества, его передаче кредиторам или о его ликвидации.

Распределение имущества между кредиторами происходит в порядке очередности, установленном законодательством. Исполнение кредиторских требований может быть осуществлено как денежной компенсацией, так и передачей имущества должнику, если его стоимости достаточно для удовлетворения всех требований.

Важно отметить, что в процессе банкротства физического лица есть возможность для третьих лиц предлагать свои требования к должнику. Для этого необходимо подать заявление в арбитражный суд и доказать свои права.

| Этапы банкротства физического лица: |

|---|

| 1. Подача заявления в арбитражный суд |

| 2. Введение процедуры банкротства |

| 3. Формирование конкурсной массы |

| 4. Распределение имущества между кредиторами |

| 5. Удовлетворение требований кредиторов |

Роль банка при банкротстве

Кроме того, банк предоставляет должнику информацию о его финансовом состоянии, а также помогает составить план реструктуризации долга. В некоторых случаях, банк может быть заинтересован в том, чтобы помочь должнику восстановить свою платежеспособность и предоставить ему новые условия по кредиту.

Важно отметить, что банк не имеет права поддерживать или противодействовать процедуре банкротства. Он обязан действовать в рамках закона и защищать свои интересы.

Кроме этого, банк отвечает за процедуру предъявления требований к должнику, а также предоставляет информацию суду и управляющему в банкротстве для принятия соответствующих решений.

В целом, роль банка при банкротстве заключается в защите его интересов и прав, а также в предоставлении помощи должнику в реструктуризации его долга, если это возможно.

Судебное разбирательство

Перед тем как подавать иск, рекомендуется обратиться к юристу, специализирующемуся на делах о банкротстве физических лиц. Он сможет оценить ваши шансы на успех и предложить наилучший путь действий.

В процессе судебного разбирательства необходимо предоставить суду все необходимые доказательства. Обычно это данные из банковских выписок, договоров, счетов, платежных поручений, а также другие документы, подтверждающие вашу платежеспособность или отсутствие задолженности перед банком.

Суд будет рассматривать ваше дело и оценивать законность требований банка. Он может принять решение о частичном или полном отказе взыскания долга, о пересмотре размера платежей, о возврате уже уплаченных сумм и прочее. Необходимо быть готовым к различным исходам дела и учесть возможные риски.

После вынесения решения суда, как в вашу пользу, так и в пользу банка, необходимо соблюдать его условия. Если решение вынесено в вашу пользу и банк не выполняет его, вы можете обратиться к суду с просьбой о принудительном исполнении решения.

Судебное разбирательство может занять продолжительное время и потребовать значительных вложений. Однако, это инструмент, который может помочь вам защитить свои права и интересы в случае банкротства физических лиц.

Внесудебное урегулирование

Основным преимуществом внесудебного урегулирования является его относительная скорость: решение спора может быть достигнуто намного быстрее, чем через судебное разбирательство. Кроме того, внесудебное урегулирование позволяет сторонам сохранить более доверительные отношения, так как они сами находят общие решения без участия третьей непредвзятой стороны.

Процесс внесудебного урегулирования обычно начинается с обращения физического лица к банку с просьбой о рассмотрении возникшей проблемы. Важно подготовиться к такому обращению: изучить свои права и обязанности, собрать необходимую документацию и подготовить аргументы в поддержку своих требований.

Затем следует личная встреча с представителями банка, на которой можно обсудить ситуацию и поискать возможные варианты урегулирования. В процессе переговоров стороны могут прийти к соглашению о решении проблемы и заключить соответствующий документ.

Если внесудебное урегулирование не приводит к полному разрешению спора, можно попробовать воспользоваться услугами посредника – независимого эксперта или организации, которые помогут найти компромиссное решение. Посредник может осуществлять свою работу как на безвозмездной основе, так и за определенную плату.

В случае достижения соглашения на внесудебном урегулировании, рекомендуется оформить соответствующий документ, который будет являться юридическим основанием для взаимодействия сторон в будущем. Такой документ должен содержать все согласованные условия и быть подписанным обеими сторонами.

| Преимущества внесудебного урегулирования | Недостатки внесудебного урегулирования |

|---|---|

| 1. Быстрое решение спора | 1. Возможность отказа внесудебного урегулирования со стороны банка |

| 2. Сохранение доверительных отношений | 2. Отсутствие гарантии на добросовестное исполнение условий соглашения |

| 3. Возможность найти компромиссное решение | 3. Неофициальный характер процесса |

Таким образом, внесудебное урегулирование может стать эффективным инструментом в решении споров между физическими лицами и банками. Оно позволяет быстро и без излишних затрат разрешить конфликт, при условии взаимного согласия и внимательного анализа обстоятельств. Внесудебное урегулирование открывает новые возможности для построения доверительных отношений между сторонами и может стать альтернативой судебному пути в поиске справедливости и разрешении проблем.

Последствия банкротства

Банкротство физических лиц может иметь серьезные последствия, как для самого должника, так и для его кредиторов и банков. В первую очередь, вопрос о банкротстве может вызвать негативную реакцию со стороны окружающих, поскольку часто считается признаком финансовой нестабильности и некомпетентности в управлении финансами.

Однако банкротство также имеет и другие, более значимые, последствия. В частности, признание физического лица банкротом влечет за собой приостановление принудительного исполнения решений суда по возмещению убытков и прекращение требований к уплате задолженности.

Кроме того, банкротство ограничивает права должника на ведение коммерческой деятельности и осуществление определенных юридических действий. В частности, банкрот не может занимать должности в органах управления юридических лиц и участвовать в создании новых компаний.

Последствия банкротства ощущают и кредиторы физического лица. В случае конкурсного производства у них возникает вероятность потери части или даже всей суммы задолженности. Более того, должник может использовать льготы, предусмотренные законодательством, для погашения своих долгов перед другими кредиторами, в то время как остальные кредиторы остаются без возможности получить свои долги.

Таким образом, банкротство физических лиц имеет серьезные последствия не только для самого должника, но и для его кредиторов и банков. Поэтому необходимо тщательно взвесить все возможные последствия перед принятием решения о подаче заявления о банкротстве.

Советы по выходу из банкротства

Если вы оказались в ситуации банкротства, важно знать, что есть определенные шаги, которые могут помочь вам выйти из этой ситуации. Вот несколько советов, которые могут быть полезными:

- Изучите свои финансы. Возможно, вам придется пройти через процедуру банкротства, чтобы организовать свои долги и начать с чистого листа. Оцените свои текущие доходы, расходы и долги, чтобы понять, на что вы можете рассчитывать и какие изменения в своем бюджете вам потребуются.

- Разработайте план возврата долгов. После того, как вы изучили свои финансы, разработайте план, который поможет вам вернуться к финансовой устойчивости. Это может включать в себя уменьшение расходов, увеличение доходов и организацию погашения долгов по частям.

- Старайтесь не накапливать новые долги. Важно избегать новых финансовых обязательств во время процесса банкротства. Постарайтесь быть ответственным потребителем и остановить расходы, которые вы не можете себе позволить.

- Обратитесь за профессиональной помощью. Банкротство может быть сложным процессом, и важно получить помощь от опытных профессионалов. Консультация с адвокатом или финансовым консультантом может помочь вам принять правильные решения и справиться с юридическими и финансовыми аспектами процесса.

- Оставайтесь позитивным. Банкротство может быть эмоционально и финансово нагружающим, но важно оставаться позитивным и настойчивым. Помните, что это временная ситуация, и вы сможете восстановить свою финансовую стабильность со временем.

Следуя этим советам, вы можете справиться с банкротством и начать свой путь к финансовому благополучию. Помните, что каждая ситуация индивидуальна, и вы всегда можете обратиться за профессиональной помощью, чтобы получить наилучший результат.