Налоговая отчетность – это документальное подтверждение финансовой деятельности организации, которое представляется налоговым органам. Он является обязательным инструментом для каждого предприятия или индивидуального предпринимателя, чтобы декларировать свою налоговую базу и уплачивать соответствующие налоги. В данной статье рассмотрим состав и основные пункты налоговой отчетности, а также подробно разберем, какие данные требуется предоставить налоговым органам.

Основными формами налоговой отчетности являются декларации, которые подаются налогоплательщиками различных категорий. Каждая декларация предназначена для определенного вида налога (например, налог на прибыль, НДС и т.д.) и содержит специфическую информацию о доходах, расходах и налоговых обязательствах организации.

Состав налоговой отчетности включает в себя ряд обязательных документов и форм, которые должны быть правильно заполнены и представлены в налоговую службу. Первоначально необходимо составить бухгалтерский баланс – отчет о финансовом положении предприятия на конец отчетного периода. Он содержит информацию о активах, пассивах и собственном капитале предприятия.

Какие документы нужно составить для налоговой отчетности

Для правильного и своевременного представления налоговой отчетности необходимо составить следующие документы:

- Бухгалтерская отчетность, включающая баланс, отчет о финансовых результатах и отчет о движении денежных средств.

- Сводные таблицы и отчеты по налогам, содержащие информацию о начисленных и уплаченных налогах и сборах.

- Декларации по основным налоговым формам, таким как налог на прибыль, налог на добавленную стоимость, налог на имущество и другие.

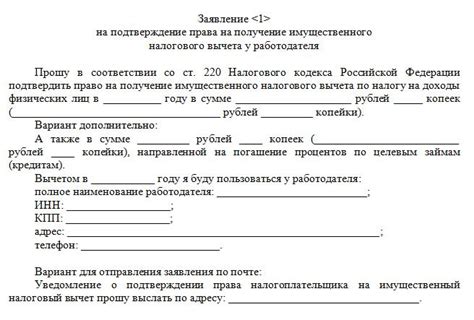

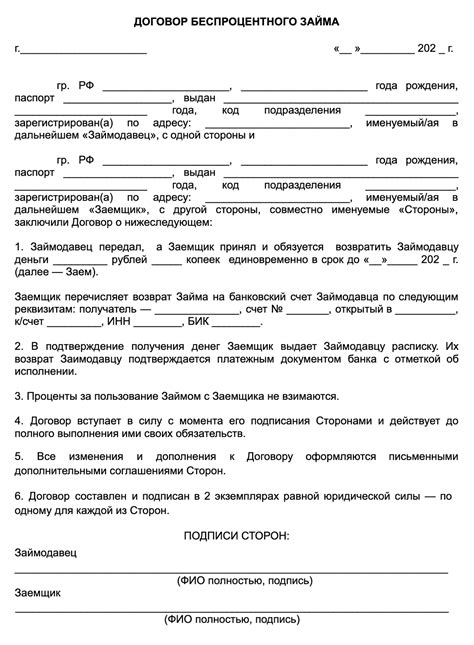

- Подтверждающая документация, такая как кассовые ордера, счета-фактуры, договоры с поставщиками и клиентами, акты выполненных работ и услуг, платежные поручения и другие документы, подтверждающие факты хозяйственной деятельности организации.

- Отчеты и документы по социальным платежам, таким как свидетельства о страховых взносах, сведения о начисленных и уплаченных налогах на заработную плату и другие.

- Другие отчеты и документы, которые могут быть требованы в соответствии с действующими налоговыми законами и практикой.

Представление налоговой отчетности включает как письменное представление документов в налоговые органы, так и электронное представление в соответствии с требованиями электронного документооборота.

Кроме того, необходимо учитывать, что состав и форма налоговой отчетности могут различаться в зависимости от вида организации (индивидуальный предприниматель, общество с ограниченной ответственностью, акционерное общество и т.д.), налогового режима и других факторов.

Основные пункты декларации по налогу на прибыль организаций:

1. Информация о налогоплательщике:

- Название организации

- ИНН

- Адрес места нахождения

- ОГРН

- Код ОКПО

2. Доходы и расходы:

- Сумма доходов, полученных организацией за отчетный период

- Сумма расходов, понесенных организацией за отчетный период

- Сумма налога на добавленную стоимость

- Сумма акцизов

- Другие платежи

3. Особенности налогообложения:

- НДФЛ сотрудников

- Уплата налога на имущество

- Уплата налога на землю

- Сумма налоговых льгот

4. Финансовые показатели:

- Сумма активов организации

- Сумма обязательств организации

- Собственный капитал

- Чистая прибыль

5. Документы, прилагаемые к декларации:

- Отчет о финансовых результатах

- Бухгалтерский баланс

- Сведения о доходах и расходах

- Справка о состоянии кассовых операций

Виды отчетности для ИП и самозанятых

Индивидуальные предприниматели (ИП) и самозанятые граждане должны представлять определенную отчетность в налоговые органы. Это необходимо для контроля за правильностью ведения бизнеса и уплаты налогов.

Основными видами отчетности для ИП и самозанятых являются:

- Единый налог на вмененный доход (ЕНВД).

- Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД-ОВД).

- Единый налог на вмененный доход для крестьянских (фермерских) хозяйств (ЕНВД-ФХ).

- Налог на профессиональный доход (НПД).

- Единым социальным налогом (ЕСН).

- Упрощенная система налогообложения (УСН).

- Налог на добавленную стоимость (НДС).

Конкретный вид отчетности зависит от выбранного ИП или самозанятого налогового режима. Например, для ИП на УСН необходимо представлять отчетность по упрощенной системе налогообложения и налогу на добавленную стоимость.

В отчетности указываются сведения о доходах, расходах, налогах и сборах за определенный налоговый период. Эти данные помогают налоговым органам провести анализ финансовой деятельности ИП или самозанятого и проверить правильность уплаты налогов.

Сроки представления отчетности обычно устанавливаются налоговыми органами и могут различаться в зависимости от региона и вида деятельности. За несоблюдение сроков или неправильное заполнение отчетности предусмотрены штрафные санкции.

Важно отметить, что отчетность для ИП и самозанятых может быть достаточно сложной и требовать знания специфики налогообложения. Поэтому во избежание ошибок рекомендуется обратиться за консультацией к специалистам, таким как бухгалтеры или налоговые консультанты.

Порядок заполнения декларации по НДС

Заполнение декларации по НДС требует точности и внимательности. Вот основные шаги:

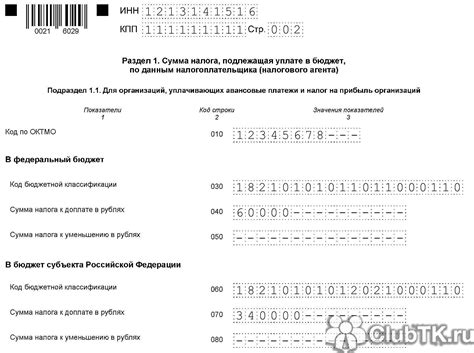

- В самом начале декларации указывается реквизиты (название налогоплательщика, ИНН, КПП и т.д.), а также отчетный период - месяц или квартал, за который подается декларация.

- Далее следует таблица, в которой налогоплательщик указывает сумму полученного НДС - это сумма, которую компания получила от клиентов за свои товары или услуги. Также в таблице указывается сумма уплаченного НДС - это сумма, которую компания заплатила в качестве налога при покупке товаров или услуг от других компаний.

- После этого необходимо указать сумму НДС, подлежащую уплате (полученный НДС минус уплаченный НДС). Если полученный НДС превышает уплаченный, значит компания должна доплатить разницу.

- В последней части декларации налогоплательщик указывает сумму НДС, подлежащую возмещению (в тех случаях, когда полученный НДС меньше уплаченного). Эта сумма также должна быть подтверждена соответствующими документами.

После заполнения всех необходимых данных, декларация по НДС подписывается руководителем предприятия или его уполномоченным представителем, а также заверяется печатью компании.

Важно помнить, что декларация по НДС должна быть подана в налоговые органы в срок, установленный действующим законодательством. Налогоплательщик обязан сохранять копии заполненных деклараций и документов, подтверждающих правильность расчетов, в течение предусмотренного срока хранения.

Заполнение декларации по НДС - это ответственный и важный шаг, который требует соответствующих знаний и аккуратности. В случае сомнений или сложностей рекомендуется обратиться к профессионалам или специалистам в области налогового права.

Отчет для ЕСХН и упрощенной системы налогообложения

Для ЕСХН и УСН необходимо заполнить налоговую декларацию по форме, установленной налоговым кодексом РФ. В декларации нужно указать следующую информацию:

| 1. Идентификационные данные предпринимателя |

| 2. Сведения о доходах предпринимателя и платежах, связанных с осуществлением предпринимательской деятельности |

| 3. Сведения о применении налоговых ставок и налоговых льгот |

| 4. Расчет исчисленных налоговых обязательств |

| 5. Сведения о налоговых вычетах и удержаниях |

При составлении отчета для ЕСХН и УСН следует учесть особенности и требования, установленные для каждого конкретного режима. Например, при ЕСХН нужно учитывать использование налоговой базы и специальных налоговых льгот для сельскохозяйственных предприятий. При УСН нужно учитывать лимиты по обороту и использовать упрощенный порядок ведения бухгалтерии.

Отчетность по ЕСХН и УСН предоставляется в налоговый орган ежеквартально. При этом есть определенные сроки подачи документов, которые определяются законодательством и могут меняться. Точные даты и порядок сдачи отчетности можно уточнить в налоговом органе.

Обязательная отчетность для организаций, работающих с физическими лицами

Организации, занимающиеся предоставлением услуг или продажей товаров физическим лицам, также обязаны представлять налоговую отчетность. Это важное требование, которое необходимо соблюдать, чтобы не нарушать законодательство и избежать налоговых санкций.

Для таких организаций существует специальная форма отчетности – упрощенная налоговая декларация (УНД) по УСН (ЕНВД). В УНД необходимо указывать информацию о доходах и расходах, а также сумму уплаченного налога.

В отчетности для организаций, работающих с физическими лицами, также могут быть отражены следующие пункты:

- Сведения о численности работников.

- Отчеты о начисленных и уплаченных заработных платах.

- Документация о произведенных расчетах с работниками по удержанию налогов и страховых взносов.

- Особые отчеты о начислении и уплате пенсионных взносов.

- Отчеты о начисленных и уплаченных ежемесячных страховых взносах на обязательное социальное страхование.

Вся обязательная отчетность должна быть подготовлена в соответствии с действующими налоговыми законами и сроками. Невыполнение этого требования может привести к наложению штрафов и других санкций со стороны налоговых органов.

Поэтому для корректного и своевременного представления налоговой отчетности рекомендуется обратиться к профессиональным консультантам или бухгалтерам, которые имеют опыт работы с такого рода отчетностью и знакомы с актуальным законодательством.

Отчетность по налогу на имущество организаций и физических лиц

В отчетности по налогу на имущество организаций обычно требуется предоставить следующую информацию:

| Пункт отчетности | Содержание |

|---|---|

| 1 | Сведения об объектах налогообложения |

| 2 | Оценка стоимости имущества |

| 3 | Коэффициенты учета (отображают особенности оценки имущества) |

| 4 | Сумма налоговых платежей |

Пункт отчетности номер 1 предусматривает предоставление сведений об объектах налогообложения, таких как недвижимость, земельные участки, транспортные средства и другое имущество. В данном пункте обычно указывается адрес, площадь, кадастровый номер и другие характеристики объектов налогообложения.

Пункт отчетности номер 2 связан с оценкой стоимости имущества. В него входит информация о методики оценки и сумме стоимости имущества. Важно отметить, что оценка имущества должна проводиться в соответствии с требованиями действующего законодательства.

Пункт отчетности номер 3 отражает коэффициенты учета, которые определяются в зависимости от особенностей оценки имущества. Коэффициенты учета устанавливаются в соответствии с законодательством и могут отличаться в зависимости от типа имущества.

Пункт отчетности номер 4 содержит информацию о сумме налоговых платежей, которые организация или физическое лицо обязаны уплачивать в бюджет. В данном пункте указывается сумма налога на имущество и сроки его уплаты.

Таким образом, отчетность по налогу на имущество организаций и физических лиц включает в себя информацию об объектах налогообложения, их стоимости, коэффициенты учета и сумму налоговых платежей. Предоставление точной и актуальной отчетности по данному налогу является важным условием соблюдения налогового законодательства.