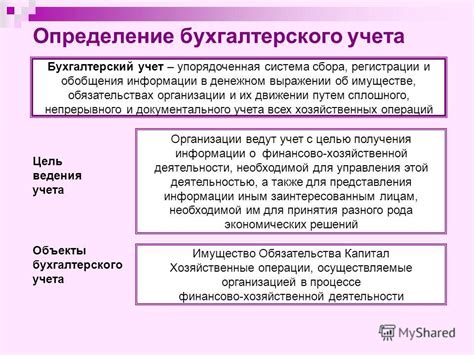

В бухгалтерском учете заемные средства представляют собой долговые обязательства, которые возникают при получении финансовых средств от сторонних организаций или лиц. Они могут быть взяты в качестве кредита, займа или выпуска облигаций, и служат для финансирования деятельности предприятия.

Заемные средства являются важным элементом финансово-хозяйственной деятельности и могут использоваться для различных целей, включая инвестиции, погашение других долгов, пополнение оборотных средств и т.д. Компании могут получать заемные средства как от банков и финансовых организаций, так и от частных инвесторов.

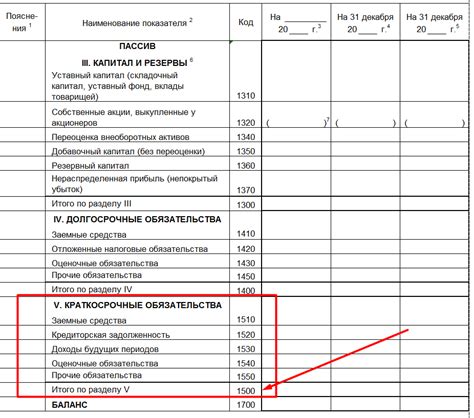

В бухгалтерском учете заемные средства отображаются на балансе компании и обозначаются как долгосрочные или краткосрочные обязательства в зависимости от срока погашения. При этом, обычно указывается их сумма, процентная ставка и сроки погашения. Отслеживание и правильная регистрация заемных средств важны для эффективного управления финансовыми ресурсами и финансовой стабильности предприятия.

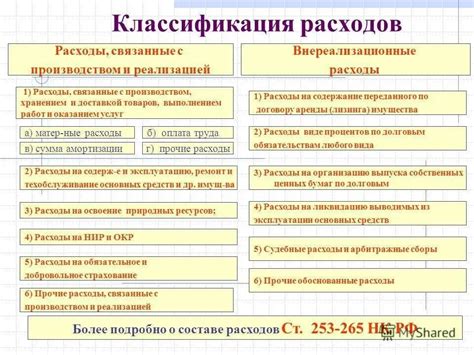

Классификация заемных средств в бухгалтерском учете

Заемные средства в бухгалтерском учете могут быть классифицированы по разным признакам. Рассмотрим наиболее распространенные классификации:

По сроку погашения:

- Краткосрочные заемные средства - погашаются в течение одного года или меньше.

- Долгосрочные заемные средства - погашаются в течение более одного года.

По источнику получения:

- Банковский кредит - заемные средства, полученные от коммерческого банка.

- Заем у сторонней организации - заемные средства, полученные от других компаний или организаций.

- Частный заем - заемные средства, полученные от частных лиц, включая сотрудников компании.

По виду залога:

- Займ под залог имущества - заемные средства, выданные под залог имущества, например, недвижимости или оборудования.

- Займ без залога - заемные средства, выданные без требования о предоставлении залога.

По направлению использования:

- Инвестиционные заемные средства - используются для осуществления инвестиционных проектов, например, на приобретение нового оборудования.

- Оборотные заемные средства - используются для покрытия текущих расходов компании, таких как оплата заработной платы или закупка сырья.

Данная классификация заемных средств помогает бухгалтерам правильно учитывать и анализировать финансовые операции компании, а также принимать управленческие решения в области финансового управления.

Определение и функции заемных средств

Заемные средства в бухгалтерском учете представляют собой финансовые ресурсы, которые компания или организация получает в виде займов от внешних источников. Это могут быть коммерческие банки, финансовые институты, кредиторы или другие организации.

Функции заемных средств включают:

- Финансирование текущей деятельности. Заемные средства могут использоваться для покрытия операционных расходов, таких как оплата зарплаты сотрудникам, закупка материалов и оборудования, аренда помещений и прочие текущие обязательства.

- Инвестиции в развитие и рост. Заемные средства позволяют компаниям финансировать крупные проекты, такие как строительство новых предприятий, приобретение новых технологий или расширение производства.

- Регулирование денежного потока. Заемные средства могут использоваться для управления временными разрывами в денежных потоках компании: выплате заработной платы перед получением доходов, погашения обязательств поставщикам и прочим текущим платежам.

- Снижение налоговой нагрузки. Заемные средства могут использоваться для подсчета процентов по кредитам в качестве расходов, что в конечном итоге снижает налогооблагаемую базу компании.

- Диверсификация и управление рисками. Заемные средства позволяют компаниям распределить риски между собственными и заемными средствами. За счет этого уменьшается зависимость от одного источника финансирования и повышается финансовая устойчивость.

Заемные средства имеют свои особенности и требуют осмысленного управления. Они могут эффективно использоваться для развития бизнеса и улучшения его финансового положения, однако, неправильное использование заемных средств может привести к проблемам с погашением долгов и усугубить финансовые трудности компании.

Виды заемных средств в бухгалтерии

В бухгалтерском учете выделяют несколько основных видов заемных средств:

| Краткосрочные заемные средства | – это средства, которые предоставляются на короткий срок для покрытия временных проблем с ликвидностью предприятия. Краткосрочные займы могут быть получены у банков, финансовых организаций или других предприятий. |

| Долгосрочные заемные средства | – это средства, предоставляемые на долгосрочный период, чаще всего от пяти лет и более. Они используются для крупных инвестиций, приобретения основных средств, развития производства и расширения бизнеса. Долгосрочные займы обычно предоставляются банками, венчурными фондами или другими крупными финансовыми институтами. |

| Облигации | – это ценные бумаги, которые эмитируются компанией и продается инвесторам. Облигации являются формой заемных средств, по сути представляя собой долговое обязательство эмитента перед облигационерами. Компания выплачивает проценты по облигациям и возвращает их номинальную стоимость по истечению срока. |

| Банковский кредит | – это форма заемных средств, предоставляемых банком в виде кредита или овердрафта. Компании могут получить банковский кредит для покрытия сезонных потребностей, финансирования текущей деятельности или выполнения специальных проектов. |

| Лизинговые платежи | – это платежи по договору лизинга, при котором компания арендует имущество у лизингодателя на определенный срок. Лизинговые платежи могут быть рассматриваемыми как вид заемных средств, так как компания получает доступ к активам без полного их покупки. |

Выбор определенного вида заемных средств зависит от потребностей компании, ее целей и возможностей. Важно учитывать стоимость заемных средств в виде процентов по банковским кредитам или облигациям, а также срок и условия их погашения.

Независимо от выбранного вида заемных средств, их правильное учетное оформление и контроль являются важной задачей бухгалтерии, чтобы обеспечить прозрачность финансовой деятельности компании и соблюдение законодательных требований.

Отличия долгосрочных и краткосрочных заемных средств

Одним из основных отличий между долгосрочными и краткосрочными заемными средствами является их срок погашения. Долгосрочные заемные средства предоставляются на срок более одного года, в то время как краткосрочные заемные средства имеют срок погашения до одного года. Такое деление связано с необходимостью учета долгосрочных и краткосрочных обязательств предприятия.

Кроме того, долгосрочные и краткосрочные заемные средства могут иметь различную структуру и условия предоставления. Обычно долгосрочные займы оформляются в виде кредитов, облигаций или займов, которые предоставляются на длительный срок и сопровождаются определенной процентной ставкой и сроками погашения. Краткосрочные займы, например, могут представлять собой кредиты и займы, которые выдаются на небольшой срок, без обеспечения и на основании договора.

Долгосрочные заемные средства обычно используются организациями для финансирования капиталоемких проектов, таких как строительство заводов или приобретение дорогостоящего оборудования. Краткосрочные заемные средства могут быть использованы для текущих операций предприятия, таких как закупка товаров или выполнение ремонтных работ.

Оценка долгосрочных и краткосрочных заемных средств осуществляется по-разному. Долгосрочные займы учитываются в разделе "Долгосрочные обязательства" бухгалтерского баланса, а краткосрочные займы отображаются в разделе "Краткосрочные обязательства". Такая разделение позволяет оценить текущую и долгосрочную финансовую устойчивость организации и принять соответствующие управленческие решения.

- Долгосрочные заемные средства имеют срок погашения более одного года

- Краткосрочные заемные средства погашаются в течение одного года

- Долгосрочные заемные средства оформляются в виде кредитов, облигаций или займов

- Краткосрочные заемные средства могут быть представлены кредитами и займами без обеспечения

- Долгосрочные заемные средства используются для финансирования капиталоемких проектов

- Краткосрочные заемные средства используются для текущих операций предприятия

- Долгосрочные и краткосрочные заемные средства учитываются в разных разделах бухгалтерского баланса

Как происходит запись заемных средств в бухгалтерском учете

Первоначально, при получении заемных средств, создается запись о поступлении денежных средств от кредитора на счет "Долгосрочные обязательства" или "Краткосрочные обязательства" в зависимости от срока возврата займа. В этой же записи отражается дебетовое зачисление на счет "Расчетный счет" или "Касса" для отражения поступления денежных средств на банковский счет или в кассу предприятия соответственно.

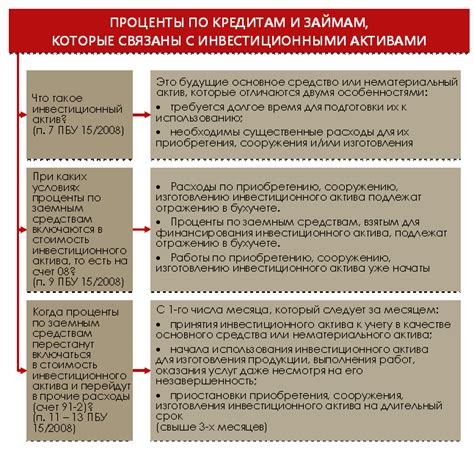

Кроме того, в учете отражается начисление процентов по заемным средствам. Начисление процентов происходит ежемесячно на основании договора займа. Для этого создается запись о начислении процентов на счет "Проценты по займам", а также дебетовое списание на счет "Расчетный счет" или "Касса" для отражения уменьшения денежных средств предприятия.

В конце срока займа, когда предприятие возвращает заемные средства, создается запись о погашении займа. При этом дебетуется счет "Долгосрочные обязательства" или "Краткосрочные обязательства", а кредитуется счет "Расчетный счет" или "Касса" для отражения уменьшения денежных средств.

Правильное и своевременное учет заемных средств позволяет предприятию контролировать свою финансовую ситуацию и принимать обоснованные финансовые решения.

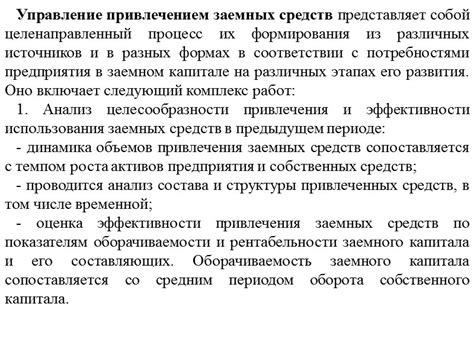

Роль финансового анализа при работе с заемными средствами

Однако работа с заемными средствами требует компетентного и ответственного подхода. В этом помогает финансовый анализ, который является неотъемлемой частью финансового учета и позволяет оценить текущее состояние финансовой деятельности предприятия.

Роль финансового анализа при работе с заемными средствами заключается в следующем:

- Определение платежеспособности: Финансовый анализ позволяет оценить возможность предприятия выплатить проценты по займу и погасить его в срок. Анализируются такие показатели, как соотношение покрытия процентов, текущая и быстрая ликвидность, что позволяет оценить финансовую стабильность предприятия.

- Определение эффективности использования заемных средств: Финансовый анализ позволяет оценить, как предприятие использовало полученные заемные средства. Анализируются такие показатели, как рентабельность активов, рентабельность собственного капитала, что позволяет определить, насколько эффективно были использованы заемные средства для достижения целей компании.

- Прогнозирование возможных рисков и проблем: Финансовый анализ позволяет выявить возможные проблемы и риски, связанные с заемными средствами. Анализируются такие показатели, как структура капитала, уровень финансовой независимости, платежеспособность, что помогает прогнозировать возможные проблемы и принимать соответствующие меры для их предотвращения.

Таким образом, финансовый анализ играет важную роль при работе с заемными средствами. Он помогает предприятию принимать обоснованные решения, оценивать свою финансовую стабильность, эффективность использования заемных средств и прогнозировать возможные риски. Это позволяет наиболее эффективно использовать заемные средства для достижения финансовой устойчивости и успеха предприятия.

Важность учета процентов при работе со заемными средствами

Заемные средства представляют собой капитал, полученный организацией от третьих лиц в виде займов. Часто компании обращаются к займам для финансирования различных проектов, расширения бизнеса или покрытия недостатка собственного капитала. Учет заемных средств в бухгалтерии имеет важное значение для финансовой отчетности и оценки финансового состояния предприятия.

Одним из важных аспектов учета заемных средств является учет процентов, связанных с займами. Проценты представляют собой дополнительные затраты для организации и должны быть правильно учтены в бухгалтерии. Обычно проценты начисляются на остаток заемных средств и могут быть выплачены ежемесячно или в конце срока займа.

Учет процентов имеет несколько аспектов. Сначала проценты начисляются на остаток займа и учитываются как расходы в бухгалтерской отчетности. Затем, когда проценты выплачиваются, они регистрируются как убыток. Наличие точных данных о процентах, начисленных и выплаченных по займам, позволяет более точно оценить финансовую обстановку организации и ее платежеспособность.

Неправильный учет процентов может привести к искажению финансовых показателей, таких как прибыль, общая сумма задолженности или финансовые ресурсы компании. Это может повлиять на принятие решений руководством организации и вызвать недоверие со стороны инвесторов, кредиторов или прочих заинтересованных сторон.

Таким образом, учет процентов при работе со заемными средствами является важной составляющей бухгалтерского учета. Корректный и точный учет процентов позволяет организации более достоверно представлять свою финансовую ситуацию и принимать рациональные решения на основе анализа финансовой отчетности.

Возможные риски и проблемы при использовании заемных средств

Использование заемных средств предполагает определенные риски и проблемы для предприятия. Наиболее распространенные из них включают:

| Риск процентной ставки | Заемные средства часто связаны с процентной ставкой, которая может быть фиксированной или переменной. В случае увеличения процентной ставки по займу, компания может столкнуться с растущими платежами по процентам и увеличением финансовой нагрузки. |

| Риск ликвидности | В случае нехватки денежных средств предприятие может столкнуться с проблемами выплаты процентов и погашения займа. Заемные средства могут быть срочными, и невозможность их погашения может привести к серьезным последствиям, включая утрату доверия со стороны кредиторов. |

| Риск долгосрочности | При использовании заемных средств на длительный срок предприятие может столкнуться с проблемой возврата займа. Изменение финансового положения компании или макроэкономические обстоятельства могут сделать невозможным погашение займа в срок. |

| Риск связанных обязательств | В некоторых случаях предприятие может быть обязано предоставить залог или поручительство для получения заемных средств. Это может означать риск потери активов в случае невыполнения обязательств перед кредитором. |

| Риск ухудшения финансового состояния | Если использование заемных средств не приводит к увеличению доходов или снижению издержек предприятия, оно может привести к ухудшению его финансового состояния. Увеличение задолженности может создать проблемы с выплатами и привести к финансовым трудностям. |

При использовании заемных средств необходимо тщательно продумывать и анализировать все риски и проблемы, связанные с их использованием. Компания должна учитывать свои финансовые возможности, процентные ставки, условия займа и возможные последствия для своей деятельности.

Специфика учета заемных средств в отраслях бизнеса

Учет заемных средств представляет особый интерес для различных отраслей бизнеса. В зависимости от специфики деятельности, внешней среды и целей компании, компании могут заимствовать средства у банков, инвесторов или других источников финансирования.

Заемные средства в бухгалтерском учете представляют собой обязательства перед кредиторами, которые должны быть корректно отражены в финансовых отчетах компании. Учет заемных средств позволяет оценить финансовую устойчивость компании и определить ее способность выплатить проценты и основной долг в срок.

В отраслях бизнеса, где заемные средства является одним из основных источников финансирования, учет таких средств имеет свою специфику:

1. Банковская сфера:

В банковской сфере заемные средства имеют ключевое значение для функционирования банков и предоставления кредитов клиентам. Банки управляют активами и пассивами, учитывая заемные средства и кредитные ресурсы. Заемные средства, полученные от клиентов и депозитов, являются активами банка, а выданные кредиты - его пассивами. В данной отрасли учет заемных средств должен соответствовать банковским правилам и регуляторным требованиям.

2. Розничная торговля:

Розничные торговые компании могут привлекать заемные средства для пополнения оборотного капитала и финансирования инвестиций, таких как строительство новых магазинов или модернизация существующих. Учет заемных средств в данной отрасли помогает руководству определить эффективность инвестиций в развитие сети магазинов и осуществить стратегическое планирование.

3. Производство:

Компании в сфере производства могут заимствовать средства для финансирования закупки сырья, строительства производственных помещений, модернизации технологий и улучшения производственного процесса. Учет заемных средств в данной отрасли помогает оценить финансовую эффективность затрат на производство и принять решение об оптимизации инвестиций.

Таким образом, учет заемных средств имеет свои особенности в разных отраслях бизнеса. Корректное и точное отражение заемных средств в бухгалтерском учете позволяет компаниям получить полную и достоверную информацию о своей финансовой ситуации, что является основой для принятия решений и разработки стратегий развития.

Практические рекомендации по использованию заемных средств в бухгалтерии

- Определите свои финансовые потребности. Перед тем как брать заемные средства, необходимо провести анализ финансовых потребностей компании. Определите, для чего вы хотите использовать заемные средства и сколько денег вам будет необходимо.

- Исследуйте рынок заемных средств. Прежде чем выбрать поставщика заемных средств, проведите исследование рынка. Вам необходимо найти надежного и недорогого партнера, который сможет предоставить вам выгодные условия.

- Оцените риски. При использовании заемных средств всегда существует определенный уровень риска. Проведите анализ рисков и определите, какие меры могут быть предприняты для снижения этих рисков.

- Ведите учет заемных средств. Важно точно и своевременно учитывать все заемные средства. Создайте специальный счет в бухгалтерии, чтобы отслеживать движение средств и выплаты в рамках заемного договора.

- Поставьте приоритеты при использовании заемных средств. Разделите заемные средства на приоритетные и неотложные средства. Приоритетные средства могут использоваться для развития компании, расширения бизнеса и увеличения прибыли. Неотложные средства могут быть использованы для гарантирования текущих финансовых обязательств.

- Управляйте своими обязательствами. Станьте ответственным за использование и погашение заемных средств. Платите проценты и выплачивайте задолженности в срок, чтобы избежать штрафов и ухудшения кредитной истории.

Правильное использование заемных средств в бухгалтерии поможет вам эффективно управлять финансами компании и достичь поставленных целей. Следуйте рекомендациям, чтобы избежать возможных рисков и увеличить финансовую устойчивость вашего бизнеса.