Вычет по процентам ипотеки - это налоговое льготное положение, предоставляемое государством гражданам, которые берут или возмещают затраты на ипотечное кредитование. Суть вычета заключается в возможности списания из налогооблагаемой базы части суммы, уплаченной в течение года по процентам по ипотечному кредиту.

Вычет по процентам ипотеки весьма востребован среди граждан, особенно тех, кто только планирует стать обладателем собственного жилья. Это связано с тем, что кредиты на приобретение недвижимости являются достаточно затратными, и способность погасить их может стать серьезной проблемой для многих. В данном случае вычет помогает снизить сумму, подлежащую уплате в виде налога.

Однако стоит отметить, что вычет по процентам ипотеки может быть предоставлен не всем категориям граждан. В большинстве случаев его получают лишь те, у кого есть своя недвижимость и проведена регистрация договора ипотеки в органах Государственной регистрации недвижимости.

Вычет по процентам ипотеки является действенным инструментом, способствующим стимулированию развития рынка жилья и содействующим легализации сделок купли-продажи недвижимости.

Механизм вычета по процентам ипотеки

Чтобы получить вычет по процентам ипотеки, необходимо выполнить следующие условия:

- Быть собственником жилого помещения, на которое оформлен ипотечный кредит;

- Текущий ипотечный кредит должен быть оформлен на приобретение или строительство жилого помещения;

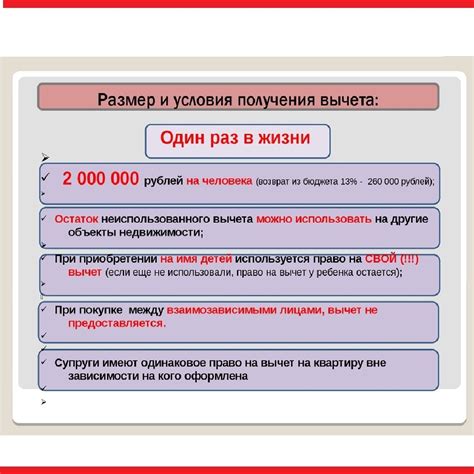

- Сумма вычета не может превышать установленный лимит (на данный момент – 2 миллиона рублей в год);

- Размер вычета зависит от суммы выплаченных процентов – он не может превышать 13% от размера налогооблагаемого дохода.

Для получения вычета необходимо при заполнении декларации обязательно указать сумму выплаченных процентов по ипотеке и начисленные суммы налога.

| Вычет по процентам ипотеки | Приобретение жилого помещения | Строительство жилого помещения |

|---|---|---|

| Размер вычета | 3 000 000 рублей | 2 000 000 рублей |

| Максимальная сумма вычета | 260 000 рублей | 173 333 рублей |

Имейте в виду, что получение вычета по процентам ипотеки требует соблюдения всех установленных правил и условий. Несоблюдение данных требований может привести к отказу в получении вычета или наложению штрафных санкций.

Вычет по процентам ипотеки – это один из способов сделать погашение ипотеки более доступным и снизить налоговую нагрузку для граждан.

Условия получения вычета

Для получения вычета по процентам ипотеки необходимо учесть следующие условия:

1. Оформление кредита на покупку или строительство жилого дома или квартиры.

Приобретение ипотечного кредита должно быть связано с приобретением или строительством жилой недвижимости. В случае переоформления ипотеки на другое жилье, вычет будет также применяться.

2. Обязательное наличие договора ипотеки.

Для получения вычета необходимо заключить договор ипотеки с кредитной организацией.

3. Фактическое проживание в жилье.

Вычет по процентам ипотеки может быть получен только в случае фактического проживания в приобретенном или построенном жилье. Если жилье сдается в аренду или используется для коммерческих целей, вычет не применяется.

4. Сроки получения вычета.

Вычет по процентам ипотеки предоставляется на протяжении всего срока действия кредита и выплачивается ежегодно. Сумма вычета зависит от суммы процентных платежей по кредиту и установленных налоговых ставок.

5. Наличие документов и отчетности.

Для получения вычета необходимо предоставить копии документов, подтверждающих факт покупки или строительства жилья, а также документы, подтверждающие размер и сумму процентных платежей по ипотеке.

Размеры и ограничения вычета

Стоит отметить, что вычет по процентам ипотеки предоставляется только по действующим кредитам. Это означает, что выплаченные проценты по ранее закрытым кредитам не учитываются.

Также имеется ограничение по сроку ипотечного кредита – вычет по процентам может быть предоставлен только в течение первых 5 лет. После этого срока, налогоплательщик не может воспользоваться вычетом.

Чтобы получить вычет по ипотеке, необходимо предоставить банку уведомление об отсутствии обременения на объекте недвижимости. Банк в свою очередь передаст информацию в Федеральную налоговую службу, которая будет учитывать проценты по ипотеке в расчете налогового вычета.

Важно отметить, что налоговый вычет по ипотеке предоставляется только гражданам, имеющим основное место жительства в Российской Федерации и имеющим все необходимые документы, подтверждающие факт покупки ипотечного жилья. Вычет не предоставляется нерезидентам и лицам, не являющимся владельцами ипотечного жилья.

| Год | Максимальная сумма вычета, руб. |

|---|---|

| 2018 | 260 000 |

| 2019 | 390 000 |

| 2020 | 650 000 |

Кто может воспользоваться вычетом

Вычет предоставляется только на основании договора ипотеки, который заключен с ипотечной организацией, а также на основании документов, подтверждающих фактически произведенные расходы на ипотеку.

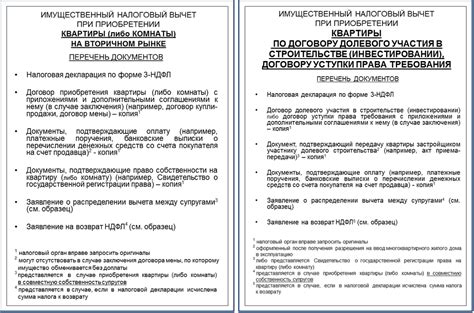

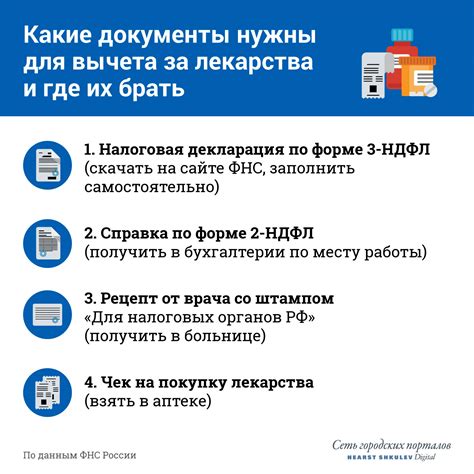

Документы для получения вычета

Для получения вычета по процентам ипотеки необходимо предоставить определенные документы. В свою очередь, банки и другие кредитные организации запрашивают эти документы для подтверждения вашего права на вычет.

Основные документы, которые потребуются вам:

- Договор ипотеки: этот документ подтверждает, что вы являетесь заемщиком и имеете право на вычет по процентам ипотеки.

- Справка банка: вам понадобится справка, подтверждающая сумму выплаченных процентов по ипотеке за отчетный период.

- Справка о доходах: для подтверждения ваших доходов и возможности выплаты ипотечного кредита можно запросить справку о доходах или копии налоговых деклараций.

- Выписка из платежного календаря: выписка может понадобиться для подтверждения выплаты процентов по ипотеке.

- Квитанция об оплате: это подтверждение того, что проценты по ипотеке были оплачены вовремя.

- Документы, подтверждающие покупку или строительство жилья: такие документы, как договор купли-продажи, акт приема-передачи, свидетельства о праве собственности или доли в жилом помещении, могут потребоваться для подтверждения цели ипотеки.

Имейте в виду, что конкретные требования документов могут немного отличаться в разных кредитных организациях или в зависимости от региона.

Поэтому, перед оформлением вычета по процентам ипотеки, рекомендуется связаться с банком или специалистами по ипотеке, чтобы уточнить полный список документов, которые вам понадобятся для получения вычета.

Как получить вычет по процентам ипотеки

Чтобы получить вычет по процентам ипотеки, необходимо выполнить следующие условия:

1. | Приобрести жилье в кредит. Вычет предоставляется только на сумму процентов по кредиту, связанному с покупкой или строительством квартиры или дома. |

2. | Быть налоговым резидентом Российской Федерации. Для получения вычета необходимо проживать в России и быть зарегистрированным на соответствующем адресе. |

3. | Использовать полученное жилье для постоянного проживания. Вычет не предоставляется, если купленное жилье используется для коммерческих или инвестиционных целей. |

Для получения вычета необходимо предоставить налоговой инспекции следующие документы:

- копию договора купли-продажи или ипотечного договора;

- справку от банка о сумме уплаченных процентов за отчетный год;

- копию паспорта и ИНН;

- документ, подтверждающий право собственности на жилье (свидетельство о регистрации права или договор долевого участия).

Обратите внимание, что вычет по процентам ипотеки может быть получен каждый год на протяжении всего срока кредита. Для получения вычета необходимо подать заявление в налоговую инспекцию до 1 декабря, следующего за отчетным годом.

Какие расходы можно учесть в вычете

Вычет по процентам ипотеки позволяет учесть определенные расходы при покупке или строительстве жилья. Важно знать, какие именно расходы можно учесть при расчете размера вычета:

- Сумма процентов по кредиту. Основным расходом, учитываемым в вычете, является сумма процентов, уплаченных за год по ипотечному кредиту. Таким образом, вы можете получить вычет на сумму, равную процентам, уплаченным вами за год по ипотеке.

- Нотариальные расходы. При покупке недвижимости может потребоваться оформление сделки нотариусом. Расходы на нотариальные услуги можно также учесть в вычете. Однако необходимо учитывать, что существуют лимиты на размер вычета.

- Регистрационный сбор. При регистрации права собственности на недвижимость в органах регистрации может потребоваться уплата регистрационного сбора. Расходы на регистрацию также могут быть учтены в вычете.

- Комиссии за оформление договора. При оформлении ипотечного кредита часто возникают дополнительные расходы на комиссии банка или других посредников. Такие расходы можно учесть в вычете.

- Страховые платежи. При оформлении ипотеки требуется заключение страхового полиса на случай неуплаты кредита. Расходы на страховку могут быть учтены в вычете.

Важно отметить, что для учета расходов в вычете необходимо иметь соответствующие документы, подтверждающие факт и размер этих расходов. Кроме того, размер вычета также может быть ограничен максимальной суммой, установленной законодательством.

Сроки и порядок предоставления вычета

Вычет по процентам ипотеки можно получить в течение года после уплаты процентов. Для этого необходимо предоставить следующие документы в налоговую службу:

- Декларацию по налогу на доходы физических лиц, в которой указывается информация об уплаченных процентах по ипотечному кредиту;

- Копию договора купли-продажи или договора займа, подтверждающего факт приобретения недвижимости;

- Справку из банка, которая подтверждает сумму уплаченных процентов.

После предоставления необходимых документов налоговая служба проводит проверку и рассматривает заявление. Если все документы оказались правильными и полными, вычет по процентам ипотеки будет начислен и включен в сумму возврата налога, который получит налогоплательщик. Если возникнут какие-либо проблемы или несоответствия, налоговая служба может запросить дополнительные документы или информацию.

Важно отметить, что срок предоставления вычета по процентам ипотеки может быть разным в разных странах и зависит от законодательства. Поэтому перед оформлением вычета необходимо изучить правила и требования, действующие в конкретном государстве.

Последствия недекларирования или неправильного оформления вычета

Недекларирование или неправильное оформление вычета по процентам ипотеки может иметь серьезные последствия для налогоплательщика.

Во-первых, если вы не учтете вычет в своей налоговой декларации или оформите его неправильно, вы можете потерять право на его получение в текущем налоговом периоде. В результате вы можете платить больше налогов, чем могли бы с вычетом.

Во-вторых, недекларирование вычета или его неправильное оформление может привести к тому, что на вас будет проведена налоговая проверка. В случае выявления нарушений вы можете быть оштрафованы или возникнет необходимость доплатить налоги.

Кроме того, неиспользование права на вычет может повлиять на вашу кредитную историю. Банки могут рассматривать наличие вычета как положительный момент при рассмотрении заявки на получение кредита или ипотеки. Если вы не учли вычет и поэтому заплатили больше налогов, ваш кредитный рейтинг может пострадать.

Чтобы избежать указанных последствий, рекомендуется тщательно изучить требования закона и правила оформления вычета по процентам ипотеки. При необходимости консультируйтесь с налоговым консультантом или специалистом.