Личный фонд для управления имуществом – это особая конструкция, которая позволяет индивидуальному лицу хранить и управлять своими активами. Такой фонд представляет собой юридическую сущность, создаваемую с целью обеспечить максимальную защиту и эффективность управления имуществом.

Владение личным фондом для управления имуществом отличается от обычной собственности. Он создается на основе специального договора, в котором указываются все условия и требования к управлению активами. Важно отметить, что данный фонд не является тем, что обычно называют «оффшором», поскольку его создание и использование осуществляется в рамках законодательства.

Основными преимуществами использования личного фонда для управления имуществом являются:

- Защита активов – фонд позволяет максимально обезопасить имущество от судебных исков, а также от потенциальных требований кредиторов. Благодаря наличию личного фонда вы сможете сохранить свои активы и обезопасить их от возможных угроз.

- Управление имуществом – создание личного фонда дает возможность эффективно управлять имуществом. Вам необходимо будет назначить доверенное лицо – управляющего фондом, который будет ответственен за осуществление финансовых операций, инвестиций и других аспектов управления активами.

- Конфиденциальность – личные фонды обеспечивают высокий уровень конфиденциальности. При создании фонда не требуется обязательное разглашение информации об активах и их владельце.

- Налоговые льготы – личный фонд может предоставить ряд налоговых преимуществ, таких как уменьшение налогообложения при передаче активов по наследству или при продаже имущества.

Важно отметить, что использование личного фонда для управления имуществом является сложным процессом, который требует юридической экспертизы и консультации специалистов. Если вы заинтересованы в создании такого фонда, необходимо обратиться к опытному юристу или финансовому консультанту, который поможет разработать наиболее выгодное решение для вас и вашего имущества.р>

Что такое личный фонд?

В личном фонде могут находиться различные виды активов, такие как недвижимость, ценные бумаги, денежные средства, предметы искусства и другие ценности. Управление имуществом осуществляется профессиональными управляющими, которые занимаются разработкой стратегии инвестирования, анализом рисков и эффективным распределением активов.

Одним из основных преимуществ личного фонда является возможность диверсификации инвестиций. Благодаря этому, риски управления имуществом снижаются, а потенциал для получения высокой доходности увеличивается. Кроме того, личный фонд позволяет сократить налоговую нагрузку и обеспечить непрерывность управления имуществом даже в случае изменения состава его собственника или управляющего.

Для учреждения личного фонда необходимо выполнение определенных юридических формальностей, включая регистрацию организации и заключение соответствующих договоров. Однако, благодаря преимуществам, которые он предоставляет, личные фонды становятся все более популярными среди физических лиц, желающих эффективно управлять своим имуществом.

Определение личного фонда для управления имуществом

Основная цель личного фонда - обеспечение комплексного управления имуществом в соответствии с потребностями и целями собственника. Это включает в себя такие аспекты, как инвестиции, налоговое планирование, управление недвижимостью, планирование наследства, юридическую поддержку и многое другое.

Одним из ключевых преимуществ личных фондов является индивидуальный подход к управлению имуществом. Владелец фонда может определить свои цели и требования, а затем создать стратегию управления, которая будет наилучшим образом соответствовать его потребностям.

Кроме того, личные фонды обычно имеют доступ к широкому спектру финансовых инструментов и профессиональным экспертам в различных областях. Это позволяет им лучше адаптироваться к внешним условиям и достигать более высоких результатов.

Однако, следует отметить, что создание и управление личным фондом требует значительных ресурсов - времени, денег, экспертизы. Поэтому такая структура обычно доступна только людям с высоким достатком и значительным имуществом.

В целом, личный фонд для управления имуществом является мощным и эффективным инструментом для сохранения, увеличения и защиты имущества владельца, позволяя ему концентрироваться на своих основных задачах и достижении стратегических целей.

Регистрация и установление личного фонда

Для регистрации личного фонда необходимо обратиться в компетентный орган или учреждение, ответственное за регулирование и надзор за деятельностью фондового рынка. В России это может быть Центральный банк или Федеральная служба по финансовым рынкам. При обращении для регистрации необходимо представить определенный пакет документов, включающий устав фонда, документы учредителя и управляющей компании, а также документы, подтверждающие наличие необходимых финансовых ресурсов.

Установление личного фонда предполагает определение его основных характеристик и условий деятельности. Это включает в себя установление целей и задач фонда, его инвестиционной стратегии, формирование портфеля активов, определение условий инвестирования и ограничений на операции с имуществом фонда.

В процессе установления личного фонда также проводится оценка активов, которые будут входить в его состав. Оценка проводится независимыми оценщиками и позволяет определить стоимость имущества фонда, а также его потенциальную доходность и риски.

После регистрации и установления личного фонда начинается его практическая деятельность. Управляющая компания приступает к управлению имуществом фонда в соответствии с его уставом и инвестиционной стратегией. Она осуществляет операции с активами фонда, принимает инвестиционные решения и стремится достичь заданных целей фонда.

Создание и управление личным фондом являются сложным процессом, требующим соответствующей компетенции и опыта. Успешная регистрация и установление фонда позволяют финансовым учреждениям и частным инвесторам эффективно управлять и развивать свое имущество.

Формирование и управление имуществом

Личный фонд для управления имуществом представляет собой инструмент, позволяющий человеку организовать эффективное управление своим имуществом и обеспечить его сохранность на протяжении всей жизни.

Процесс формирования и управления личным фондом начинается с определения целей и задач, которые хочет достичь владелец имущества. На основе этих целей разрабатывается стратегия управления, которая включает в себя выбор оптимальных инструментов и способов управления.

Одним из основных инструментов управления личным фондом является составление активного портфеля. В активном портфеле владелец может включить различные активы, такие как недвижимость, ценные бумаги, банковские депозиты и другие инвестиционные инструменты.

| Преимущества | Недостатки |

|---|---|

|

|

Для эффективного управления личным фондом также необходимо учесть налоговые аспекты, юридические ограничения и прочие факторы, которые могут повлиять на процесс формирования и управления имуществом.

В целом, формирование и управление личным фондом является сложным процессом, требующим глубоких знаний и опыта. Однако, правильно организованный личный фонд может стать надежным инструментом для обеспечения благосостояния и финансовой стабильности владельца.

Инвестиции и портфель фонда

Личный фонд для управления имуществом представляет собой инструмент, который позволяет инвесторам управлять своими инвестициями и создавать сбалансированный портфель.

Основная цель инвестиций в личный фонд – получение прибыли путем эффективного управления имуществом. Инвесторы имеют возможность выбирать различные виды активов для инвестирования, такие как акции, облигации, драгоценные металлы и недвижимость. Каждый инвестор может составить индивидуальный портфель, соответствующий его финансовым целям и рисковым предпочтениям.

Личный фонд может быть организован как пассивный или активный, в зависимости от стратегии инвестирования. В пассивном фонде основной целью является отслеживание индекса (например, фондового индекса или индекса рынка облигаций). Напротив, активный фонд стремится превзойти рынок путем активного управления портфелем.

Выбор оптимального портфеля является важным этапом в управлении личным фондом. Диверсификация – одна из стратегий, которая позволяет снизить риски и повысить потенциальную прибыль. Разнообразность активов в портфеле помогает балансировать возможные потери и сглаживать колебания рынка.

Другой важной составляющей портфеля фонда является распределение активов. Инвесторы могут выбирать, какую часть средств направить в различные виды активов. Например, акции могут быть более рискованными, но приносящими более высокую прибыль, тогда как облигации могут быть более стабильными, но менее доходными. Рациональное распределение активов позволяет создать сбалансированный портфель соответствующий целям и желаниям каждого инвестора.

Инвестиции и портфель фонда – это две важные составляющие личного фонда для управления имуществом. Правильное управление инвестициями и композицией портфеля позволяет инвесторам защитить свои активы, достичь финансовых целей и обеспечить стабильный доход в будущем.

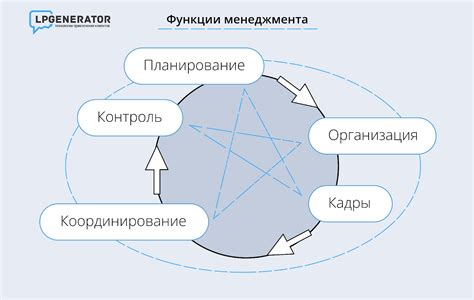

Менеджмент и контроль активов

Одной из основных задач менеджмента активов является разработка стратегии инвестирования, которая определяет направления и сроки инвестирования с учетом риска и доходности. На основе стратегии формируется портфель активов, который должен быть разнообразным и сбалансированным, чтобы максимизировать потенциальную доходность и снизить риски.

Управление активами также включает в себя постоянный анализ и мониторинг состояния активов, а также оценку технического и финансового состояния компаний или проектов, в которые производятся инвестиции. Это позволяет оперативно реагировать на изменения внешней среды и принимать решения по оптимизации портфеля.

Контроль активов включает в себя проведение регулярной финансовой отчетности, аудита и анализа финансовых показателей. Это позволяет оценивать эффективность инвестиций, выявлять потенциальные риски и принимать меры по их устранению, а также обеспечивать прозрачность для инвесторов и защиту их интересов.

Важным аспектом менеджмента и контроля активов является также управление рисками. Это включает в себя оценку и анализ всех возможных рисков и разработку стратегии по их минимизации. Риск-менеджмент позволяет защитить инвестиции от возможных убытков и снизить вероятность финансовых потерь.

Кроме того, менеджмент и контроль активов также включают планирование налогов, управление ликвидностью, управление долгами и другими аспектами, связанными с управлением финансовыми ресурсами.

Таким образом, менеджмент и контроль активов являются неотъемлемой частью ведения личного фонда для управления имуществом. Они обеспечивают эффективное управление активами, защиту интересов инвесторов и максимизацию доходности.

Содержание и расходы фонда

Содержание фонда означает поддержание и обслуживание имущества, чтобы оно всегда находилось в хорошем техническом состоянии и готово к использованию. Это может включать регулярное техническое обслуживание, уборку и ремонт помещений, обновление оборудования и другие меры, направленные на сохранение и повышение стоимости имущества.

Расходы фонда включают в себя все затраты, связанные с содержанием имущества. Это могут быть платежи за услуги технического обслуживания и ремонта, оплата услуг уборщиков и сантехников, затраты на приобретение и замену оборудования, а также другие расходы, связанные с эксплуатацией и поддержанием имущества в надлежащем состоянии.

Определение возможных расходов фонда и их контроль являются важными задачами управляющей компании, которая отвечает за эффективное использование средств фонда. Управляющая компания разрабатывает бюджет фонда на основе планируемых расходов и осуществляет контроль за тем, чтобы все расходы были обоснованы и в рамках установленных лимитов.

Операции фонда и его текущий статус контролируются собственниками имущества, которые могут получать отчеты об использовании средств и состоянии имущества. Это позволяет им иметь полный контроль над своими активами и гарантировать их эффективное использование.

Преимущества и недостатки личного фонда

Преимущества личного фонда:

1. Гибкость и персонализация. Личный фонд предоставляет возможность управлять имуществом в соответствии со своими индивидуальными потребностями и целями. Каждый инвестор может создать собственный фонд и определить стратегию инвестирования, рисковый профиль и критерии отбора активов.

2. Контроль над имуществом. Личный фонд позволяет сохранить контроль над своим имуществом. Инвестор сам определяет, какие активы включать в свой портфель, и может принимать решения об их покупке или продаже, не завися от третьих сторон.

3. Налоговые льготы. Создание личного фонда может предоставить ряд налоговых преимуществ, включая отсрочку уплаты налогов на капитальные доходы и возможность оптимизации налоговых обязательств.

Недостатки личного фонда:

1. Высокая стоимость создания и управления. Создание и поддержание личного фонда требует значительных финансовых средств и профессиональных навыков. Инвесторы должны учитывать затраты на административные услуги, а также возможные комиссии за управление активами.

2. Риск управления. Ответственность за управление личным фондом лежит полностью на инвесторе. Недостаточный опыт или ошибки в принятии инвестиционных решений могут привести к финансовым потерям.

3. Ограниченный доступ к некоторым инструментам и стратегиям. В сравнении с институциональными инвесторами, у личных фондов часто ограничен доступ к некоторым активам или стратегиям, что может ограничивать потенциальные возможности и доходность.

Личный фонд как инструмент финансового планирования

Личный фонд для управления имуществом выполняет важную роль в финансовом планировании. Это инструмент, который позволяет эффективно организовать свои финансы и достичь финансовой стабильности. Личный фонд представляет собой набор инвестиций и активов, которые помогают управлять и расти накоплениям.

Одной из основных функций личного фонда является обеспечение финансовой безопасности. Путем правильного распределения активов и инвестиций можно защитить свои сбережения от инфляции и изменений на рынке. В личном фонде можно иметь различные типы активов, такие как фонды инвестиций, облигации, акции, недвижимость и т.д., что позволяет диверсифицировать риск и повысить доходность.

Еще одной важной функцией личного фонда является достижение финансовых целей. Через финансовое планирование и управление активами в личном фонде можно определить конкретные цели, такие как покупка жилья, образование детей, пенсия и т.д., и разработать план по их достижению. Постоянное отслеживание и анализ финансового состояния позволяет делать необходимые корректировки в плане и при необходимости изменять инвестиционную стратегию.

- Личный фонд также является инструментом защиты от экономических кризисов и неожиданных обстоятельств. В случае потери работы или других финансовых проблем, имея личный фонд, можно справиться с непредвиденными затратами и сохранить финансовую стабильность.

- Важной особенностью личного фонда является его индивидуальность и гибкость. Каждый человек может создать и управлять своим личным фондом в соответствии со своими потребностями, целями и финансовыми возможностями. Это позволяет адаптировать стратегию и изменять портфель в зависимости от изменения собственных финансовых целей и общей экономической ситуации.

В целом, личный фонд для управления имуществом является мощным инструментом финансового планирования, позволяющим организовать свои финансы, достичь финансовой стабильности и защитить свое имущество. Создание и эффективное управление личным фондом помогают достичь финансовых целей, сохранить финансовую безопасность и обеспечить финансовую независимость в будущем.

Риски и возможности личного фонда

Личный фонд для управления имуществом предоставляет ряд возможностей и может быть полезным инструментом для управления личными финансами. Однако, вместе с этим, он также несет определенные риски, которые необходимо учитывать.

Риск | Описание |

Неопределенность доходов | Инвестирование в личный фонд может привести к нестабильным доходам, так как доходность фонда зависит от результата инвестиций. В случае неудачных инвестиций, доходы могут быть низкими или вовсе отсутствовать. |

Рыночные риски | Личный фонд уязвим к колебаниям финансовых рынков. В случае негативных изменений на рынке акций, облигаций или других инвестиционных инструментов, стоимость личного фонда может снизиться. |

Недостаток профессионального управления | Личный фонд предполагает самостоятельное управление имуществом. Это означает, что отсутствует профессиональный финансовый совет, доступный при работе с профессиональным управляющим лицом или финансовым консультантом. |

Несмотря на возможные риски, личный фонд также предоставляет определенные возможности:

- Управление собственными финансовыми решениями.

- Гибкость в выборе инвестиций и распределении активов.

- Возможность использования налоговых льгот и офшорных схем.

- Возможность формирования собственного наследства.

При принятии решения о создании личного фонда необходимо учитывать все риски и возможности, а также обратиться к профессионалам для получения консультации и анализа своей финансовой ситуации.

Ограничения и особенности управления личным фондом

Управление личным фондом имеет свои особенности и ограничения, которые важно учитывать при его создании и дальнейшем использовании.

Одним из основных ограничений является то, что личный фонд должен быть организован и управляться согласно законодательству региона, в котором он функционирует. Это означает, что при создании и управлении фондом необходимо соблюдать все требования и правила, установленные законодательством.

Кроме того, при управлении личным фондом необходимо учитывать его цели и задачи, которые были определены при его создании. Фонд может быть создан для различных целей, таких как благотворительность, образование, наука, культура и другие. Управление фондом должно быть направлено на достижение этих целей и решение поставленных задач.

Одной из особенностей управления личным фондом является наличие управляющего органа, который отвечает за принятие решений и контроль за деятельностью фонда. Обычно управляющим органом является совет или наблюдательный совет, состоящий из представителей основного учредителя и других заинтересованных сторон. Управляющий орган принимает решения по финансовым вопросам, выбирает проекты для финансирования и контролирует выполнение задач фонда.

Также важным аспектом управления личным фондом является прозрачность и отчетность перед учредителем и общественностью. Управляющий орган должен регулярно предоставлять отчеты о своей деятельности, использовании средств фонда и достижении поставленных целей. Это позволяет учредителю и общественности оценить эффективность работы фонда и убедиться в том, что его интересы и цели учитываются.

Наконец, важно отметить, что управление личным фондом требует профессионального подхода и знания в области финансов, управления и юриспруденции. Поэтому учредитель фонда может обратиться к специалистам в данной области для получения консультаций и помощи в управлении фондом.

| Ограничения | Особенности |

|---|---|

| Соблюдение законодательства | Направленность на цели и задачи фонда |

| Наличие управляющего органа | Прозрачность и отчетность |

| Профессиональный подход и знания |