Судебные разбирательства в банковских спорах – это серьезное испытание для всех сторон. Когда банк обратится в суд, он надеется на то, что его интересы будут защищены и справедливость восторжествует. Однако, точно так же, как и для других участников спора, судебный процесс может привести к различным последствиям для банка.

В случае, если банк обратится в суд, ему может грозить непредсказуемая репутационная угроза. Публичное разбирательство дела может привлечь к себе достаточно большое внимание, особенно если речь идет о крупных суммах или о нарушении прав потребителей. Временная потеря репутации может повлиять на имидж банка и отношения с клиентами, что в определенных случаях может привести к серьезным финансовым потерям.

Кроме того, судебное разбирательство может привести к длительной и изнурительной процедуре для банка. Запуск судебного процесса требует значительных временных и финансовых ресурсов. Возможными последствиями могут быть понижение эффективности работы банка, отвлечение ключевых сотрудников от основной деятельности и составление дополнительных отчетов и документов.

Что может случиться, если банк подаст в суд на клиента?

Если банк решает подать в суд на клиента, это может иметь серьезные последствия для обеих сторон. Важно учитывать, что судебные разбирательства могут затянуться на неопределенный срок и потребовать от всех сторон больших затрат времени и ресурсов.

В таком случае, банк обычно обращается в суд с требованиями о взыскании долга или исполнении обязательств клиента. Судебное разбирательство может привести к следующим последствиям:

Распоряжение счетами и имуществом клиента: Банк может обратиться к суду с требованием об аресте счетов и имущества клиента, чтобы обеспечить взыскание своих требований. Это может привести к заморозке банковских счетов, конфискации имущества или его ограничениям.

Штрафы и проценты: В случае выигрыша дела суд может назначить штрафы и проценты за просрочку платежей. Это может значительно увеличить сумму долга клиента.

Запрет на получение кредитов: После подачи в суд и вынесения решения, клиент может быть запрещен получать кредиты на определенный период времени. Это может усложнить его финансовое положение и возможность получить финансовую помощь в будущем.

Публичное опубликование информации: В ходе судебного разбирательства может быть опубликована информация о долге клиента, что может негативно сказаться на его репутации и благонадежности в глазах других финансовых учреждений.

Возможность обращения в коллекторские агентства: После вынесения решения суда, банк может передать данное дело коллекторским агентствам, которые будут принудительно взыскивать задолженность у клиента.

В целом, подача банком в суд на клиента может иметь серьезные негативные последствия для его финансовой репутации и возможности получения кредитов в будущем. Поэтому важно подходить к обязательствам перед банком ответственно и своевременно выполнять свои финансовые обязательства.

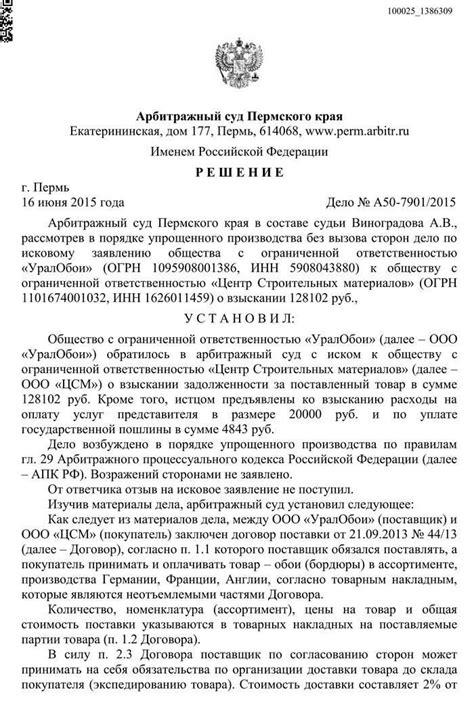

Рассмотрение иска в суде

Когда банк обращается в суд, его иск подлежит рассмотрению судебными органами. Рассмотрение иска в суде проходит в несколько этапов, в которых участвуют стороны дела, а также суд и его представители.

Судебное заседание начинается с представления сторонами своих доводов. Заявитель, то есть банк, представляет свои аргументы и доказательства, направленные на подтверждение его прав, а также причиненного ущерба. Ответчик в свою очередь имеет возможность опровергнуть эти доводы или представить свои собственные аргументы.

После представления доводов стороны предоставляют документы, которые могут служить в качестве доказательств. Это могут быть договоры, счета, письма, справки и другие документы, подтверждающие их позицию и факты дела.

Затем судья задает вопросы сторонам и проводит исследование доказательств. Он может запрашивать дополнительные доказательства, вызывать свидетелей и экспертов для выяснения обстоятельств дела и направления процесса в нужное русло.

По итогам рассмотрения иска суд выносит решение, которое может быть оспорено одной или обеими сторонами. Определение о признании прав банка или отказе в иске имеет силу обязательного исполнения и подлежит возможности обжалования в вышестоящих инстанциях.

Таким образом, рассмотрение банком иска в суде является важным этапом правовой процедуры. Он позволяет определить законные права и интересы сторон и принять обоснованное решение на основе собранных доказательств и представленных аргументов.

Конфискация имущества

В зависимости от конкретной ситуации, суд может принять решение о конфискации различных видов имущества. Одним из наиболее распространенных случаев конфискации является арест банковских счетов должника. Это означает, что всех средств на счете должника, а также средств, поступающих в будущем, могут быть конфискованы и использованы для погашения задолженности по кредиту.

Кроме того, суд может принять решение о конфискации недвижимости, автотранспорта, драгоценных металлов и других ценных предметов, принадлежащих должнику. Опять же, в случае конфискации, эти активы могут быть проданы на аукционе, и полученные средства будут направлены на покрытие задолженности.

Конфискация имущества является серьезным мероприятием, которое часто применяется банками для защиты своих интересов и обеспечения исполнения договорных обязательств. Однако, прежде чем быть конфискованным, должник имеет право на защиту своих интересов в суде и предоставление своих аргументов в свою защиту.

Приостановление деятельности клиента

Если банк обратится в суд против клиента, возможно, решение суда может привести к приостановлению деятельности клиента. Это означает, что клиент может быть вынужден временно прекратить свою деятельность или выполнить определенные действия для исполнения решения суда.

Приостановление деятельности клиента может применяться в различных ситуациях. Например, если клиент нарушает условия соглашения с банком или не исполняет свои обязательства перед ним, банк может обратиться в суд с требованием о приостановлении деятельности клиента. Также, в случае, если клиент является субъектом преступления или причиняет ущерб банку, суд может решить о приостановлении его деятельности.

Приостановление деятельности клиента может осуществляться различными способами. Например, суд может приостановить действие лицензии клиента или запретить ему осуществлять определенные виды деятельности. Кроме того, суд может установить обязательства для клиента, которые он должен выполнить для возобновления своей деятельности.

Важно отметить, что приостановление деятельности клиента может иметь серьезные последствия для его бизнеса. Клиент может потерять прибыль, клиенты или партнеров, а также стать неплатежеспособным.

Поэтому, если банк обратился в суд с требованием о приостановлении деятельности клиента, последний должен обратиться к юристу для получения квалифицированной помощи. Юрист сможет оценить ситуацию, разработать стратегию защиты и предоставить все необходимые документы и аргументы в суде, чтобы минимизировать риски приостановления деятельности и защитить интересы клиента.

Погашение задолженности через судебное решение

Если банк обратится в суд в связи с невыплатой задолженности по кредиту или займу, суд может принять решение о погашении задолженности. В этом случае, должник будет обязан выплатить задолженность в соответствии с решением суда.

Погашение задолженности через судебное решение происходит в несколько этапов:

1. Судебное разбирательство. Суд рассматривает дело о задолженности по кредиту или займу. В ходе разбирательства, суд выслушивает обе стороны и рассматривает представленные ими документы.

2. Вынесение решения. После рассмотрения дела, суд выносит решение о погашении задолженности. Решение может быть вынесено в пользу банка или должника, в зависимости от представленных доказательств и аргументов сторон.

3. Исполнение решения. После вынесения решения, должник должен выполнить все требования, указанные в судебном решении. Обычно это включает в себя выплату задолженности в определенный срок.

4. Принудительное исполнение. Если должник не выполнил решение суда, банк может обратиться к принудительному исполнению. В этом случае, исполнительный орган может использовать различные меры, такие как опись и арест имущества должника, для погашения задолженности.

В целом, погашение задолженности через судебное решение является одним из способов банка защитить свои интересы и получить обратно заемные средства. Для должника, это может привести к дополнительным расходам и ограничениям, поэтому всегда рекомендуется своевременно исполнять свои обязательства перед банком.

Установление новых условий кредитного договора

Суд обычно рассматривает дело о установлении новых условий кредитного договора на основе обстоятельств дела и представленных доказательств. В процессе судебного разбирательства стороны могут представлять свои аргументы и доказательства в пользу того или иного варианта новых условий договора.

Суд может принять решение об установлении новых условий кредитного договора, если эти условия будут справедливы и соответствовать законодательству. При этом суд учитывает интересы обеих сторон – как банка, так и заемщика.

Новые условия кредитного договора могут включать изменение размера процентной ставки, срока погашения кредита, суммы выплат и других параметров договора. Итоговые новые условия определяются судом и могут отличаться как от изначальных условий договора, так и от требований банка.

После установления новых условий кредитного договора, банк и заемщик должны будет соблюдать эти условия и осуществлять взаиморасчеты в соответствии с ними. При несоблюдении новых условий договора может возникнуть ответственность перед судом и другими юридическими последствиями.

Арест счетов и блокировка операций

Осуществление ареста счета требует судебного решения и должно соответствовать законодательству. В случае получения решения в пользу банка, суд обязывает должника выплатить его долг. Если должник не исполняет решение суда, банк имеет право обратиться в суд с заявлением о наложении ареста на счета должника.

После наложения ареста на счета должника, банк блокирует операции по счету, включая переводы, пополнение и снятие средств. Должник не сможет распоряжаться своими денежными средствами, пока арест не будет снят или отменен.

Арест счетов и блокировка операций являются мерой принуждения и служат для обеспечения исполнения обязательств перед банком. Такие меры могут быть применены, например, при невыполнении должником обязательств по кредитному договору.

Передача дела в коллекторскую компанию

В ситуации, когда банк не может самостоятельно взыскать задолженность с заемщика, он может обратиться за помощью к коллекторской компании. Коллекторская компания предоставляет услуги по взысканию долгов от должника.

Передача дела в коллекторскую компанию происходит после нескольких неудачных попыток банка взыскать задолженность самостоятельно. Банк заключает договор с коллекторской компанией, в котором оговариваются условия и сроки предоставления услуг.

После передачи дела в коллекторскую компанию, она берет на себя все необходимые действия для взыскания долга. Это может включать в себя отправку писем и звонков должнику, проведение переговоров, а также принятие мер для принудительного взыскания задолженности.

В случае успешного взыскания долга, коллекторская компания имеет право удержать определенный процент от взысканной суммы в качестве комиссии за предоставленные услуги. Остаток суммы передается банку, который затем зачисляет ее на счет заемщика или использует для покрытия задолженности.

Важно отметить, что передача дела в коллекторскую компанию не означает, что банк отказывается от своих прав на взыскание задолженности. Банк сохраняет право применить иные меры взыскания, включая предъявление иска в суд или использование других сторонних услуг.

Понесение клиентом убытков и штрафов

Если банк обратится в суд, клиент может понести различные убытки и штрафы. Ниже представлен список возможных последствий:

- Потеря денежных средств: в случае проигрыша дела в суде, клиент может быть обязан выплатить банку установленную сумму, которая может включать судебные расходы и проценты.

- Плата за юридическое сопровождение: клиент, решивший обратиться в суд, может понести затраты на услуги адвоката или другого юриста, которые помогут ему вести дело.

- Временные и эмоциональные затраты: участие в судебном процессе может потребовать от клиента значительных временных и эмоциональных затрат. Необходимо будет собирать и представлять документы, посещать судебные заседания и т.д.

- Повреждение репутации: участие в судебном споре с банком может повлиять на репутацию клиента, особенно если дело будет заинтересованностью СМИ или общественности.

- Проблемы с кредитной историей: в результате судебного разбирательства могут возникнуть проблемы с кредитной историей клиента. Если банк предъявит претензии по задолженности и получит решение в свою пользу, это может отразиться на дальнейшей возможности клиента получать кредиты.

В целом, обращение в суд может привести к дополнительным негативным последствиям для клиента. Поэтому перед принятием такого решения следует внимательно оценить все возможные риски и найти наилучший путь для разрешения спора с банком вне судебного процесса.

Открытие исполнительного производства

Когда банк обращается в суд с иском о взыскании долга, суд может принять решение об открытии исполнительного производства. Это процесс, в ходе которого осуществляется принудительное исполнение решения суда. Открытие исполнительного производства может иметь серьезные последствия для должника.

После открытия исполнительного производства, банк получает право использовать различные механизмы для взыскания долга. Один из таких механизмов - арест счета должника. Банк может запросить арест счетов должника в других банках и спишет долг непосредственно со счета. Это может привести к серьезным проблемам для должника, так как он может остаться без средств на жизнь.

Кроме того, банк может запросить арест недвижимости или других ценностей должника. В случае ареста недвижимости, банк может выставить ее на аукцион и продать ее для погашения долга.

| Преимущества открытия исполнительного производства: | Недостатки открытия исполнительного производства: |

|

|

Если банк обратился в суд и вами открыто исполнительное производство, рекомендуется обратиться к юристу, специализирующемуся в области банковского права. Юрист поможет вам защитить ваши интересы и проконсультирует по дальнейшим действиям.

Запрет на выезд за границу

В случае обращения банка в суд, возможны различные меры, которые могут быть применены к клиентам, включая запрет на выезд за границу. Это означает, что клиентам будет запрещено покидать страну до решения суда.

Постановление о запрете на выезд за границу может быть выдано судом, если имеются достаточные основания для сомнения в намерениях клиента выплатить задолженность перед банком. Банк может обратиться в суд, если клиент не исполняет свои обязательства по кредиту или не возвращает долг, например.

Такая мера является временной и может быть применена до окончания рассмотрения дела в суде. В этот период клиент не может свободно путешествовать за границу, пока не будет решено, возобновить ли право на выезд или продлить запрет. Нарушение запрета на выезд за границу может повлечь за собой серьезные последствия.

Для введения запрета на выезд за границу суду необходимо предоставить достаточные доказательства необходимости такой меры. Банк может предоставить документы, свидетельствующие о задолженности клиента, а также информацию о его финансовой ситуации. Клиент в свою очередь может предоставить свои доказательства и возразить против введения запрета.

Запрет на выезд за границу является серьезной мерой, которая может быть применена в случаях, когда все другие меры оказались неэффективными. Он помогает банку защитить свои интересы и повысить вероятность получения долга.

| Преимущества запрета на выезд за границу: |

|---|

| - Высокий уровень защиты интересов банка; |

| - Увеличение шансов на возврат долга; |

| - Возможность контроля над движением клиента; |