Ипотека является одним из самых распространенных способов приобретения недвижимости. Однако, когда вы берете ипотеку, особенно совместно с другим человеком, есть риск столкнуться с непредвиденными обстоятельствами, такими как смерть одного из созаемщиков.

В случае, если один из созаемщиков по ипотеке умирает, есть несколько важных шагов, которые необходимо предпринять. В первую очередь, стоит обратиться к условиям договора ипотеки, чтобы понять, какие именно действия могут быть предприняты.

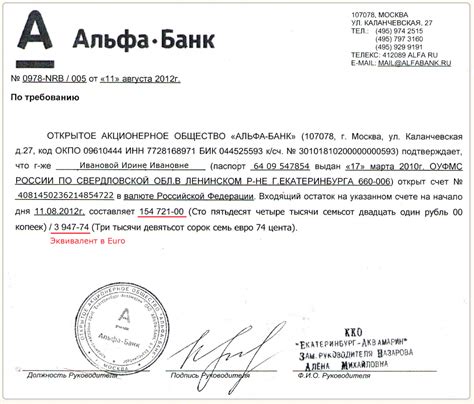

Очень важно уведомить кредитную организацию о смерти созаемщика. В некоторых случаях, если у вас есть страховка на случай смерти или страховка погашения ипотеки, она может покрыть оставшуюся часть долга. Однако, в любом случае, необходимо проконсультироваться с юристом или брокером, чтобы разобраться в своих правах и последствиях для обоих созаемщиков и их семей.

Как поступить, если созаемщик по ипотеке уходит из жизни

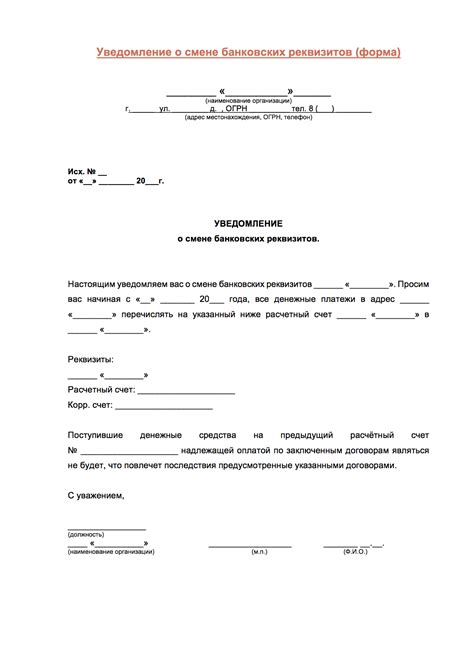

Первым делом, вам необходимо уведомить банк о случившемся. Получите медицинское свидетельство о смерти созаемщика и предоставьте его в отделение банка, обслуживающее вашу ипотечную сделку. Необходимо сделать это как можно скорее, чтобы банк смог начать процедуру полного расчета кредита и учесть изменения в кредитном договоре.

Затем, вам потребуется подготовить пакет документов, подтверждающих ваше право на наследство и обладание имуществом, приобретенным совместно с умершим созаемщиком. Чтобы сделать это, обратитесь в нотариальную контору для оформления наследства. Выйдите на связь со своими банками, чтобы узнать, какие документы они требуют, чтобы подтвердить ваше право на получение ипотеки.

После этого, вы должны связаться с страховой компанией, которая является страховщиком вашей ипотеки, и уведомить их о смерти созаемщика. Вам потребуется предоставить документы, подтверждающие смерть и документы, необходимые для назначения нового страхователя.

Не стоит забывать о возможности реструктуризации или погашения ипотечного кредита вместе с банком. В таком случае, вы можете попросить банк пересмотреть условия кредита, увеличить срок выплаты или снизить размер платежа, учитывая изменение вашего финансового положения.

Наконец, важно помнить, что несмотря на трудности, вы не одиноки в этой ситуации. При возникновении проблем и вопросов, обратитесь за помощью к юристу или финансовому консультанту, специализирующемуся на ипотечных кредитах и наследственных вопросах.

| Действия: | Документы: |

|---|---|

| Уведомить банк о смерти созаемщика | Медицинское свидетельство о смерти |

| Оформить наследство | Документы, подтверждающие право на наследство |

| Связаться со страховой компанией | Документы, подтверждающие смерть и назначение нового страхователя |

| Обратиться к банку по вопросу реструктуризации или погашения кредита | Документы, необходимые для пересмотра условий кредита |

| Получить помощь юриста или финансового консультанта | Контактные данные юриста или финансового консультанта |

Уведомление банка о произошедшем

Для уведомления банка о смерти созаемщика необходимо предоставить следующую документацию:

Свидетельство о смерти: предоставьте оригинал или нотариально заверенную копию свидетельства о смерти созаемщика. Обязательно сохраните копию для себя.

Документы, подтверждающие право на наследство: при наличии наследников созаемщика, предоставьте документы, подтверждающие их право на наследство. Это может быть заверенное завещание, свидетельство о праве на наследство или решение суда.

Договор о созайме: предоставьте копию договора о созайме с банком, в котором указаны условия кредита и данные созаемщика. Это поможет банку установить все детали и дать конкретные инструкции.

Паспорт и иные документы созаемщика: предоставьте копии паспорта и иных документов, подтверждающих личность и статус созаемщика.

Помимо основной документации, каждый банк может иметь свои специфические требования. Поэтому перед уведомлением банка рекомендуется обратиться в отдел обслуживания клиентов или подобное учреждение, чтобы уточнить все требования и правила банка.

Важно уведомить банк о смерти созаемщика как можно скорее, чтобы избежать дальнейших проблем и задержек в обращении с ипотекой. Хорошая практика - предоставить все документы в письменной форме и получить подтверждение о получении уведомления от банка.

Проверка имущественных прав созаемщика

Первым делом необходимо ознакомиться с условиями кредитного договора, чтобы узнать, есть ли в нем положения о наследовании и передаче прав по ипотеке. Данная информация поможет дальнейшему разрешению имущественных вопросов.

Далее следует обратиться в орган регистрации прав на недвижимость для проверки наличия залога на недвижимость и состояния его регистрации. В случае совместного владения недвижимостью, орган регистрации предоставит информацию о наличии совместной собственности и доли каждого владельца.

Если созаемщик оставил завещание, необходимо проверить его законность и подлинность. Для этого следует обратиться в нотариальную контору, где завещание было составлено, и запросить его копию для дальнейшего анализа.

Если завещание отсутствует, необходимо провести проверку правопреемников созаемщика в соответствии с законодательством наследования. В этом случае решение имущественных вопросов будет приниматься судом на основе наследственного законодательства.

Важно отметить, что при наличии совместной ипотеки с другими лицами, необходимо учитывать их права и обязанности, а также возможные варианты перераспределения долей или выкупа их доли по договоренности.

Оформление наследства

Когда созаемщик по ипотеке умирает, его долг перед банком не исчезает. Вместо этого, задолженность наследуется его наследниками. Если вы являетесь наследником умершего созаемщика, вам придется оформить наследство и продолжить выплату по ипотеке.

Оформление наследства начинается с составления завещания или принятия наследства по закону. В зависимости от ваших отношений с умершим, наследство может быть оформлено адвокатом или нотариусом. Ваш адвокат или нотариус помогут вам разобраться со всеми юридическими тонкостями и требованиями.

После оформления наследства вы должны уведомить банк о смерти созаемщика и предоставить все необходимые документы. Банк потребует от вас подтверждение вашего статуса наследника и попросит вас предоставить новый нотариально заверенный договор об ипотеке.

После этого вы будете обязаны продолжать выплату по ипотеке в соответствии с условиями договора. Если у вас возникают финансовые трудности, связанные с выплатами по ипотеке, свяжитесь с банком, чтобы обсудить возможные варианты решения проблемы. Банк может предложить вам рефинансирование или перерасчет платежей.

Важно помнить, что оформление наследства и продолжение выплаты по ипотеке - это сложный и ответственный процесс, требующий внимания к деталям и знания соответствующего законодательства. Если у вас возникают вопросы или сомнения, лучше обратиться к профессионалам, чтобы получить грамотные консультации и помощь.

Соответствующие документы для банка

Когда созаемщик по ипотечному кредиту умирает, банку требуется уведомление и подтверждение данного факта. Для этого необходимо предоставить следующие документы:

- Свидетельство о смерти созаемщика, официально заверенное соответствующими органами. Этот документ подтверждает наличие факта смерти и является основным документом для банка.

- Заявление на выплату страховки (если такая имеется). В случае наличия страхования, необходимо подать заявление на выплату страховки от имени умершего созаемщика. Банк может потребовать дополнительные документы для обработки страхового случая.

- Документы, подтверждающие наследование имущества. Если созаемщик имел наследников, необходимо предоставить соответствующие документы, такие как завещание, свидетельства о праве на наследство и другие. Банк может потребовать копии всех документов, связанных с наследством, для проведения сверки их с оригиналами.

- Документы, подтверждающие факт совместной собственности и долевое участие созаемщика в недвижимости. Если созаемщик имел свою долю в приобретенной недвижимости, необходимо предоставить документы, подтверждающие его долю в собственности. Это может быть договор о совместной собственности или свидетельство о праве собственности на долю.

- Паспортные данные умершего созаемщика. Банк может потребовать предоставить копию паспорта умершего созаемщика для сверки с их базой данных.

Помимо этого, банк может потребовать дополнительные документы, в зависимости от их внутренних правил и требований. Чтобы быть уверенным, что вы предоставили все необходимые документы, рекомендуется связаться с представителями банка и уточнить их требования. Это позволит избежать задержек в рассмотрении вашего заявления и ускорит процесс его обработки.

Решение вопроса о судьбе ипотеки

Первым шагом следует обратиться в банк, где был оформлен ипотечный кредит, и уведомить их о смерти созаемщика. Банк предоставит информацию о документах, необходимых для продолжения процесса. Обычно требуется предоставить копию свидетельства о смерти, заверенную нотариально.

Дальше банк проведет процедуру переоформления ипотечного договора на оставшегося созаемщика. Это может потребовать обновления договора и изменений в платежном графике. Потенциально, банк может потребовать от оставшегося созаемщика дополнительные документы, подтверждающие его финансовую состоятельность.

В случае обслуживания ипотечного кредита страховой компанией, необходимо связаться с ними и уведомить о смерти созаемщика. Страховая компания рассмотрит обстоятельства и потребует предоставления соответствующих документов. В некоторых случаях, страховая компания может полностью погасить оставшуюся задолженность по ипотеке.

Важно помнить, что решение вопроса о судьбе ипотеки в случае смерти созаемщика может занять некоторое время. Поэтому рекомендуется быть внимательным и своевременно выполнять требования банка и страховой компании. Если в силу обстоятельств ипотечный кредит не может быть переоформлен, возможно придется продать или сдать в аренду недвижимость, чтобы погасить оставшуюся задолженность.

Влияние на сроки и размер выплат

Смерть созаемщика по ипотеке может повлиять как на сроки, так и на размер выплат по кредиту.

Первое, что следует учесть – это страховка на случай смерти. Если созаемщик был застрахован, то все оставшиеся платежи по кредиту могут быть покрыты страховой компанией. В этом случае, сроки и размер выплат не будут меняться для оставшейся части совокупной суммы платежей по ипотеке.

Однако, если созаемщик не был застрахован или страховка не покрывает всю оставшуюся сумму кредита, то оставшуюся часть кредита может прийтись погасить наследникам умершего созаемщика. В этом случае, сроки и размер выплат будут зависеть от способа погашения долга.

Если наследниками стали другие члены семьи, то они могут продолжить выплачивать кредит по текущему графику и в том же размере. Однако, стоит учитывать, что банк может потребовать дополнительные документы и подтверждения, чтобы перевести их на статус созаемщика. Это может затянуть процесс и влиять на сроки выплат.

Если наследниками стали третьи лица или никто не хочет или не может продолжать выплачивать кредит, то возможны варианты пересмотра графика и размера выплат. В таком случае, стоит взять связь с банком и обсудить возможные варианты – отсрочка, реструктуризация или даже судебное разбирательство.

Участие страховой компании

В случае смерти созаемщика по ипотеке, страховая компания может сыграть важную роль. Участие страховой компании может быть предусмотрено в договоре ипотеки, заключенном с банком.

В большинстве случаев, ипотечное страхование представляет собой страхование жизни и здоровья заемщика. В случае его смерти, страховая компания выплачивает страховое возмещение, которое покрывает оставшийся заем и может помочь сохранить жилье в семье.

Для того чтобы воспользоваться страховкой, обратитесь в банк вместе с необходимыми документами, такими как свидетельство о смерти и другие документы, связанные с ипотечным страхованием. Банк будет вести вас через процедуру страхового возмещения и поможет вам получить необходимую сумму.

Однако, стоит отметить, что в некоторых случаях страховая компания может отказаться выплачивать страховое возмещение. Это может произойти, например, если при заключении договора страхования не были указаны все фактические обстоятельства или если был умышленно предоставлен недостоверный информация. Поэтому, соблюдение всех условий договора и предоставление достоверной информации при заключении ипотеки и страхования являются крайне важными.

Важно отметить, что решение о выплате страхового возмещения принимается страховой компанией на основе документов и условий, указанных в договоре. Поэтому, перед заключением ипотечного договора, рекомендуется внимательно ознакомиться с условиями страхования и обратиться к специалистам, чтобы избежать неприятных ситуаций в будущем.

Возможности для погашения кредита

Одна из возможностей – полное досрочное погашение кредита. Если созаемщик оставил наследников или лиц, которые готовы взять на себя погашение кредита, они могут выплатить оставшуюся сумму и закрыть кредит досрочно. В этом случае необходимо обратиться в банк, предоставив все необходимые документы, подтверждающие право наследства или готовность к погашению кредита.

Если полное досрочное погашение не представляется возможным, можно предложить банку другие варианты. Иногда стоит рассмотреть оплату кредита частями – возможность выплатить его на протяжении долгого периода. Банк может предложить такую опцию для облегчения финансового бремени должника.

Еще одной возможностью является передача кредита на другое лицо. Если банк согласен на это, то созаемщик может передать обязанности по выплате кредита другому лицу, которое будет выполнять все обязательства. В этом случае необходимо заключить новый договор с банком, переименовав созаемщика и предоставив все необходимые документы.

Важно помнить, что каждый банк может иметь собственные правила и требования к ситуации с погашением кредита после смерти созаемщика. Поэтому перед принятием окончательного решения следует обратиться в банк для получения полной информации и консультации о возможностях для погашения кредита.

Советы по защите интересов

Если ваш созаемщик по ипотеке умирает, следует предпринять ряд действий для защиты своих интересов и минимизации финансовых рисков. Вот несколько советов, которые могут быть полезными в такой ситуации:

Обратитесь за помощью к специалисту Первое, что стоит сделать, это связаться с юристом или специалистом по ипотечным вопросам. Они помогут вам разобраться в ситуации и дадут рекомендации о дальнейших действиях. | Изучите договор Тщательно изучите договор о совместной ипотеке, чтобы точно знать свои права и обязанности. Обратите особое внимание на раздел, касающийся случая смерти одного из созаемщиков. |

Свяжитесь с банком Уведомите банк о смерти созаемщика и предоставьте все необходимые документы. Банк может потребовать дополнительные документы и информацию о наследовании и наследниках. | Рассмотрите варианты решения проблемы В зависимости от обстоятельств, у вас может быть несколько вариантов решения проблемы. Это может быть замена созаемщика, переоформление доли ипотеки или полное погашение задолженности. |

Обратитесь в суд В некоторых случаях может потребоваться обращение в суд для защиты своих прав. Если есть спорные моменты или несогласие с банком или другим созаемщиком, консультация с адвокатом может быть целесообразной. | Будьте готовы к финансовой нагрузке Учтите, что в случае смерти созаемщика, вам придется самостоятельно выплачивать всю ипотечную задолженность. Подготовьтесь к финансовым обязательствам и рассчитайте свою платежеспособность. |

Помните, что каждая ситуация индивидуальна, и рекомендации могут отличаться в зависимости от ваших обстоятельств. Важно заранее подготовиться к такому возможному инциденту, чтобы минимизировать его негативные последствия и защитить свои интересы.